Tourisme Alpin : Sia et Best of the Alps…

En ce début d’année 2018, la CRE a dévoilé les résultats du premier appel d’offres éolien prévu par la réglementation CRE 2017. Cette procédure, pour le moment réservée aux parcs les plus importants, vise en premier lieu à baisser les coûts de la filière. Retour sur cette première session.

Depuis les années 2000, la réglementation française liée au développement éolien terrestre a connu deux mutations importantes pour dynamiser la filière en 2016 et 2017[i].

Ainsi, jusqu’en 2015 inclus, les exploitants bénéficiaient d’obligations d’achat par EDF et par les entreprises locales de distribution. Ces obligations, souscrites sur 15 ans prévoient un tarif de 82€/MWh les 10 premières années et 28 à 82€/MWh les 5 suivantes, en fonction de l’installation. Ce mécanisme prend fin en 2016, qui est une année de transition : le 1er janvier un système de complément de rémunération est introduit. Les exploitants vendent l’électricité produite directement sur le marché et au prix du marché. EDF verse ensuite à l’exploitant la différence entre ce prix de marché et une valeur de référence définie par arrêté tarifaire. Fin 2017, le mode de calcul du complément de rémunération change[ii] et, s’il reste accessible à guichet ouvert pour les petites installations, son éligibilité est soumise à appel d’offres pour les parcs plus importants. Cette procédure s’applique en particulier aux parcs de 7 machines ou plus et à ceux dont la puissance de l’une des turbines excède les 3MW. Ces procédures sont instruites par la CRE en deux vagues annuelles de 500MW chacune. En ce sens, les candidats remettent un dossier spécifiant le tarif de vente qu’ils peuvent proposer, une description succincte de leur choix technologique, leur productible prévisionnel et leurs sources de financement[iii]. Le recours au financement participatif donne en effet droit à une prime de 2 à 3 c€/MWh. La première vague a été clôturée le 1er décembre 2017 et les résultats ont été publiés le 18 janvier 2018.

Comme pour le cas du photovoltaïque (voir l’article « CRE AO Solaire innovant* »), l’évolution de la réglementation en système d’appel d’offre doit stimuler le développement de la filière pour la sortir progressivement de son état d’incubation. Le but étant à terme de rendre la filière compétitive et de la sortir des subventions en stimulant la performance et l’innovation

Dans cette optique, le recours aux appels d’offre impacte tous les niveaux de la chaîne de valeur de l’éolien, contraignant chacun des acteurs à optimiser ses méthodes et à réduire ses coûts.

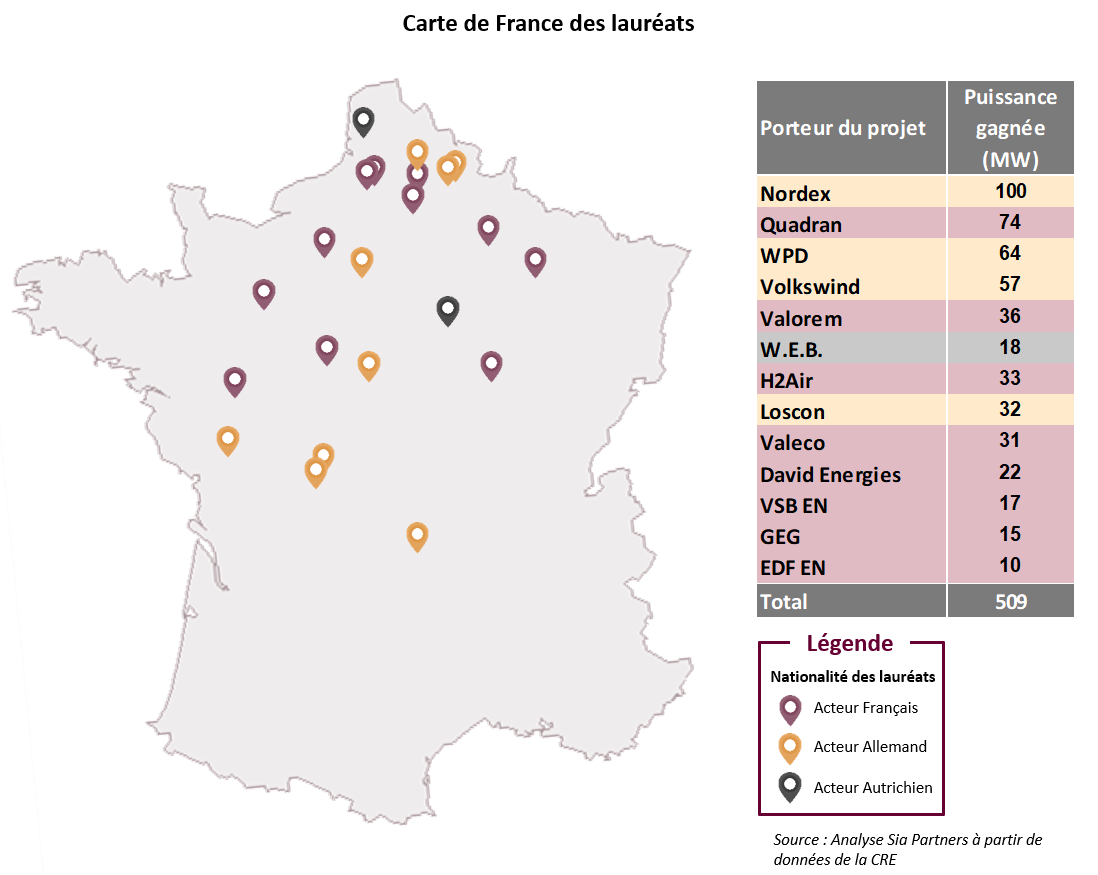

22 lauréats sur 38 candidats ont été sélectionnés par tarif décroissant pour un prix moyen de 65,4€/MWh pour les projets retenus et de 72,7€/MWh pour les projets écartés. La liste complète par société d’exploitation est disponible sur le site de la CRE[iv] et le tableau suivant donne les résultats par maison mère.

Les lauréats se distinguent en deux catégories principales : les gros acteurs allemands et des acteurs français de taille moyenne. En effet, sur les 509 MW en jeu, 271 MW ont été remportés par des entreprises étrangères, dont 253 MW par des acteurs allemands. Cette percée – et la remarquable performance de Nordex qui, turbinier à l’origine, fait aussi du développement éolien – s’expliquent à la fois par l’avance technico-réglementaire de l’Allemagne et par le faible nombre de candidatures.

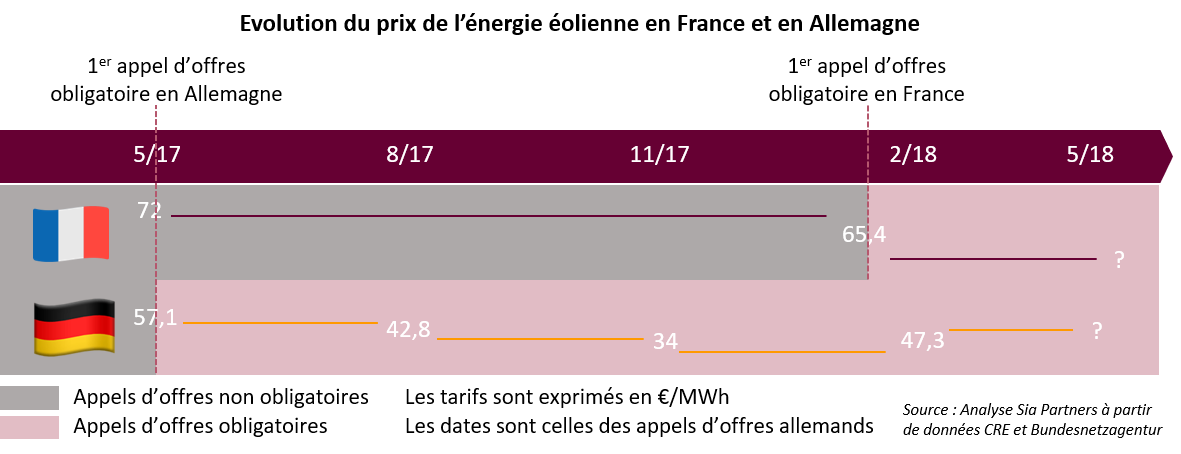

En effet, la filière éolienne est historiquement plus développée en Allemagne qu’en France. En ce sens la production allemande est plus élevée (105 contre 24 TWh en 2017[v]), les machines sont plus puissantes (2,8 contre 2,1MW), les mâts plus hauts (129 contre 86m au rotor) et les pales plus longues[vi] (55 contre 48m). Conjointement avec des conditions climatiques plus favorables, cette avance se concrétise par une production par MW installé allemande 4% supérieure à celle française en 2017[vii]. Cette avance les rend donc plus compétitifs. En outre, les développeurs allemands ont connu le système d’appels d’offres plus tôt, avec une première session en mai 2017. Les sessions actuelles donnent lieu à des propositions de l’ordre de 46€/MWh, de sorte que le marché français leur est particulièrement facile à gagner[viii]. D’autre part, le nombre de candidatures en France est faible : à titre de comparaison l’appel d’offres allemand de novembre 2017 a mobilisé 210 participants pour 1GW à pourvoir. Ces chiffres supposent que peu des acteurs principaux ont déposé un dossier. Les plus gros développeurs français en particulier sont peu représentés[ix]. Ainsi, Engie est absent et la participation d’EDF est très faible. La Compagnie Nationale du Rhône, par exemple, s’est placée en tant qu’observateur pour cette première vague. Profitant de la sous-représentation de ces acteurs majeurs, des développeurs de taille moyenne ont pu se distinguer, à l’image de Valorem, Valeco ou de David Energies.

De façon générale, on remarque un recours significatif quoiqu’encore modéré au financement participatif. Sept des 22 candidats retenus s’y sont engagés, à hauteur de 40% du financement du projet pour quatre d’entre eux et 20% pour les trois autres. En plus de la majoration tarifaire que ce mode de financement permet, il facilite l’acceptabilité du projet sur le terrain par une redistribution citoyenne directe.

Ce premier tour français et le retour d’expérience allemand permettent de dégager des perspectives en termes de prix, de réglementation et de technologie.

Premièrement, pour les parcs de plus de six machines, les coûts sont en baisse. Les projets lauréats affichent un prix de 65,4€/MWh (65,9€/MWh avec la prime de financement participatif). Ce tarif rapporté aux 82€/MWh antérieurs à 2017 représente une baisse de l’ordre de 20% ou encore de 9% par rapport à l’arrêté du 6 mai 2017 fixant le complément de rémunération entre 72 et 74€/MWh, selon la taille de l’installation.

L’exemple allemand présenté ci-dessus indique une tendance à la baisse très marquée avec des prix significativement plus bas qu’en France. Pour autant, cela ne veut pas nécessairement dire que de tels niveaux seront atteints à court terme.

En effet, la quatrième vague allemande présente un rebond à la hausse du coût du MWh. Sur les trois premières sessions après l’entrée en vigueur de l’obligation d’appels d’offres en Allemagne, la baisse observée sur l’éolien est supérieure à celle sur le solaire (-40% pour l’éolien contre -26% pour le photovoltaïque), alors que les rendements sont en moins forte croissance. Dans ce contexte, l’une des raisons pouvant expliquer la chute des prix de l’éolien est la perspective d’appels d’offres joints éolien-photovoltaïque. Cependant, certains projets éoliens proposés à des prix trop bas, pourraient manquer de financement[x]. En ce sens, les prix pourraient avoir été abusivement baissés.

Les participants au premier appel d’offre français ont évité de se risquer à trop baisser les prix. Suivant l’exemple allemand, on peut donc prévoir une tendance à la baisse, mais plus modérément qu’en Allemagne en 2017 pour arriver à moyen terme vers des prix de l’ordre de 45 à 50€/MWh. Ces ordres de grandeur sont à rapporter aux prévisions des coûts de l’énergie sur les dix années à venir et permettent d’envisager une certaine compétitivité de l’énergie éolienne à long terme.

Deuxièmement, la réglementation tend à généraliser la procédure d’appels d’offres, sauf pour les parcs de 6MW ou moins sur la période 2014-2020, conformément aux lignes directrices de l’UE. De fait, le calendrier prévisionnel diffusé par la CRE va jusqu’en 2020, mais un durcissement de la réglementation n’est pas à exclure avant cette échéance. En effet, l’avis émis par le MTES à l’issue de cette première vague est favorable à une systématisation du recours à cette procédure[xi].

De plus, les garanties demandées pour participer à l’appel d’offres tendent à devenir plus exigeantes. L’objectif est d’éviter que des projets sans réelle chance de voir le jour ne se portent candidats. Ainsi des garanties financières de 15k€/MW ont été évoqué lors de l’établissement du projet de loi EEG 2016.

Enfin, ce mécanisme compétitif stimule l’innovation. En effet, pour que les projets restent compétitifs alors que les meilleurs gisements éoliens sont déjà exploités, de nouvelles solutions doivent être trouvées. En ce sens, les éoliennes nouvellement posées tendent à être plus hautes avec des pales plus longues et une puissance supérieure. Un second axe de recherche potentiellement très prometteur est celui des éoliennes furtives, comme ce que fait déjà le danois Vestas. Une large partie du territoire est interdite d’implantation éolienne pour ne pas interférer avec les installations militaires ou les radars de Météo France. Ce type de technologie permettrait de rouvrir des gisements à fort potentiel en y installant des machines performantes.

Si le but est de rendre la filière compétitive et de la sortir des subventions en stimulant la performance et l’innovation, alors l’objectif est en bonne voie d’être rempli.[xii]

[i] Eolien terrestre - Ecologique Solidaire

[ii] Le mode de calcul du complément de rémunération dans le cadre de l’appel d’offres est rappelé dans le rapport de synthèse sur la première session d’appels d’offres éoliens émis par la CRE

[iii] Le dossier de candidature de la 2ème session est accessible sur le site de la CRE

[iv] D’après le rapport de synthèse évoqué en note ii)

[v] Chiffres Eurobserver

[vi] D’après les données 2016 de la FEE

[vii] Chiffres Eurobserver

[viii] Prices rise first german tender rule change

[ix] Appel d'offres éolien session premiers lauréats

[x] Prices rise first german tender rule change

[xi] D’après le communiqué du MTES (Ministère de la transition énergétique et solidaire) : « Les bons résultats apportés par cette nouvelle procédure concurrentielle (…) vont conduire le gouvernement à privilégier cette procédure pour les futurs projets, en redéfinissant le périmètre des projets éligibles aux soutiens sous forme d’appel d’offre et de tarif d’achat »

[xii] L'éolien allemand s'est bien adapté à la vente directe de l'électricité