Observatoire Canadien de l'Hydrogène : observer,…

Cet article est le premier d'une série sur les enjeux de la réglementation Bâle III pour les établissements bancaires sur les produits bancaires d'épargne.

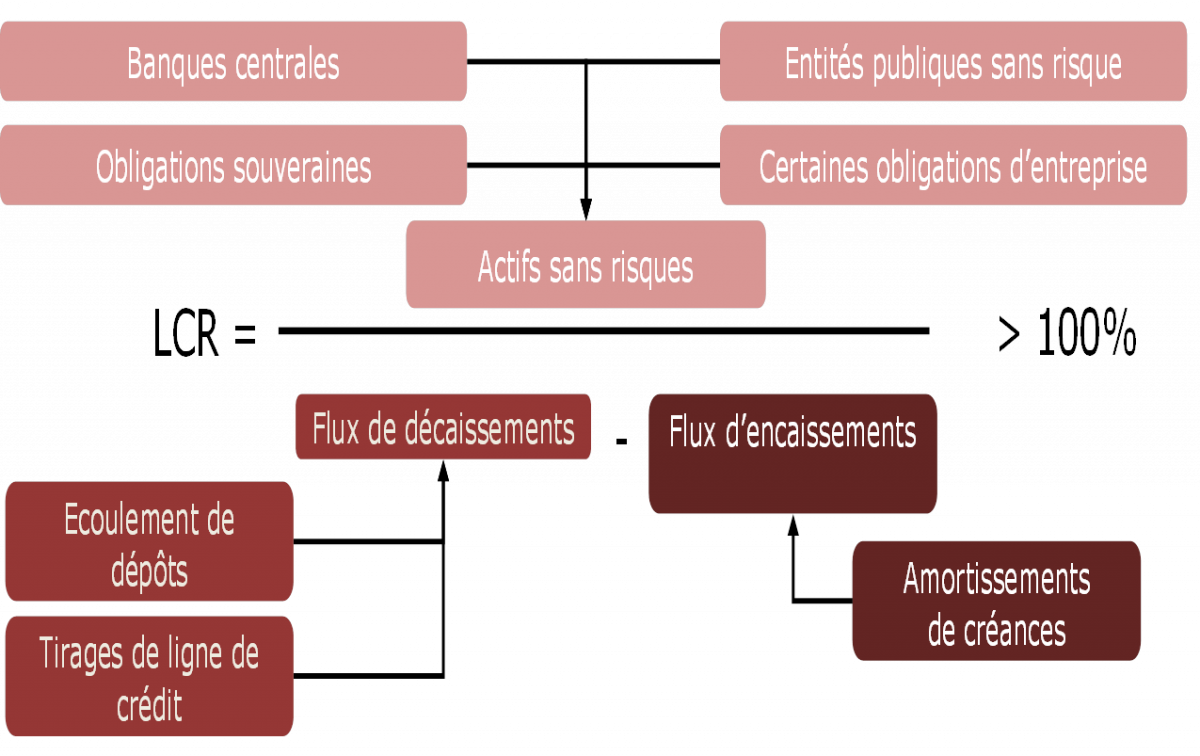

Cette série présente un décryptage de la réglementation sous l'angle offre. Les Accords de Bâle III[1] traduisent la volonté des régulateurs de renforcer la régulation du système financier mis à mal durant la crise financière de 2007. Ils enrichissent la réglementation prudentielle existante en visant l'amélioration de la qualité des fonds propres et une meilleure maîtrise des risques. Deux ratios sont introduits pour prévenir le risque de liquidité : le ratio de liquidité long terme (NSFR)[2] et le ratio de liquidité court terme (LCR)[3]. Ce dernier, contraint les banques à détenir un stock d'actifs sans risque et facilement négociables, pour être en capacité de compenser des décaissements importants (ex : retrait important d'encours sur des dépôts à vue suite à une crise de confiance) sur un mois.

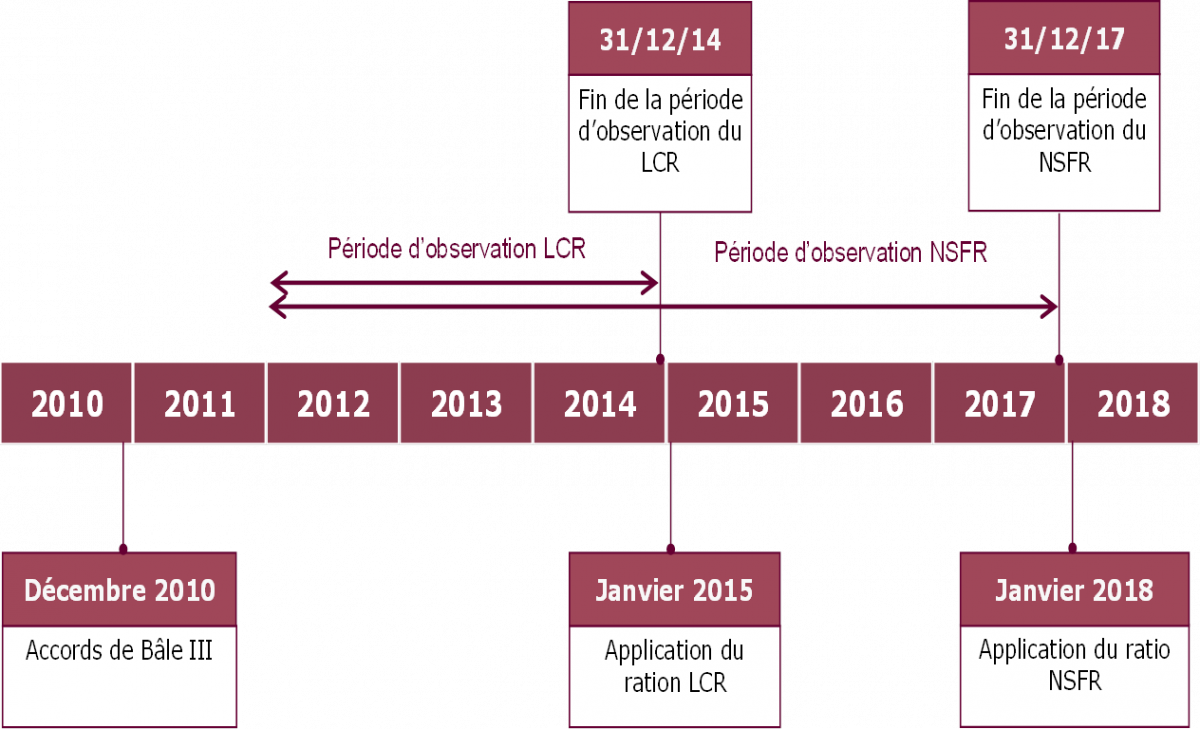

Parce que son application est la plus proche et qu'à l'issu des premiers calculs réalisés dans le cadre du QIS[4] (publication consolidée), la moyenne des banques européennes est de 67% (contre un objectif de seuil de 100%), les banques françaises ont fait du LCR leur priorité. Son application est prévue pour janvier 2015 mais une période d'observation est ouverte afin de permettre un ajustement des modalités de calcul. Dès 2012, les banques doivent en effet être en mesure de produire ces ratios et d'en fournir les résultats au régulateur.

Figure 1 : calendrier d'application des ratios LCR et NSFR

La faiblesse des derniers résultats et un calendrier serré ont poussé les banques à engager des actions afin d'améliorer le ratio. Les pistes envisagées visent surtout à « bilantiariser » les dépôts et à réduire l'écoulement de ces derniers, notamment en dirigeant l'épargne des clients vers des dépôts dits « à terme » comme les comptes à terme (CAT). Néanmoins, une part importante des CAT en vie ne semblent pas satisfaire à la définition d'un dépôt à terme (DAT) au sens de Bâle III et risquent de facto un déclassement dans la catégorie des dépôts à vue (DAV). Cela risque donc d'impacter négativement le ratio LCR des banques françaises concernées. Revenons plus précisément sur les mécanismes du ratio pour bien comprendre les enjeux de ce déclassement.

Au-delà de la constitution d'actifs dits « sans risque », le calcul des flux de décaissements par type de contrepartie constitue la véritable originalité du ratio.

Figure 2 : composants du ratio LCR

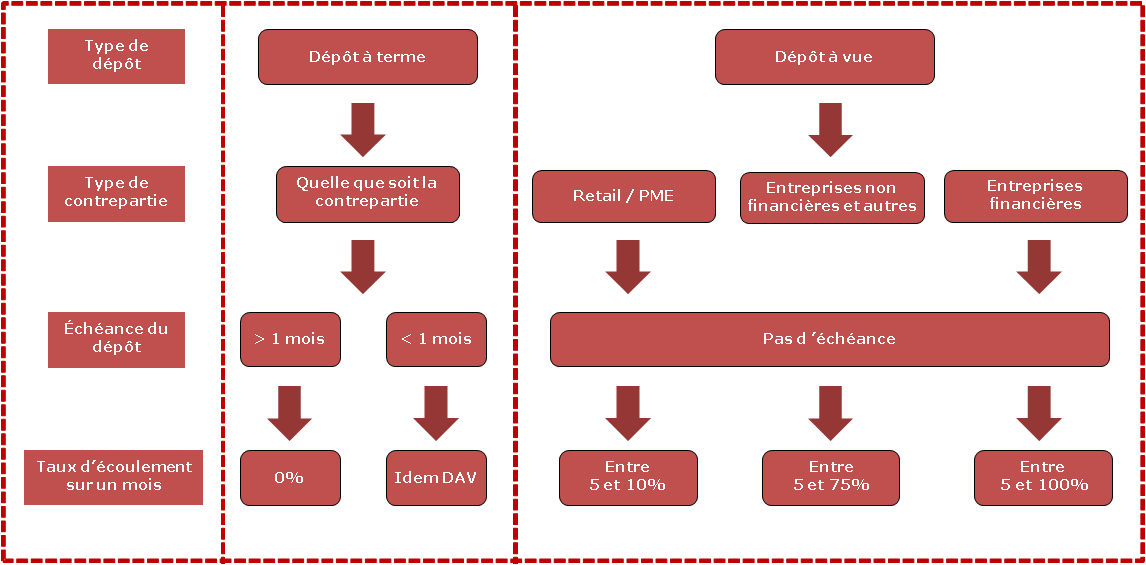

Partant du principe qu'en cas de crise les flux de décaissements ou « écoulements » diffèrent selon le type de clients et/ou de dépôts, Bâle III a segmenté ces-derniers. Concrètement, on ne peut pas retirer son argent aussi aisément sur un CAT que sur un DAV. De même, un particulier n'a pas le même comportement qu'une PME vis-à-vis de ses dépôts bancaires en cas de crise. Ces éléments de bon sens ont donc abouti à différencier l'écoulement applicable selon le type de contrepartie et le type de dépôt :

Figure 3 : taux d'écoulement par type de dépôt

Les banques ont donc tout intérêt à classer le maximum de dépôts en DAT afin de réduire l'écoulement global et donc mécaniquement améliorer le niveau du ratio LCR. Mais ce classement n'est possible qu'en respectant certaines conditions.

Bâle III stipule que pour classer un dépôt en DAT, la banque doit démontrer qu'il existe dans les contrats soit :

Ainsi, parmi les produits proposés par les banques, les CAT sont censés répondre à cette définition. Les dépôts y sont bloqués pour une durée pouvant varier de 1 mois à 10 ans et une rémunération fixée au départ. Surtout, la sortie avant l'échéance doit faire l'objet de pénalités supposées dissuasives.

Davantage plébiscités par les entreprises que les particuliers, les CAT ont récemment fait l'objet d'une médiatisation soutenue. Alors qu'en 2009 la décollecte des ménages avait été de plus de 19 milliards d'euros, en 2011, leurs encours ont progressé de 9,8 milliards d'euros atteignant un montant global de 85 milliards d'euros[5]. Soit autant d'argent où aucun écoulement ne devrait être possible.

Cependant, dans le contexte de la période d'observation afférente au calcul du LCR, plusieurs établissements financiers pointent qu'une partie non négligeable de leurs CAT ne répondent pas aux critères de Bâle III. La volonté de satisfaire une clientèle de moins en moins enclin à bloquer son épargne de manière rigide mais tout aussi soucieuse de toucher les intérêts offerts par ce type d'épargne ont poussé les banques à commercialiser des contrats ne comportant pas de clauses de pénalité en cas de sortie anticipée ou du moins avec des clauses de sortie anticipée non dissuasives.

Dès lors, la mise en conformité des CAT en vie constitue un chantier primordial pour l'amélioration du LCR. Les marges de manuvre étant minces et le timing serré, la plupart des banques s'attellent depuis plusieurs mois à cette mise en conformité. Les moyens d'action diffèrent selon la maturité des CAT, l'application du LCR étant prévue pour le 1er janvier 2015 :

Dans les deux cas, la mise en conformité des CAT en vie pourrait se traduire par une hausse des taux offerts afin de compenser l'instauration de clauses plus rigides vis-à-vis des clients.

Sur ce chantier sensible, les banques mutualistes devront composer avec l'autonomie de leurs caisses régionales. En effet, contrairement aux établissements comme BNP Paribas ou Société Générale qui disposent d'une offre de produits et d'une politique commerciale nationales, les réseaux mutualistes déclinent souvent les offres « nationales » au niveau de chaque établissement, ce qui pourrait ralentir le processus de mise en conformité des CAT.

Le CAT constitue ainsi l'un des produits phares des banques pour limiter l'écoulement des dépôts. L'impact d'une hausse des taux pour la banque semble être un moindre mal en comparaison des coûts de la liquidité sur les marchés. L'application du LCR pourrait ainsi peser sur la rentabilité des banques au profit des clients qui voient déjà leur épargne prendre de plus en plus de valeur.

[1] Publiés le 16 décembre 2010

[2] Net Stable Funding Ratio

[3] Liquidity Coverage Ratio

[4] Quantitative Impact Study

[5] Données Banque de France