Flash report 2025 : quelles tendances pour les…

La filière européenne se développe dans un contexte réglementaire en évolution, et compte désormais plus de 1200 unités opérationnelles.

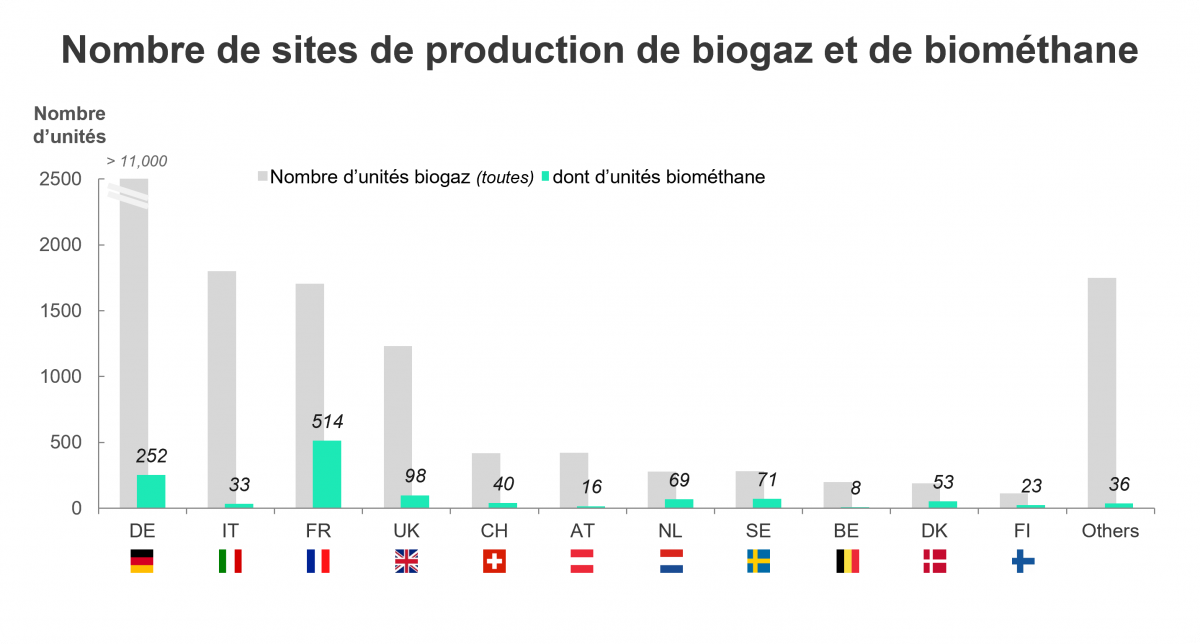

À fin 2022, plus de 1200 sites de production de biométhane étaient en service dans les principaux pays européens producteurs, pour une capacité de production totale de 44 TWh/an, et une quantité injectée dans les réseaux de 37 TWh sur l’année.

Le nombre d'installations en service a augmenté de 17 % en 2022 par rapport à 2021. Sur les plus de 1200 installations de biométhane existantes, 90 % sont déjà connectées à un réseau de gaz naturel, contribuant à l’injection de 37 TWh de biométhane en 2022. Les unités de biométhane représentent actuellement une capacité totale de valorisation du biogaz brut de 0,9 Mm3/h, pour une capacité de production de biométhane de 44 TWh/an en 2022, soit 4,2 bcm. Avec ce niveau, la production européenne de biométhane atteint désormais 12 % de l’objectif 2030 de 35 bcm fixé par le plan RepowerEU. La filière dispose cependant d’un potentiel de développement important, notamment par la conversion d’unités de production de biogaz brut, puisqu’à date seulement 6 % des unités en service valorise le biogaz en biométhane.

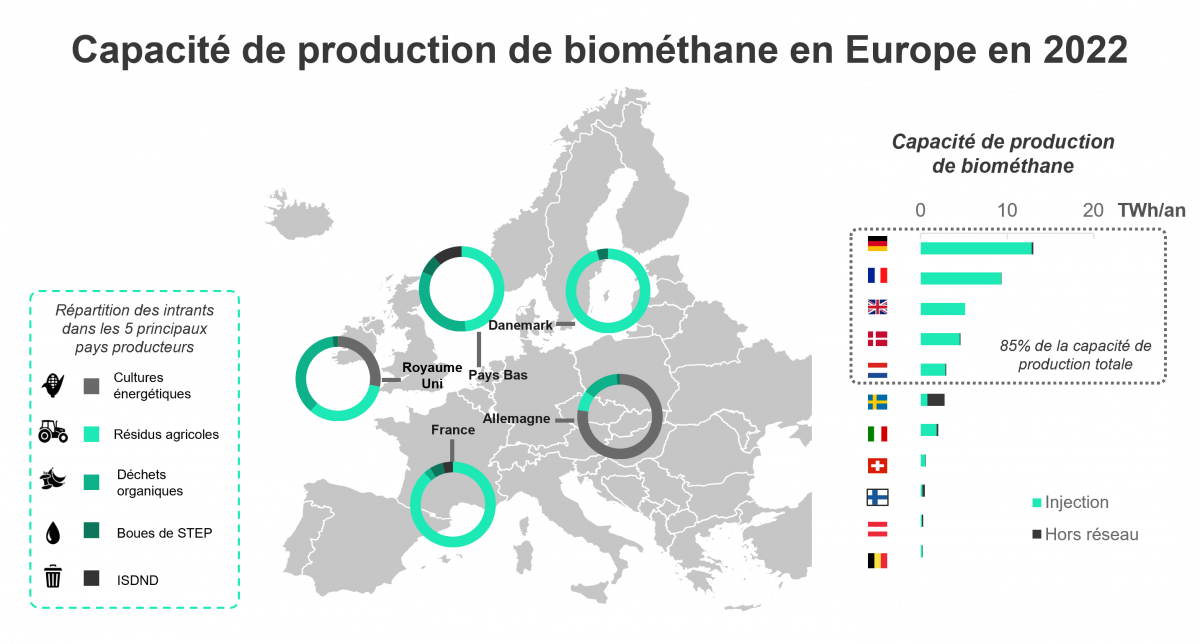

Les résidus agricoles, incluant les effluents d’élevage, les résidus de cultures et les cultures intermédiaires à vocation énergétique, représentent 43% des intrants utilisés contre 39% en 2021, témoignant d’une transition vers l’usage des ressources plus durables.

La majorité des installations de production de biogaz existantes sont alimentées par des résidus agricoles, des cultures énergétiques et des déchets organiques. Les résidus agricoles représentent en effet 43 % du total des intrants utilisées pour la production de biométhane en Europe, principalement en France. Depuis 2019, l'utilisation de résidus agricoles comme intrant a augmenté de 70 %, ce qui représente un levier prometteur pour réduire les émissions de méthane issues de l'agriculture, à l'origine de plus de la moitié des émissions européennes de méthane.

Les cultures énergétiques permanentes, représentent plus de 27 % du total des intrants, et sont encore particulièrement utilisées en Allemagne et au Royaume-Uni. Cependant, leur usage se stabilise, les unités les plus récentes n’utilisant plus qu’à la marge ce type d’intrant.

Les déchets organiques provenant de municipalités et des industries sont de plus en plus utilisés comme intrant et représentent désormais 21 % du mix total. En offrant une voie de traitement et de valorisation des déchets, le biogaz et le biométhane jouent un rôle essentiel et s’inscrivent dans une logique d'économie circulaire.

Depuis 2017, l'utilisation du gaz de décharge a plus que quadruplé, mais ne représentent que 2% du mix total.

La valorisation du biogaz en biométhane connaît un essor marqué, avec une capacité d’épuration du biogaz en hausse de 30 % en trois ans, tirée par les contributions significatives de certains pays dynamiques, notamment la France.

Au cours des dernières années, le secteur du biométhane a connu une croissance régulière en Europe. La capacité d’épuration du biogaz en biométhane a augmenté de plus de 30 % en 3 ans, passant de 0,7 Mm3/h (3,2 bcm) en 2019 à 0,9 Mm3/h (4,2 bcm) en 2022. Ce phénomène résulte principalement de la forte croissance du biométhane dans plusieurs pays moteurs, notamment en France où 149 nouvelles unités de biométhane ont été mises en service en une seule année (+ 41 %). Des nouvelles filières dynamiques comme les Pays-Bas, la Finlande, l’Italie et la Belgique emboîtent le pas. Parallèlement, des pays disposant de parcs de production plus établis comme l'Allemagne - qui possède toujours le plus grand nombre d'unités de biogaz et la plus grande capacité de production de biométhane en Europe - l'Autriche, le Danemark et la Suède, sont restés stables au cours des dernières années.

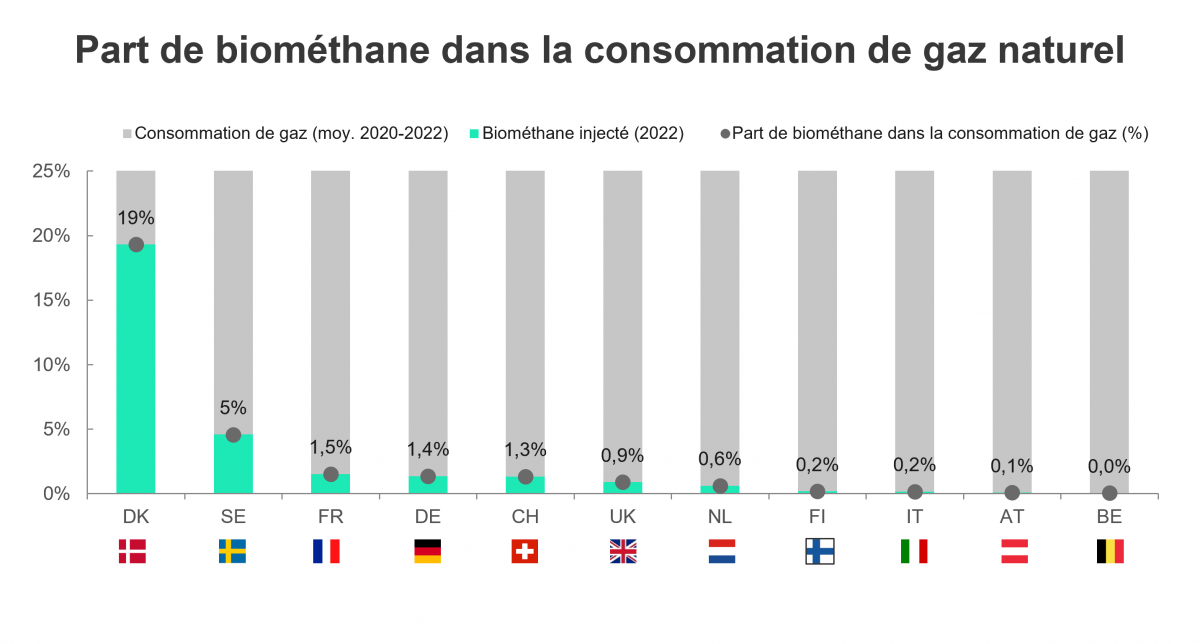

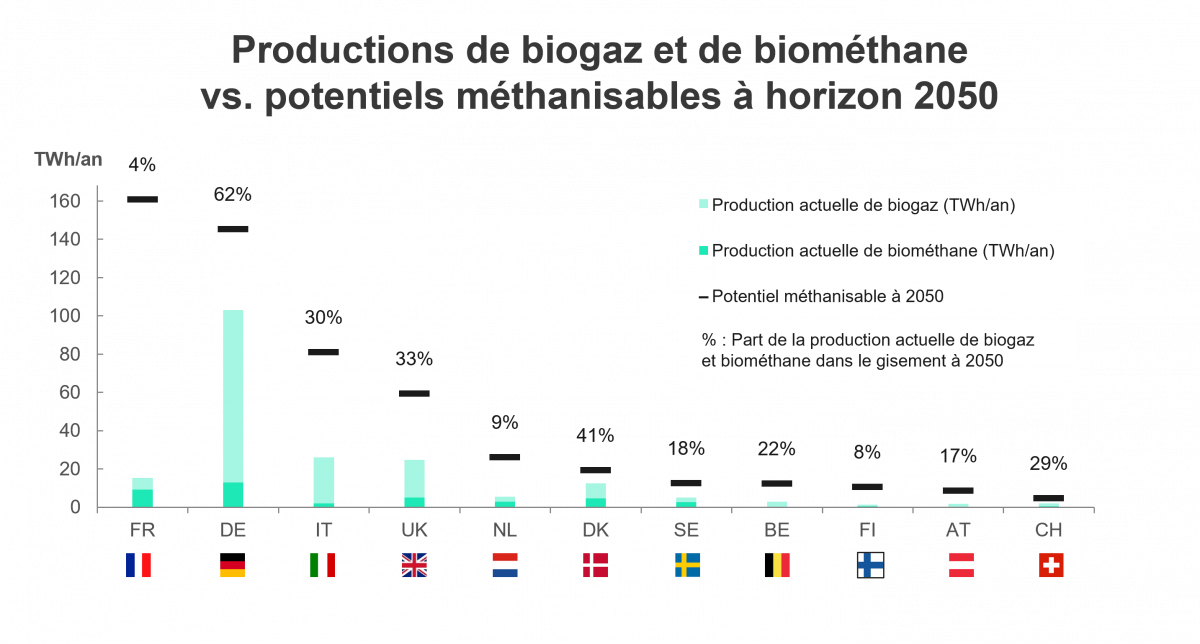

Le biométhane représente un peu moins de 1 % de la consommation de gaz en Europe, alors qu’actuellement, seul 4 % du potentiel méthanisable à 2050 est utilisé. La filière dispose d’un potentiel encore significatif pour atteindre l'objectif de 35 milliards de mètres cubes d'ici 2030 (plan RepowerEU).

Les pays producteurs présentent des potentiels méthanisables relativement variables, et des taux de mobilisation de ces gisements également hétérogènes. Actuellement, près de 4 bcm de biométhane sont produits chaque année sur un potentiel total de 90 bcm pouvant être atteint pour la méthanisation – combinant biogaz et biométhane - en utilisant les intrants durables disponibles. Au total, cela représente 4 % du gisement global et moins de 1 % de la consommation de gaz. Cependant, le potentiel inexploité en Europe est considérable à 161 bcm en incluant les intrants traitables par gazéification. Cela représente plus de quatre fois l’objectif de 35 bcm.

Pour réduire la dépendance de la filière biométhane aux financements publics, les pays mettent en œuvre des appels d’offres ou des systèmes de quotas imposés aux distributeurs de carburants et aux fournisseurs de gaz. Ces mécanismes sont privilégiés afin de renforcer l’intégration du biométhane dans le mix gazier et comme carburant.

Les pays dotés de filières bien établies abandonnent progressivement les subventions à l'investissement et les tarifs d’achat en guichet ouvert au profit de systèmes d’appels d’offres, dans le but d'encourager l'industrie à réduire ses coûts et à réduire sa dépendance à l'égard des mécanismes de soutien. En parallèle, la mise en place de quotas de biométhane appliqués aux fournisseurs d’énergie, notamment en France et aux Pays-Bas, est une mesure efficace pour accroître l'intégration du biométhane dans le mix énergétique. Certains pays augmentent également les quotas de carburants renouvelables, s'alignant ainsi sur les mandats décrits dans la directive sur les énergies renouvelables (RED II). De plus, certains pays encouragent l’utilisation du biométhane comme carburant en offrant des exonérations fiscales sur les taxes à la consommation et le carbone.

La valorisation croissante du bioCO2, l’émergence d’une production industrielle de bioGNL et la multiplication des contrats directs entre producteurs et consommateurs industriels (BPA) mettent en évidence la dynamique du marché.

Une tendance notable chez les producteurs de biométhane consiste à diversifier les modèles économiques à travers la valorisation du CO2 séparé lors de la production. Ce bioCO2 trouve des applications dans diverses industries, notamment le secteur de l’agroalimentaire. De plus, certains producteurs s’orientent vers la production de bioGNL, levier croissant de décarbonation du secteur des transports lourds.

Par ailleurs, la reconnaissance du biométhane dans le cadre du Système d’Echange de Quotas d’Emission de l’UE (SEQE ou EU-ETS en anglais) peut favoriser le développement de cette filière. Les incitations économiques apportées par le prix de gros du gaz naturel et celui du carbone dans l'EU-ETS créent un environnement favorable à l'émergence de contrats entre producteurs de biométhane et consommateurs industriels. À ce jour, au moins une douzaine de ces Biomethane Purchase Agreements ont été signés.

Le nombre croissant d'acquisitions dans le secteur et la création du Biomethane Industrial Partnership reflètent un engagement à accélérer, développer et industrialiser le secteur à l'échelle européenne.

À partir de 2022, le secteur a connu de nombreuses acquisitions, avec notamment ENGIE, Shell et TotalEnergies annonçant ou finalisant des acquisitions dans divers pays européens. Cela illustre la détermination des producteurs à poursuivre leur expansion en Europe et à industrialiser leurs opérations. Diverses entités tout au long de la chaîne de valeur participent activement au Biomethane Industrial Partnership (BIP), une initiative collaborative introduite en 2022. Le BIP rassemble des acteurs industriels, des décideurs politiques et d'autres acteurs clés de la chaîne de valeur du biométhane, qui s'efforcent collectivement d’accélérer le développement du biométhane à l’échelle européenne.