Agrivoltaïsme : un gisement énergétique important

Plus d’un an après la pose des hydroliennes conçues par Naval Energies (ex DCNS), la première ferme pilote au monde (exploitée par EDF) connaît des difficultés liées aux ajustements de la technologie. Le marché de l’hydrolien reste encore difficile à pénétrer pour les différents acteurs.

La première ferme pilote au monde connaît des difficultés liées aux ajustements de la technologie. Une anomalie a en effet été relevée sur les deux hydroliennes mises à l’eau en 2016 et la correction à réaliser risque de repousser leur industrialisation initialement prévue pour 2018. Dans son ensemble, le marché de l’hydrolien reste encore difficile à pénétrer pour les différents acteurs, avec des projets majeurs qui prennent du retard ou sont abandonnés. Mais les marchés de niche profitent à certains producteurs qui pourraient tirer leur épingle du jeu.

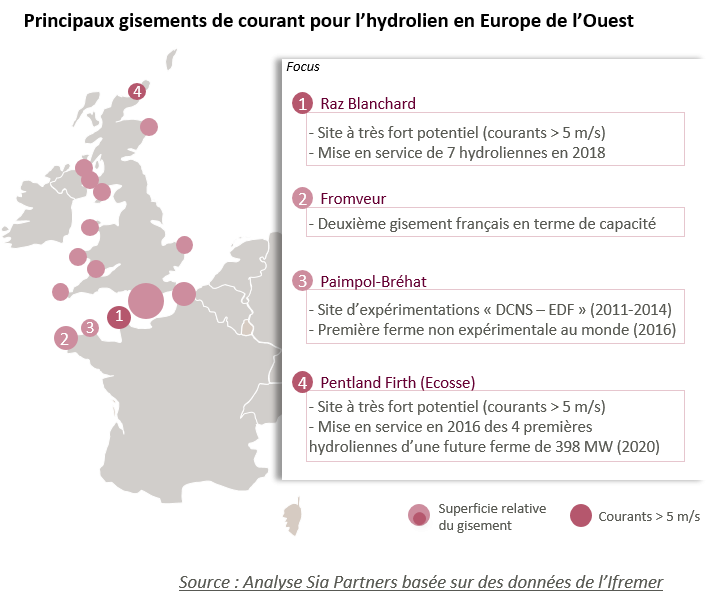

Le site de Paimpol-Bréhat est le premier témoin d’une maturation du marché des hydroliennes, dans un pays à fort potentiel. En effet, le gisement français est estimé entre 2 et 5 GW, ce qui en fait le deuxième gisement européen avec 20% de la capacité totale, derrière l’Ecosse qui en concentre 60%. Selon les études du CEREMA[1] commandées par le ministère en charge de l’énergie et de l’environnement, les zones les plus prometteuses se concentrent au large du Cotentin, dans le Raz Blanchard et le Raz Barfleur, ou encore dans le passage du Fromveur, où les courants peuvent approcher les 20 km/h. Le ministère a d’ailleurs récemment mandaté les préfets de ces zones pour identifier les périmètres précis des gisements permettant d’accueillir des projets de 50 à 100 MW. Les principaux gisements identifiés à ce jour se situent en Europe de l’Ouest et constituent les cibles privilégiées des industriels.

Il existe une multitude de sites en Europe, qui sont autant d’opportunités pour les acteurs diversifiés de ce marché où une puissance de 15 GW pourrait être installée pour une production annuelle d’électricité comprise entre 20 et 30 TWh. Fort de sa capacité potentielle de déploiement et des atouts de sa technologie, l’hydrolien est sur le point d’intégrer le mix énergétique européen.

Malgré les retards accumulés sur certains pilotes, l’activité industrielle du secteur s’organise progressivement en France et en Europe. Naval Energies, qui sous-traite pour l’instant une partie de la fabrication en Europe de l’Est, a débuté la construction de son usine d’assemblage à Cherbourg pour lancer progressivement l’industrialisation avec une capacité de 50 machines par an. En Europe, Atlantis Resources a lancé l’industrialisation de ses turbines en s’associant à ABB, dans le cadre du projet MeyGen qui vise à installer une ferme de 398 MW.

L’Europe est attentive au développement de cette industrie verte, notamment dans le cadre des objectifs du « paquet climat énergie » signé en 2007. Porté par cette ambition, le fonds NER300 de la Commission Européenne a par exemple octroyé plus de 20 M€ au projet d’exploitation du gisement du Pentland Firth. En France, l’appel à manifestation d’intérêt de l’ADEME pour la création d’un parc dans le Raz Blanchard a accordé une aide de 52 M€ au consortium « Naval Energies – EDF » et à son projet « Normandie Hydro », ainsi que 51 M€ au projet Nepthyd porté par « General Electric – ENGIE ». Les deux conglomérats d’industriels prévoyaient alors d’installer des turbines dans cette région pour une mise en service en 2018 : sept hydroliennes de 2 MW pour le premier (14 MW) et quatre hydroliennes de 1,4 MW pour le second (5,6 MW). Nepthyd a depuis été abandonné par le consortium franco-américain, qui a reconnu que le marché n’était « pas au rendez-vous ». General Electric aurait en réalité stoppé le développement de la turbine Océade, contraignant Engie à abandonner le projet. Malgré les hésitations des grands acteurs ou les retards observés sur les technologies pilotes, les constructeurs et les projets fleurissent en Europe.

Les appels à projets et les mécanismes d’incitation sont nécessaires pour accélérer les investissements des acteurs, aujourd’hui tempérés par les coûts de l’hydrolien. RTE a estimé en 2013[2] le coût du raccordement au réseau de transport autour de 100 M€ pour une ferme de 250 MW. Qui plus est, les dépenses opérationnelles représentent une part non négligeable du coût d’exploitation, avec près de 3,5 à 4% de l’investissement initial chaque année[3]. En conséquence, le tarif d'achat de l'électricité produite par les énergies marines, qui a été fixé à 150€/MWh dans un arrêté de 2007[4], reste insuffisant aux yeux des industriels. L’appui du gouvernement sera donc décisif pour appuyer les acteurs et motiver les investissements nécessaires dans cette phase.

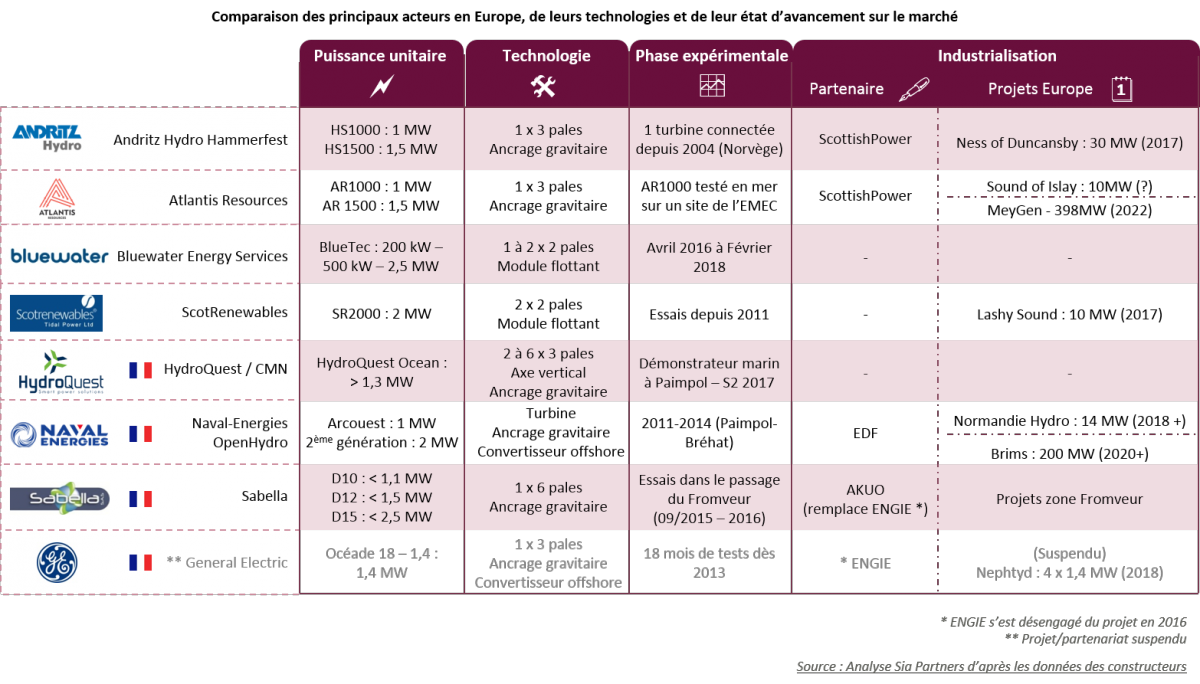

Le marché européen est marqué par une forte fragmentation technologique, avec des acteurs qui proposent des solutions différentes dans une gamme de puissances unitaires allant de 1 à 2,5 MW. Alors que les plus gros producteurs peuvent être contraints à décaler les calendriers (Naval Energies – EDF) voire à suspendre leurs projets (GE – ENGIE), les petits acteurs du secteur poursuivent leur développement. Sabella, concepteur de l’hydrolienne D10, fait partie des acteurs de taille plus petite qui se développent en ciblant le marché de l’approvisionnement des îles. Après avoir produit plus de 70 MWh (15% des besoins de l’île d’Ouessant), Sabella a récemment levé 8 millions d’euros auprès de BPI France. Son objectif est de pouvoir s’internationaliser – l’entreprise s’est positionnée sur des projets aux Philippines et en Indonésie avec la signature d’accords d’industrialisation en 2015 – et répondre aux prochains appels à projets attendus entre fin 2017 et 2018, notamment pour exploiter le gisement du Fromveur au large d’Ouessant. Alors que les plus gros acteurs ont pour l’instant du mal à se positionner sur les grands projets, dans un contexte incertain où le développement du renouvelable marin est encore principalement tourné vers les éoliennes offshore, les petits acteurs semblent se développer en visant des marchés de niche. En effet, les marchés insulaires restent la cible prioritaire des acteurs comme Sabella, HydroQuest ou encore Nova Innovation, que ce soit en France ou à l’étranger.

Les années à venir marquent un tournant décisif pour les acteurs du marché, qui proposent tous des technologies différentes. Ils devront d’une part prouver qu’ils ont la capacité de faire baisser leurs coûts par l’industrialisation, en proposant une offre fiable et économiquement viable. Les constructeurs devront d’autre part tenter d’imposer leur technologie au marché, de la même manière que l’éolienne à trois pales l’a fait auparavant. Tous ces éléments laissent à penser que la fragmentation actuelle de l’offre ne devrait pas durer, au bénéfice des premiers entrants.

Notes & sources

[1] CEREMA : Centre d’étude et d’expertise sur les risques, l’environnement, la mobilité et l’aménagement

[2] RTE, [Accueil de la production hydrolienne : Etude prospective], 2013

[3] Commissariat Général à l’Investissement, « Note stratégique sur les énergies marines renouvelables »

[4] Legifrance, Arrêté du 1er mars 2007 fixant les conditions d'achat de l’énergie des mers