Observatoire international des e-fuels, édition…

Quelle est la place du magasin physique dans un univers multicanal ? Comment les distributeurs s’adaptent-ils face à une concurrence accrue sur tous les canaux ?

Le monde du retail a connu de profonds bouleversements depuis l’avènement du e-commerce. Les zones d’achats, physiques et digitales, qui étaient autrefois présentées comme concurrentielles, sont désormais complémentaires. Le fait d’avoir abaissé la frontière entre ces deux mondes a supposé un profond changement des organisations : par exemple, d’un point de vue logistique, il a fallu revoir les gestions de stocks et de livraison notamment avec la montée en puissance du click-and-collect.

Le magasin de 2020 sera résolument un magasin connecté. Cette course à la digitalisation est souvent présentée du point de vue du service rendu au client. On prend souvent les exemples d’enseignes mode qui ont mis en place des solutions digitales pour améliorer l’expérience client (exemple des miroirs en réalité augmenté pour se visualiser virtuellement avec le produit, ou des cabines d’essayage qui permettent d’envoyer des notifications aux vendeurs). Les magasins alimentaires sont également un terrain de jeu idéal pour le phygital : désengorgement des espaces de vente avec des parcours en libre-service, complète autonomie du client dans un canal où il a longtemps été accompagné. On se réjouit souvent des parcours clients ludiques, avec un storytelling innovant, la mise en place d’outils digitaux pour simplifier les achats… mais la digitalisation des points de vente répond avant tout à des enjeux business de taille pour les enseignes. Un parcours sans accroc entre achat en ligne et collecte en magasin permet notamment de l’upselling (le client a tendance à faire des achats supplémentaires en boutique), cela limite également les abandons ou les oublis de paniers, et permet surtout de capter des data sur le profil des acheteurs.

Cette course à la digitalisation des enseignes accroît la concurrence déjà très forte entre les différentes marques. Pour mettre en place une stratégie multicanale gagnante, quels sont les défis organisationnels que les entreprises doivent mettre en place ?

Phygital, Smart store, click-and-collect, drive piéton, omnicanal… tous ces mots magiques semblent aujourd’hui un peu galvaudés et redondants. L’objectif de cet article est d’aller au-delà de la classique démonstration qui consiste à prouver que le magasin n’est pas mort, que le digital le fait renaître. On se penchera donc sur les enjeux organisationnels et métiers, plus profonds et moins souvent évoqués quand on parle de digitalisation du point de vente.

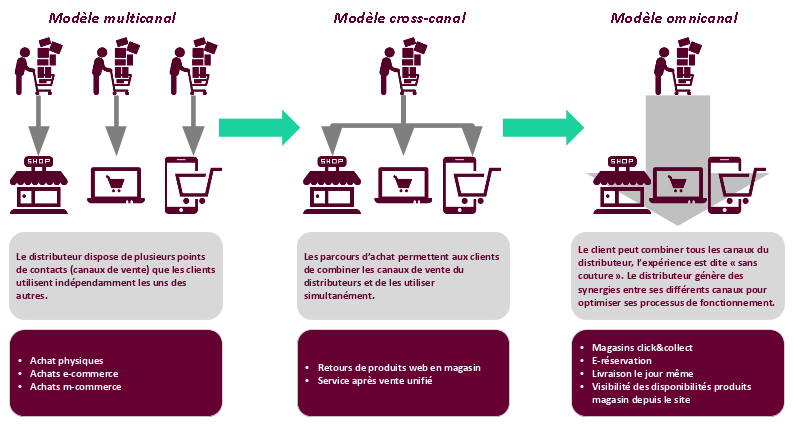

Le multi-canal est une stratégie qui consiste pour une entreprise à proposer plusieurs canaux de distribution pour commercialiser ses produits. L’objectif est de toucher différents segments de consommateurs. La particularité du multi-canal réside dans le mode de gestion du canal digital et physique : chaque canal d’une même entreprise est géré de façon indépendante. On parle de management en « silo ». Ce mode de gestion est justifié par le fait que chaque canal a pour objectif de servir un segment spécifique de clientèle afin d’éviter de potentiels risques de cannibalisation. Ce mode de vente est désormais dépassé puisque c’est dorénavant la cohabitation entre les différents canaux de vente qui prime.

Cette migration entre les deux canaux, selon les besoins et contraintes du moment des clients, lors d’une même expérience d’achat, a conduit le préfixe “multi” à être remplacé par “cross”. On parle donc aujourd’hui davantage de stratégie cross-canal. Ce terme de « cross » canal renvoie à la notion d’entrecroisements, de mélanges. Le cross-canal est donc un parcours « sans-coutures » : c’est la fusion des points de contact de vente digitaux et physiques pour offrir une expérience plus cohérente et homogène du parcours client.

L’étape ultime est l’omnicanal : il ne s’agit plus uniquement du magasin ou du site Internet, mais de tout point de contact entre la marque et le client. Ceux-ci peuvent être positionnés sur le parcours du client (une notification push, un chat, un mail, les réseaux sociaux, une application smartphone) ou sur le point de vente (le vendeur, une borne interactive, une zone digitale, une étiquette intelligente…). Tous les points d’échanges possibles avec le client, doivent être pensés dans une expérience globale et cohérente. Le magasin, désormais point d’interaction parmi d’autres, garde malgré tout une place privilégiée.

Des technologies de plus en plus performantes permettent aujourd’hui aux distributeurs et aux e-commerçants de mettre à profit des cas d’usage tout au long du parcours client, y compris dans les points de vente physique. Au-delà d’une amélioration certaine de l’expérience client, ces initiatives permettent aux entreprises de la distribution de collecter des données précieuses sur leurs acheteurs. Ci-dessous, quelques cas d’usage qui illustrent des stratégies innovantes pour un point de vente physique comme contact névralgique dans le parcours.

Les points de vente ‘classiques’ ont aujourd’hui appris à repenser les parcours en magasins pour offrir du sur-mesure à leurs clients. Pour répondre à des comportements d’acheteurs très différents (visite chronométrée et ciblée, ou clients qui prennent leur temps), Target a par exemple adapté certaines de ses surfaces de vente aux rythmes des clients. Le deuxième grand distributeur américain a créé des entrées selon les habitudes de ‘temps passé’ par les clients : une regular entrance pour les clients classiques, et une speed entrance, pour les clients plus pressés. Cette dernière s’accompagne de parcours digitaux de click-and-collect, ainsi que de places de parking dédiées.

En France, plus récemment, c’est Casino qui a ouvert une surface de vente sans caisses ni caissiers. L’ambition ? « Marier le meilleur du digital avec le meilleur du physique pour réinventer le commerce ». 4Casino va au-delà d’un point de vente de type Amazon Go, puisqu’il vise premièrement à devenir un lieu de vie : ouvert 24h/24, avec un accès réservé aux détenteurs de l’application Casino Max à partir de minuit, elle cumule les initiatives digitales :

Casino profite notamment de cette initiative pour mettre en avant les produits « Casino Premium », plutôt qu’aux grandes marques nationales.

L’étude menée conjointement par HiPay et LSA au mois de juillet 2018 sur les parcours omnicanaux dans la distribution en France montre que la complémentarité entre les parcours en ligne et en canaux physiques – souvent appelée offline/online, est une des priorités pour 71% des français.

Les clients B2C classent les expériences les plus importantes à leurs yeux ainsi :

Il est intéressant de noter que le dernier point, qui concerne la connaissance client pour les distributeurs, est le deuxième chantier prioritaire dans la construction de leurs parcours omnicanaux.

Les modèles innovants en ce qui concerne les distributeurs qui cherchent à améliorer leurs parcours en ligne/hors-ligne se trouvent souvent en milieu urbain, à l’image d’Argos au Royaume-Unis, un des meilleurs distributeurs multicanaux du pays d’après Retail Week. Après de lourds investissements dans ses surfaces de vente, Argos offre aux clients un accès unique à des tablettes pour passer leurs commandes – s’ils ne les ont pas passées en ligne. Les vendeurs, tous équipés de devices électroniques pour trouver les produits et les transmettre au comptoir, illustrent la volonté du retailer d’offrir aux clients les options les plus rapides et les plus simples. Le digital devient donc un véritable outil d’aide à la surface de vente.

A Paris, Darty Alésia a ouvert au mois de novembre 2018, sur un modèle similaire à celui d’Argos : un point de vente de seulement 80m², qui propose tout le catalogue avec des livraisons en une heure, à pied dans les 500m, ou à vélo pour les clients les plus fidèles.

En septembre 2018, c’était au géant Amazon de lancer à New York Amazon 4-star, qui illustre l’importance que les clients accordent au point de vente physique : la surface de vente ne commercialise que des produits notés au-delà de quatre étoiles sur le site.

Ces points de vente physiques et souvent positionnés dans un environnement urbain permettent également aux distributeurs plus « classiques » d’exploiter des démarches et des parcours de retours plus facilement que leurs concurrents. La complémentarité offline-online offre par exemple à des marques comme Sézane ou Spartoo la possibilité de parcours web-to-store et store-to-web pour leurs retours. En plus de donner plus de visibilité à leurs offres, ces parcours permettent de garder un contact privilégié avec le client, et donc de le fidéliser plus rapidement.

Une des grandes forces de l’utilisation massive d’outils digitaux est la masse de données qu’ils permettent de collecter. Savamment analysées et exploitées, elles permettent aux marques de mieux comprendre les profils clients, leur parcours d’achat mais aussi l’efficacité de leur gestion de stock ou de leur force de vente.

Les cas d’usage les plus importants concernant l’utilisation de big data dans le retail sont surtout : l’amélioration des prévisions de vente, l’optimisation de la connaissance client et du CRM, la mise en place d’une expérience client enrichie et personnalisée.

S’il est plutôt aisé pour les marques de collecter un nombre colossal de données, notamment via les tickets de caisse de leurs clients encartés, les problématiques sont les suivantes : comment les analyser pour en tirer de la valeur ? et quels sont les risques liés à leur exploitation ?

A l’heure de l’intelligence artificielle, de nombreuses start-up ont su exploiter ce créneau pour complétement transformer le commerce de détail. La jeune pousse Occi a par exemple développé un outil qui permet de mieux comprendre le parcours des clients grâce à la géolocalisation permis par les ondes wifi ou smartphones des acheteurs. Ces données analysées permettent de mieux comprendre le temps passé en rayons, devant quels produits et ensuite de construire des campagnes marketing personnalisées en récompensant par exemple le fait de passer devant certains produits. Ils travaillent déjà avec des acteurs majeurs tels que Auchan, Carrefour, BHV, ou encore les Galeries Lafayette. Leurs campagnes ciblées ont permis à certaines marques de doubler leurs taux de conversion et d’augmenter les paniers moyens des meilleurs clients d’environ 50%.

Une autre start-up, Angus.ai permet aux retailers de mieux gérer leurs approvisionnements en magasins, grâce à des systèmes de machine et deep learning. En plaçant des caméras dans les rayons, l’outil est capable de détecter lorsqu’un client hésite à acheter un produit, mais est aussi capable de signaler en temps réel les ruptures de stock en rayons. Les datas collectées sont donc de deux types : à la fois pour une analyse comportementale de la clientèle, et également pour une analyse liée à des logiques de supply-chain et d’approvisionnement.

Autre initiative réussie : celle de Franprix pour mesurer l’impact de ses publicités en ligne sur ses ventes en magasins. Ce sujet, que d’aucuns nomment le tracking omnicanal, consiste à disposer d’indicateurs sur la réussite d’une campagne drive-to-store. Franprix a ainsi mis en place une campagne de bannières en ligne qui invitent le client à cliquer pour découvrir l’ensemble du catalogue et des promotions, et de géolocaliser le magasin qui lui est le plus proche. En fonction des clics client, de sa localisation, de son historique d’achat et de son profil client - si celui-ci possède un compte – la data analysée permet de faire des recommandations produit ou promotionnelles personnalisées. Après un an de mise en place, Franprix a constaté un taux de 15% de clients supplémentaires en magasin suite à l’exposition à cette campagne en 2017.

Le défi des marques est donc de réussir à collecter un maximum de données : d’où les incitations constantes pour créer des comptes clients en ligne ou des cartes de fidélité en magasin. Mais le challenge est surtout de savoir utiliser intelligemment toutes ces données collectées et collectables. Il ne faut pas perdre à l’esprit que la collecte se fait déjà en amont, sur le web. Ainsi lorsqu’un client se rend dans un point de vente, il peut être décisif pour le vendeur de connaître le profil de l’acheteur grâce aux données que l’enseigne a pu enregistrer sur lui au préalable, lorsqu’il visitait le site de la marque par exemple. Inciter les acheteurs à se créer des comptes clients et à créer des paniers uniques du web au magasin (click-and-collect notamment) est crucial dans cette logique de connaissance poussée des consommateurs.

Mais cette course effrénée à la collecte et à l’analyse de données doit être régulée. Depuis la mise en place de la loi RGPD (mai 2018), les marques doivent répondre à une règlementation très stricte concernant l’usage des données personnelles des clients (renvoyer vers un autre article Sia sur le sujet). Les clients ont désormais plus de droit, notamment celui de demander l’effacement des données le concernant, appelé droit à l’oubli, le droit de portabilité ou encore le fait de préciser plus fréquemment et de façon plus précise son autorisation à la collecte de données.

L’enjeu est donc de taille pour les distributeurs, particulièrement dans le contexte actuel, de clients de moins en moins attachés aux marques, mais qui accordent plus d’importance à des parcours sans couture. La qualité de l’expérience client repose sur un bon fonctionnement et sur l’efficacité des outils à sa disposition, et à disposition des vendeurs. A ces enjeux technologiques et techniques s’ajoutent des enjeux organisationnels majeurs pour garantir une mise en œuvre et des services efficaces tout au long de la chaîne de valeur. L’étude menée conjointement par HiPay et LSA montre que pour les distributeurs, les principaux freins de la définition d’une stratégie omnicanale sont :

Dans ce contexte où les technologies sont de plus en plus innovantes et « attendues au tournant » par les consommateurs, il est essentiel que les équipes techniques comprennent la totalité des enjeux Métiers. L’organisation interne chez le distributeur doit donc favoriser un partage transverse et en continu à cette échelle pour que les équipes techniques (DSI notamment) puissent assurer un développement et un suivi très réactif aux demandes des différents Métiers. Cela vaut également en bout de chaîne, puisque les équipes de support IT et les SAV peuvent se trouver bien plus sollicitées que dans un environnement de vente « classique » et non omnicanal.

Les impacts d’un magasin hyper-connecté et omnicanal sur le SAV sont d’autant plus importants. Pour Darty Alesia, mentionné plus haut, une équipe de 10 vendeurs qui se relaient en magasin est accompagnée par un espace SAV complet, qui doit prouver la capacité du distributeur à mélanger des parcours physiques et digitaux et à accompagner ses clients dans ces nouvelles modalités de fonctionnement.

Le Front Office dans le lieu du point de vente lui-même est également très impacté par l’évolution des modes d’achat. En plus des impacts du ship-from-store[1] (SFS) sur les actions des vendeurs en magasins, la conduite du changement doit assurer une formation des vendeurs aux nouveaux outils digitaux présents en magasin, tels que les outils de gestion de commande en ligne traitées en SFS ou en click-and-collect. A l’échelle d’une chaine de magasins qui s’oriente vers des stratégies omnicanales de SFS ou de click-and-collect, l’objectif est donc d’abord d’assurer un bon déploiement de ces outils pour répondre aux nouveaux prérequis de ces livraisons, avant de s’assurer de leur assimilation par les équipes.

Les formations de vente plus classiques doivent également évoluer puisque des services comme le click-and-collect bousculent les habitudes de vente et offrent aux vendeurs des données sur les clients, qu’ils devront apprendre à utiliser pour améliorer leur démarche de conseil. Les modèles de Sephora comme Casino illustrent que les grands distributeurs veillent à ne pas aller vers le « tout digital », pour garder de l’humain. En effet, une gestion du temps par ces conseillers de vente est essentielle pour se focaliser sur cette partie de conseil : d’après une étude de PiXis Conseil, 73% des consommateurs recherchent le contact humain dans l’achat.

Le cas de du déploiement d’une stratégie de livraison en ship-from-store montre que 4 prérequis s’imposent aux distributeurs (cf. schéma ci-dessus), auxquels peuvent répondre des outils à déployer :

Pour gérer en temps réels les stocks et les commandes dans un univers omnicanal, il s’agit de pouvoir donner une vue sur ces derniers quel que soient le canal de commande, de livraison, et le lieu de stockage. Ce système de management de commandes doit permettre d’identifier le lieu optimal de stockage et de livraison en prenant en considération tous les canaux, et les exceptions qui peuvent les concerner (retours, réserves, etc.)

Les données de stocks en magasins ne sont généralement correctes que dans 50 à 70% des cas. Or plus un retailer avance dans une stratégie omnicanale, plus il a besoin d’une vision consolidée de 100% de ses stocks, tous lieux de stockage confondus ; certaines technologies comme le RFID (Radio Frequency Identification) peuvent permettre des inventaires pointilleux et une traçabilité de chaque produit pour compléter l’outil de gestion de commandes.

Comme vu plus haut, un des principaux freins à l’élaboration d’une stratégie omnicanale pour un retailer qui n’en a jusqu’alors pas, est la cannibalisation des canaux. Dans la définition des stratégies omnicanales, le distributeur doit veiller à la diffusion d’un message unifié pour les équipes de chaque canal. En effet, les boutiques physiques ne doivent pas voir les achats en ligne comme de la concurrence : les leviers de motivation ainsi que les modes de répartition du CA se doivent d’être transparents et globalisés afin que la contribution de chaque canal ne se fasse pas au détriment des autres.

Pour une majorité de retailers, les canaux physiques et digitaux ont été historiquement séparés dans leur organisation lors du lancement du e-commerce. Instaurer une nouvelle stratégie de livraison qui mêle ces deux segments implique nécessairement la réorganisation de modèles pour répondre efficacement aux exigences de livraison pour le e-commerce.

Comme de nombreuses entreprises, les distributeurs fonctionnent trop souvent en silos (par format de magasin, e-commerce vs physique…) le défi organisationnel est donc d’être en mesure d’adopter une organisation qui reflète un parcours client sans couture. Dans l’organisation interne des entreprises, le e-commerce ne peut pas être « en concurrence » avec le magasin physique, les différents canaux doivent bénéficier des mêmes conditions d’achats.

Lorsque des dispositifs de ship-from-store sont mis en place, il est ainsi important de penser en amont à la répartition des revenus des ventes. Les directions commerciales et RH doivent réfléchir en amont à la répartition salariale et à la répartition commerciale : est-ce que l’on affecte les ventes ship-from-store au site e-commerce (origine de l’achat) ou au vendeur en magasin (collecte de l’achat).

D’un point de vue RH, il est également important que les rémunérations et avantages soient lissés en fonction des différents canaux de vente : par exemple les systèmes de rémunérations variables des employées doivent eux aussi être « omnicanaux » et non pas par canal pour attiser la concurrence interne.

De nouvelles positions pour chacun dans l’organisation d’un point de vente dans un univers omnicanal

La course à l’innovation et au e-commerce étant galopante, les distributeurs doivent savoir mettre rapidement à profit leur expérience et leurs réseaux physiques.

La révolution des points de vente physiques n’est pas que l’apanage des marques d’habillement ou d’agro-alimentaires, elle touche également des commerces plus classiques ou tournés vers des services professionnels. Ainsi La Poste est en pleine refonte de ces espaces « Pros » en magasins, dédiés aux clients professionnels. Elle met ainsi à leur disposition dans des bureaux de poste un accès wifi, des espaces de travail, des guichets automatiques et digitaux.

Un des enjeux importants pour les distributeurs classiques est de faire face à la concurrence de qualité sur la livraison et du dernier km. Ces derniers peuvent s’appuyer sur un réseau physique étendu de magasins pour déployer des stratégies de ship-from-store et offrir ainsi des alternatives d’achat et de collecte différenciantes pour le client.