Observatoire Canadien de l'Hydrogène : observer,…

Malgré le récent accord entre le gouvernement britannique et l’Union Européenne concernant la période de transition entre le Royaume-Uni et l’Union Européenne, la situation post Brexit (29 Mars 2019) demeure largement incertaine.

Quelle qu’en soit l’issue, l’impact pour les banques situées des deux côtés promet d’être important.

Dans le cadre de son rôle de supervision du secteur bancaire européen, la Banque Centrale Européenne (BCE) a accompagné les banques depuis bientôt deux ans pour les aider dans leurs préparatifs du Brexit.

Que les négociations aboutissent sur un accord ou non, il demeure certain que les banques britanniques perdront le passeport leur permettant de fournir librement des services financiers (tels que prévus par les réglementations MiFID, MAD/MAR, PSD2 ou encore EMIR) au sein de l’EEE, et inversement.

Dans ce cadre, la BCE avait indiqué au cours du premier semestre 2018 que toute institution de crédit voulant opérer dans cette zone devait envoyer sa candidature avant mi-2018. A titre d’exemple, l’ACPR avait reçu, en novembre 2018, une cinquantaine de demande d’agréments.

L’objectif premier du régulateur européen est d’éviter que les entités bancaires puissent développer des capacités minimales au sein de l’EEE tout en sous-traitant largement leurs activités à des entités de droit britannique placées au Royaume-Uni. Le risque étant que ces établissements ne disposent alors pas des structures adéquates de gestion de risque et de gouvernance, ni d’un personnel suffisant ou d’une indépendance opérationnelle pour gérer les situations de crise.

La BCE laisse aussi la possibilité, en concertation avec les autorités de surveillance nationales, d’évaluer les projets de banques arrivant dans l’EEE ou décidant d’étendre leurs activités, afin de s'assurer que leurs capacités sont adaptées à leurs activités commerciales. Ainsi, ces mesures devraient permettre la localisation des fonctions de contrôle, de trading et de gestion des risques au sein de l’EEE.

Ainsi, une des principales prérogatives de la BCE est d’empêcher la constitution de « coquilles vides » (empty shells en anglais), simple « boîte aux lettres » au sein de l’EEE qui permettrait aux établissements de droit britannique de continuer à intervenir sur les marchés de capitaux européens. Un point de vigilance est également de limiter au maximum l’enregistrement comptable et financier à Londres de transactions initiées au sein de l’EEE, notamment via des opérations miroirs de « back-to-back booking » ou de « remote booking », afin que la gestion du risque lié à ces transactions reste au sein de l’EEE.

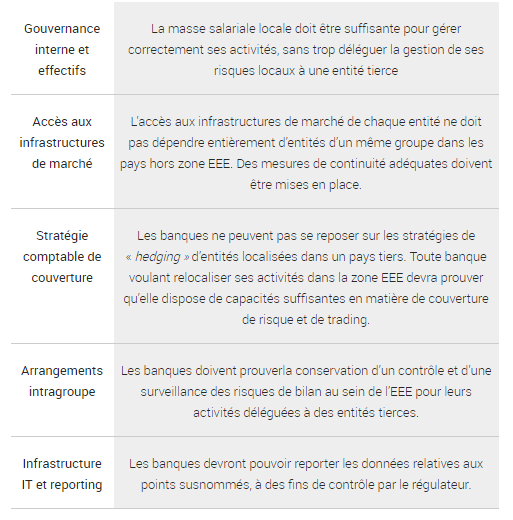

Un deuxième objectif, signifié en particulier par l’EBA[1] à l’ensemble des acteurs concernés, est de se préparer à tous les scénarios possibles tout en ayant des plans de contingence appropriés. Le tableau ci-dessous récapitule les points d’attention soulevés par Francfort en matière de « booking model » des banques[2] :

Enfin, au niveau des modèles de risque[3], la BCE ne reconnaît pas d’autres modèles internes que ceux qu’elle a certifiés. Cependant, dans le cadre du Brexit, les banques britanniques souhaitant s’installer dans la zone euro pourront continuer à utiliser leurs modèles internes pour une période de temps limitée, à la condition que ces modèles aient été approuvés par le superviseur britannique.

Le secteur des services financiers de l’UE est hautement régulé, hautement concentré et géré par des règles et normes communes. Preuve de l’intégration de ce secteur, certains établissements financiers britanniques sont directement supervisés par des instances européennes (notamment les agences de rating, les dépositaires centraux et les chambres de compensation sont sous l’autorité de l’ESMA -European Securities and Markets Authority).

Ainsi l’accès aux infrastructures de marché - comme les systèmes de paiement centralisés (TARGET 2), les dépositaires centraux ou les chambres de compensation - sera aussi un enjeu majeur. En cas de scénario de « hard Brexit », les banques de l’EEE seraient dans l’impossibilité de compenser leurs transactions via les chambres situées au Royaume-Uni (à titre d’exemple, LCH Ltd, filiale de la bourse de Londres et acteur ultra-dominant, représente plus de 90% du marché mondial de compensation des swaps libellés en Euro).

A noter toutefois que l’ESMA a récemment affirmé travailler à un plan de reconnaissance temporelle d’équivalence du régime juridique britannique, jusqu’à l’entrée en vigueur d’EMIR 2[4].

Par ailleurs, même si le Brexit n’entraînera pas la nullité des contrats, en l’absence d’accord, il sera impossible d’assurer l’exécution des contrats pour lesquels une prestation est offerte sur la durée et après le Brexit (comme les contrats d’assurance-vie ou les prêts renouvelables automatiquement – les revolving loans-). Tout renouvellement tacite de ce type de contrat sera impossible. Il conviendrait donc de les transférer vers le continent pour en assurer la continuité.

Un élément majeur et récent est le report du vote du parlement concernant l’accord entre le Royaume-Uni et l’Union Européenne qui démontre l’incertitude qui règne autour de sa ratification. La forte opposition que rencontre actuellement Theresa May se cristallise autour du fameux « backstop » : ce filet de sécurité qui permettrait à l’Irlande du Nord de rester dans le marché intérieur européen, tandis que le Royaume-Uni resterait seulement dans l’union douanière en cas de « no deal » à l’issue de la période de transition.

Finalement, les conséquences d’un « no deal » dépendront certes des accords, mais dépendront surtout du niveau de préparation des établissements européens.

En cas de « hard Brexit », les établissements qui n’auraient pas fait le nécessaire pourraient se voir dans l’impossibilité de continuer à servir leurs clients basés dans l’EEE et ne plus avoir accès aux infrastructures de marché centralisées.

Du fait des préconisations réglementaires en matière d’organisation interne et de l’incertitude qui règne encore suite au report du vote du parlement britannique, une relocalisation des forces commerciales en Europe sera nécessaire, au moins à moyen terme. Cela contribuera à développer progressivement un système financier polycentrique au sein de l’Union Européenne qui s’appuiera sur des places financières spécialisées par domaine d’expertise.

[1] EBA publishes Opinion to hasten the preparations of financial institutions for Brexit

[2] Brexit: Booking models and “empty shells”

[3] Relocating to the euro area

[4] MANAGING RISKS OF A NO-DEAL BREXIT IN THE AREA OF CENTRAL CLEARING