La reconversion, parent pauvre des politiques d…

L'Union Européenne, longtemps considérée comme le leader du marché mondial de l'énergie solaire, reste grâce aux objectifs qu'elle s'est fixés à horizon 2020, la région dominante avec plus de 70GW de capacité installée en 2012 (environ 70% de la part mondiale).

Mais cette statistique rassurante ne traduit pas les bouleversements actuels de ce secteur qui traverse une crise profonde en amont.

Revenons sur la chute brutale des capacités de production européennes.

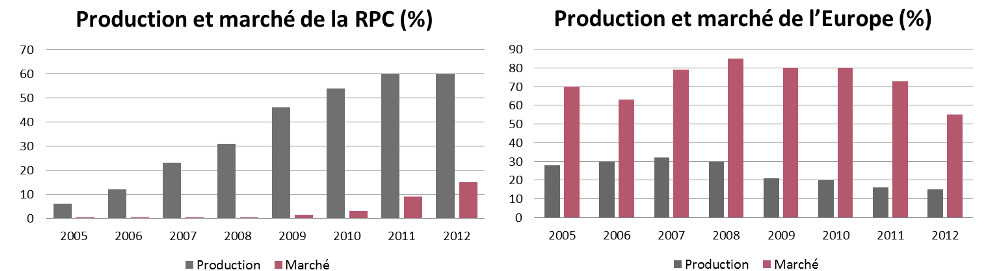

Le marché mondial des panneaux solaires a explosé depuis 2004 : la capacité installée cumulée est passée de moins de 4GW en 2004 à plus de 100GW en 2012. L'Europe a été un acteur moteur de cette croissance avec une part annuelle de l'achat des modules photovoltaïques variant entre 50 et 80% sur ces huit dernières années (Figure 1).

Figure 1 et 2 : Comparaison des marché Européen et Chinois

Mais cette dynamique s'essouffle. En 2012, la croissance mondiale de la puissance installée s'est maintenue au prix d'importantes restructurations au sein de la filière : le marché européen a souffert de sa dépendance aux mécanismes de soutien et un glissement s'est opéré vers le marché asiatique.

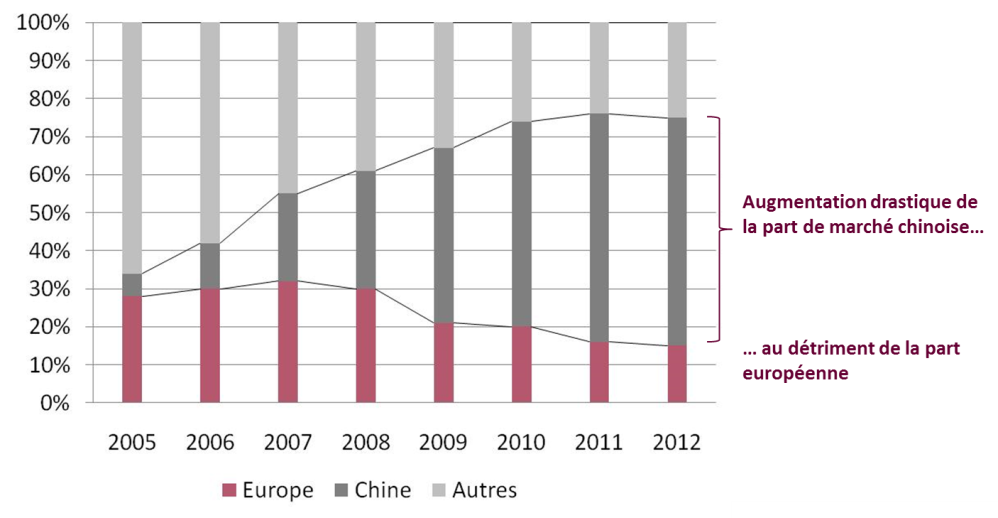

Depuis 2004, la production européenne de panneaux solaires couvre moins de la moitié des besoins de son marché (Figure 1). Ainsi en 2012, la part de la production Européenne représente seulement 13% de la demande mondiale de panneaux et 25% de son propre marché. Le développement considérable du secteur en Europe a donc nécessité une très forte importation de panneaux solaires. Les flux en provenance de la région Asie Pacifique (hors Chine) ont été massivement substitués par des exportations Chinoise, qui dominent désormais le marché et répondent à 60% de la demande mondiale (2012) (Figure 3).

Figure 3: Evolution de la production des fabricants du PV en %

En comparaison à ses exportations, la taille du marché domestique chinois est faible à date. L'énergie solaire en Chine reste trop couteuse par rapport à d'autres sources d'énergie comme le charbon. Cette situation a installé la Chine dans un contexte de production de panneaux très excédentaire par rapport à son marché, avec un rapport entre offre et demande domestique de l'ordre de 320% 2012 (Figure 2).

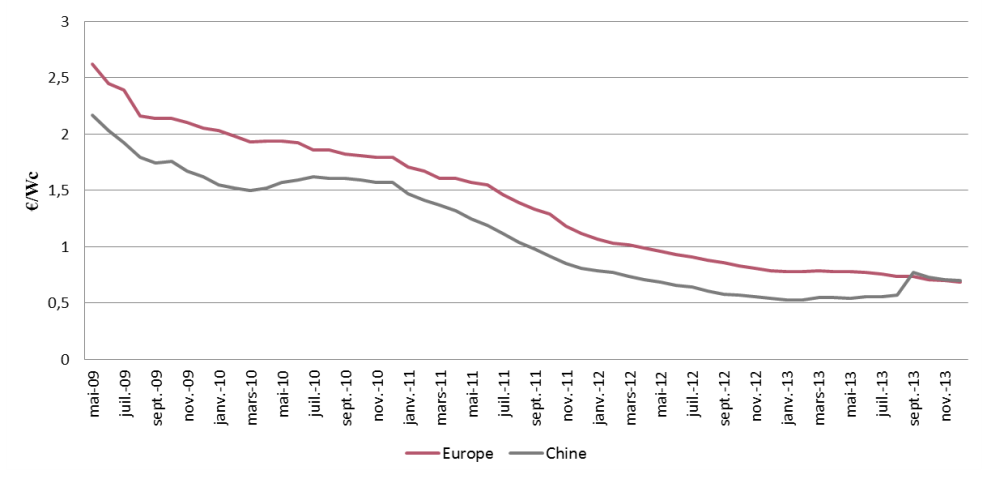

Le prix des modules photovoltaïques a connu une baisse vertigineuse ces dernières années. Sur la seule année 2012, les prix ont chuté d'un montant compris entre 25% et 48% selon la technologie du module photovoltaïque. La Chine a alors largement pris la tête de la compétition, devant l'Europe, les Etats-Unis et le Japon.

Figure 4: Evolution du prix du module PV de technologie cristalline [1]

La tendance à la baisse du prix des modules répond à 3 facteurs clés principaux :

Elle s'explique d'une part par la baisse du prix du silicium. En effet, l'augmentation des capacités de raffinage, combinée au ralentissement des investissements dans le solaire en 2011 et 2012, a entraîné un excédent d'offre de silicium et donc une inversion de la courbe des prix depuis 2009 (Figure 4).

Toutefois, l'inondation du marché mondial par des modules PV de fabrication chinoise n'a été possible que par le dumping [2]. En effet, ni le faible coût de la main d'oeuvre chinoise, ni la baisse du prix du silicium ne permettent d'expliquer les prix extrêmement faibles du photovoltaïque chinois. Selon une étude du RSC Publishing sortie Septembre dernier [3], le coût de la main d'oeuvre ne représente pas plus de 10% du prix de vente du panneau solaire. La marge dégagée sur cet axe par une fabrication en Chine des panneaux solaires ne compense aucunement les coûts de transport vers le marché européen. L'étude américaine a d'ailleurs mis en avant que le coût du transport augmente le coût de fabrication d'une cellule photovoltaïque en Chine de 5 % par rapport au coût global de production aux États-Unis.

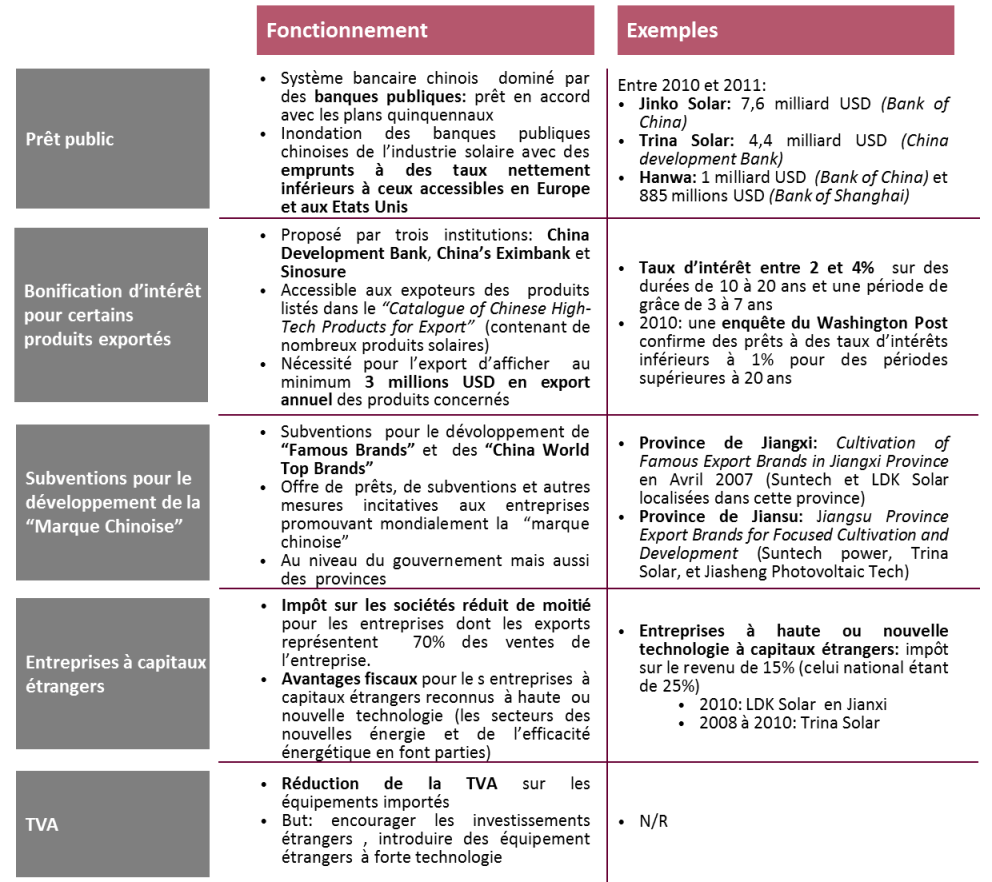

La Chine n'a donc pu être compétitive sur le marché européen qu'en exerçant une politique agressive de subventions aux entreprises chinoises de la filière, par l'intermédiaire de banques publiques qui leur ont permis de pratiquer des prix inférieurs aux coûts de revient pour les fabricants. Le tableau ci-dessous détaille les 5 principaux axes de subventions accordées au secteur du photovoltaïque chinois (Figure 5).

Figure 5: Subventions chinoises touchant le secteur du photovoltaïque

La faible tarification des modules photovoltaïques a pour objectif dans un premier temps d'inonder les marchés européen et américain afin de déstabiliser les groupes et les pays déjà positionné sur cette industrie.

Les Etats-Unis furent les premiers à instaurer des mesures protectionnistes en mai 2012 pour protéger leur marché domestique. Ils instaurèrent à cet effet une taxe anti-dumping d'une valeur de 18% à 250% du prix du bien chinois importé selon les fabricants. En septembre 2012, la Commission Européenne a ouvert une enquête anti-dumping à son tour, visant les importations de cellules, de modules et de plaquettes photovoltaïques chinois. Cette mesure a été prise suite aux plaintes d'un regroupement d'entreprises européennes EU ProSun composé de 25 fabricants de photovoltaïque. Une seconde enquête en novembre 2012 a visé plus particulièrement les subventions accordées par la Chine aux acteurs nationaux du secteur. Les conclusions de cette enquête ont amené la Commission Européenne à imposer en juin 2013 pour une durée de six mois des droits de douane provisoires d'une valeur moyenne de 11,8% sur les importations de panneaux solaires. Le montant de cette taxe devait passer à 47,6% à partir d'aout 2013. Ce ne fut cependant pas le cas puisque suite à cette mesure, un accord amiable a été conclu entre la Commission Européenne et le gouvernement chinois fin juillet 2013, par lequel près de 90 producteurs chinois s'engageaient à ne pas vendre leurs dispositifs sur le sol européen à un prix inférieur à 0,56€/W pour une capacité globale maximale ne dépassant pas 7GW. En décembre 2013, cet accord amiable fut annulé pour un tiers des fabricants chinois qui n'avait pas respecté les conditions fixées en juillet et une décision de la Commission Européenne introduisit une surtaxe de 47,6% applicable aux produits de ces derniers pour une durée de deux ans.

En réponse aux taxes anti-dumping instaurées par l'Europe et les États-Unis sur ses exportations de modules photovoltaïques en silicium cristallin, la Chine a appliqué depuis le 19 janvier 2014 des droits anti-dumping compris entre 53,3 et 57% du prix de vente sur les importations de silicium en provenance des États-Unis, et des droits anti-subventions [4] allant jusqu'à 2,1% du prix de vente. Cette décision fait planer une menace sérieuse sur les exportateurs de silicium européens pour qui la Chine est un des plus gros marchés (870 millions de dollars en 2011).

La mise en oeuvre du 12ème plan quinquennal chinois (2012) prévoyant d'établir une mainmise sur le marché mondial du secteur solaire a eu d'importantes conséquences politiques mais également économiques et énergétiques. La guerre commerciale entre l'Union Européenne, les Etats Unis et la Chine à l'origine des déséquilibres du marché, conjuguée à la crise économique et financière qui affaiblit le marché depuis 2008, s'est révélée fatale à de nombreux fabricants de panneaux photovoltaïques en Europe, aux Etats Unis, et même en Chine. Mais au-delà des conséquences désastreuses pour les fabricants de modules photovoltaïques européens, la baisse des prix résultante de la stratégie agressive chinoise a favorisé l'augmentation de la part des énergies renouvelables dans les mix énergétiques européens. Par ailleurs, l'Europe, consciente que les mesures protectionnistes anti-dumping ne sont pas viables sur les moyens et long termes, a exprimé son désir de voir émerger des géants européens de l'industrie photovoltaïque capables de rivaliser avec la Chine. Dans ce cadre, un « Airbus » de l'énergie, baptisé X-GW, est l'objet d'intenses discussions entre la France et l'Allemagne pour défendre une industrie stratégique pour l'Europe. C'est cette même volonté exprimée par François Hollande de voir développer « des filières industrielles communes pour la transition énergétique » européenne qui est aujourd'hui à l'origine du soutien du gouvernement français au rachat d'Alstom Energie par l'allemand Siemens. Il est néanmoins peu probable que les allemands changent de position à la défaveur de leur marché d'export le plus dynamique comme nous l'a précédemment indiqué leur opposition à une taxe anti dumping à l'encontre de la Chine.

Notes :

(1) PvxChange

(2) Pratique consistant à exporter les panneaux photovoltaïques à un prix inférieur à celui pratiqué sur le marché chinois afin d'écouler la production à l'extérieur

(3) Assessing the drivers of regional trends in solar photovoltaic manufacturing, RSC Publishing, Juillet 2013

(4) Institution d'un droit compensateur afin de compenser toute subvention accordée, directement ou indirectement, à la fabrication, à la production, à l'exportation ou au transport de tout produit, en provenance d'un pays tiers

Sources :

(1) Panorama énergies-climat, Ministère de l'Ecologie, du Développement durable et de l'Energie, 2013

(2) Global Market Outlook For Photovoltaics 2013-2014, EPIA

(3) ProSun