Analyse réglementaire et économique portant sur…

En France, si le développement des projets nucléaires a longtemps été financé directement par l’Etat, aujourd’hui les projets, dont les coûts ont fortement augmenté, sont lancés dans un marché libéralisé.

L'économie des nouvelles centrales nucléaires est dominée par leurs coûts d'investissement : ceux-ci représentent 65 à 85% du coût global moyen de l’électricité d’origine nucléaire. En France, si le développement des projets nucléaires a longtemps été financé directement par l’Etat, aujourd’hui les projets, dont les coûts ont fortement augmenté, sont lancés dans un marché libéralisé. Ainsi, la World Nuclear Association (WNA) a indiqué en janvier que « les projets doivent être structurés de manière à réduire et partager de façon équitable les risques parmi les principaux acteurs et encourager chaque participant du projet à s'acquitter de ses responsabilités ». Cela, dans le cadre de montages financiers de plus en plus complexes, faisant des modalités de financement proposées un facteur de réussite ou de difficultés des projets.

L’exemple de la France permet de distinguer un modèle où le rôle de l’Etat a été déterminant dans la construction du parc actuel, constitué de 58 réacteurs construits par paire du début des années 70 au début des années 2000.

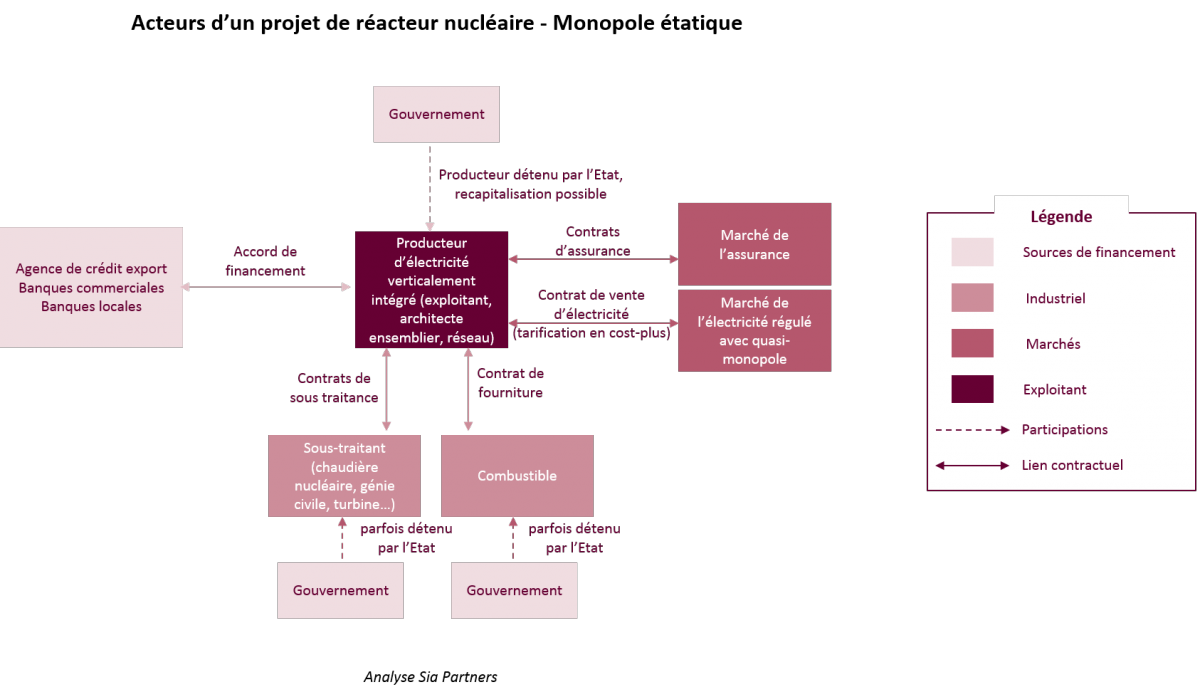

Dans les années 70, les investissements d’EDF étaient financés par le gouvernement français au moyen d’augmentations du capital (entreprise détenue par l’Etat). Le financement résiduel étant assuré par la trésorerie de l’entreprise. EDF était une entreprise d’État verticalement intégrée détenant le quasi-monopole de la production et de la fourniture d’électricité, et opérant dans un cadre réglementaire structuré.

À partir de 1980, EDF a été autorisée à emprunter 40 milliards d’euros[i] sur le marché sans garantie d’État. EDF était en position de monopole et notée AAA, ses créanciers avaient donc la certitude d’être remboursés. Les prix de l’électricité étaient déterminés par le coût de développement d’un ensemble de centrales auquel était ajouté un taux de rendement du capital (entre 8 et 9%). Ainsi, les consommateurs supportaient la plupart des risques, tout en bénéficiant de tarifs avantageux rendus possibles grâce aux investissements initiaux de l’Etat.

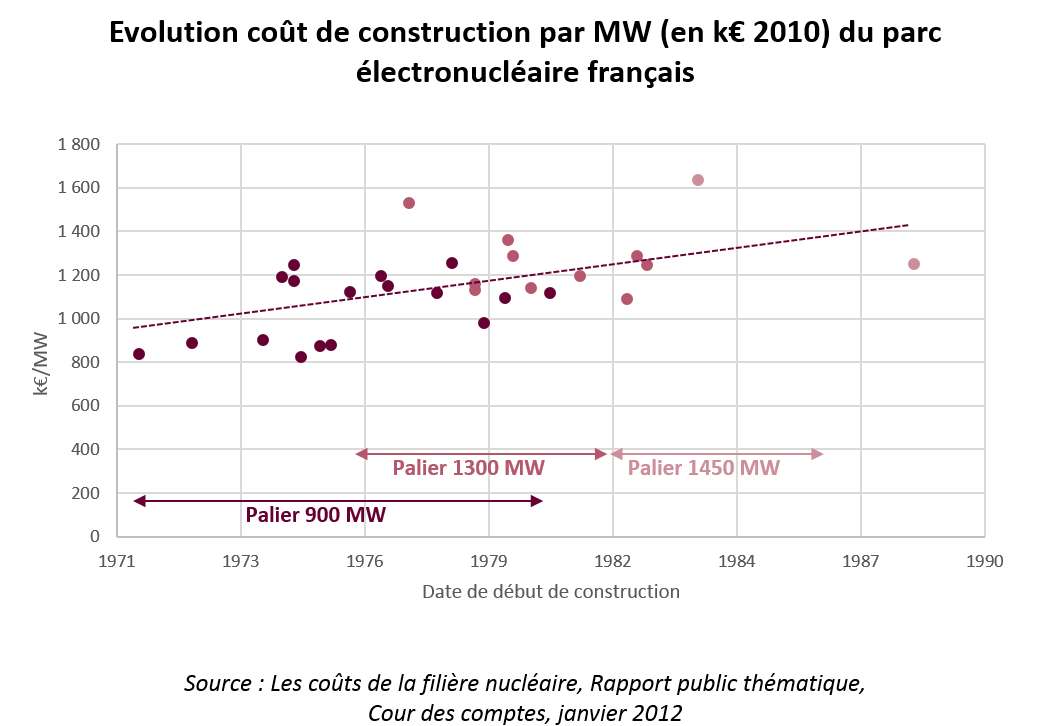

Du début des années 70 au début des années 2000, la création du parc électronucléaire français s’est accompagnée d’un quasi-doublement des coûts d’investissement entre les réacteurs construits à la fin des années 70 et les derniers réacteurs mis en service (début des années 2000)[ii].

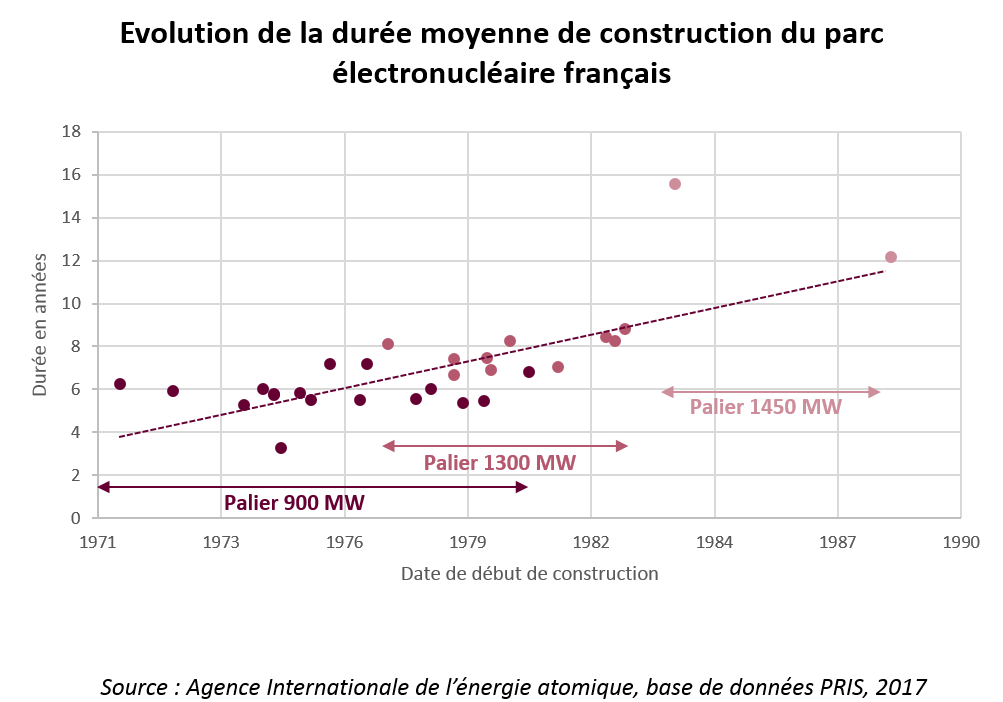

Cette escalade des coûts a été relativement maitrisée en France : les données du rapport de la Cour des Comptes sur le coût de l’énergie nucléaire (2010) fait apparaitre une augmentation inférieure d’un facteur 2 en France, alors qu’aux USA, le coût de construction par kW est multiplié par 5 entre le début des années 70 et le début des années 90. Cela s’explique par « la logique de paliers ». Les centrales nucléaires françaises actuellement en exploitation sont constituées de trois paliers de capacité construits successivement : le palier 900MW, puis 1300MW et enfin 1450MW. Chaque palier de puissance regroupe des réacteurs d’une même technologie construits et représentés par paire sur les figures 2 et 3 en fonction de la date de début de construction. Plus l’industrie française a gagné en expérience, plus les réacteurs construits sont devenus puissants et complexes, ce qui a induit une augmentation de la durée et du coût de construction, ainsi que du coût de financement. Les augmentations de coûts[1] sont liées au changement technologique et au niveau de sûreté plus élevé (s’accompagnant d’une réglementation plus contraignante).

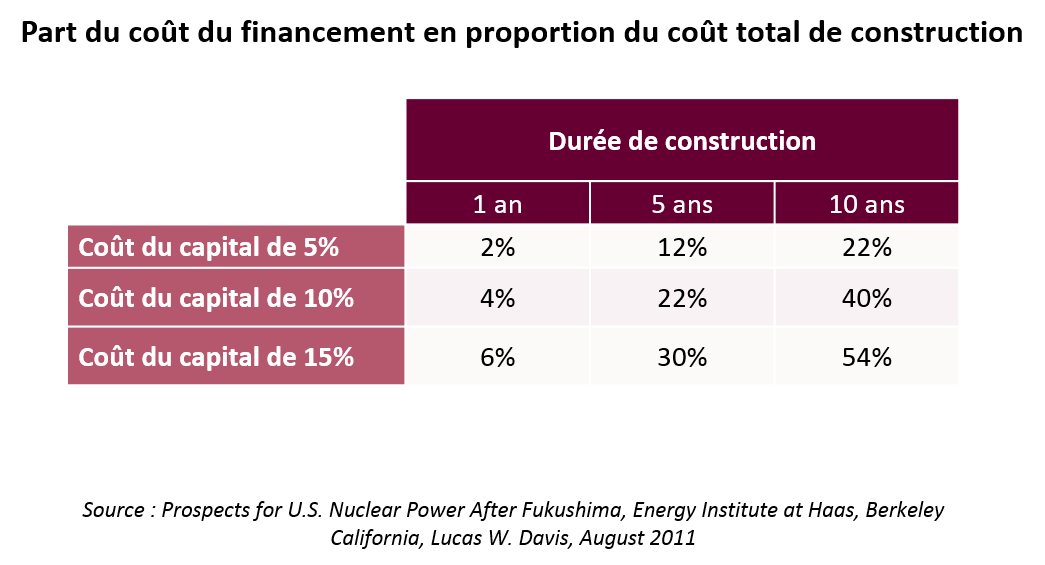

L’augmentation de la durée de construction signifie un retard pour les revenus perçus par l’investisseur et une augmentation des taux d’intérêt « intercalaires » (intérêts payés sur les emprunts pendant la construction avant la mise en service qui correspond au début des amortissements)[iii]. La durée de construction a donc un rôle plus important dans la compétitivité de l’énergie nucléaire. Comme le montre l’illustration ci-dessous, si le coût du capital actualisé est de 10%, le coût de financement d’une centrale nucléaire construite en 5 ans représente 22% du coût total de la construction. Il atteint 40% quand la durée de construction passe à 10 ans.

Le modèle historique de développement des projets nucléaires, appliqué lors de la construction du parc français actuel, était fondé sur un producteur étatique d’électricité passant la commande d’un réacteur nucléaire à un constructeur, qui exploitait ensuite la centrale.

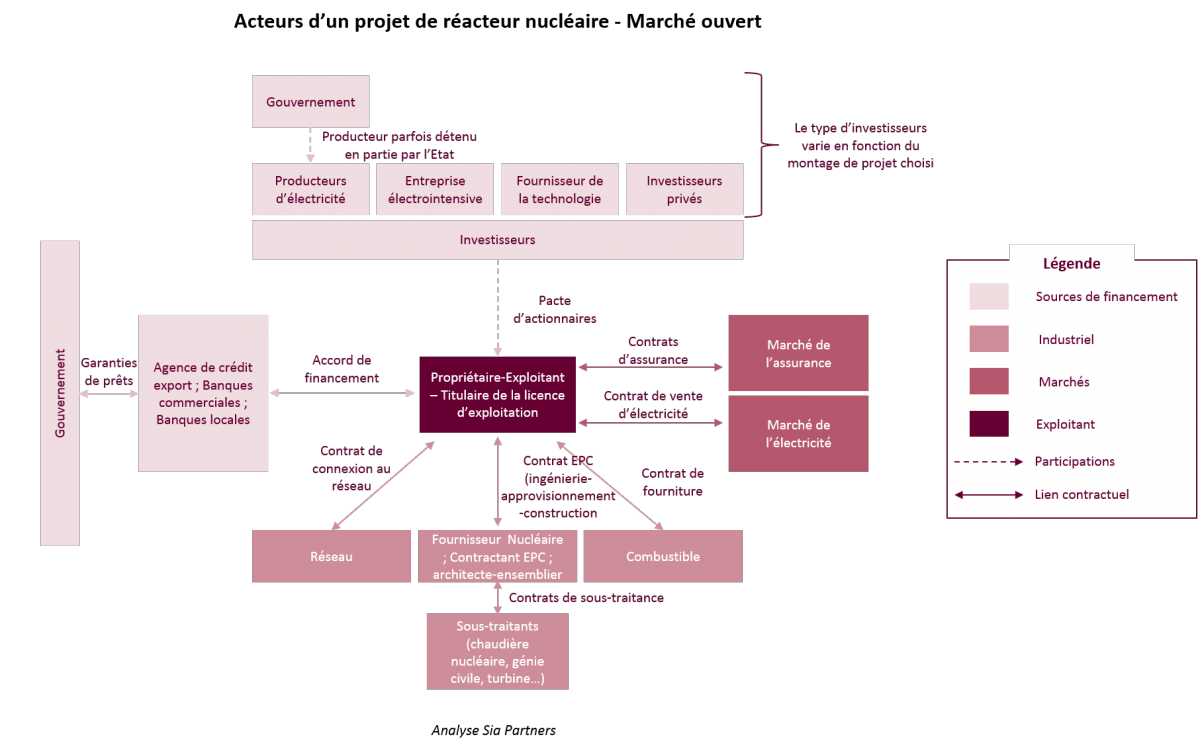

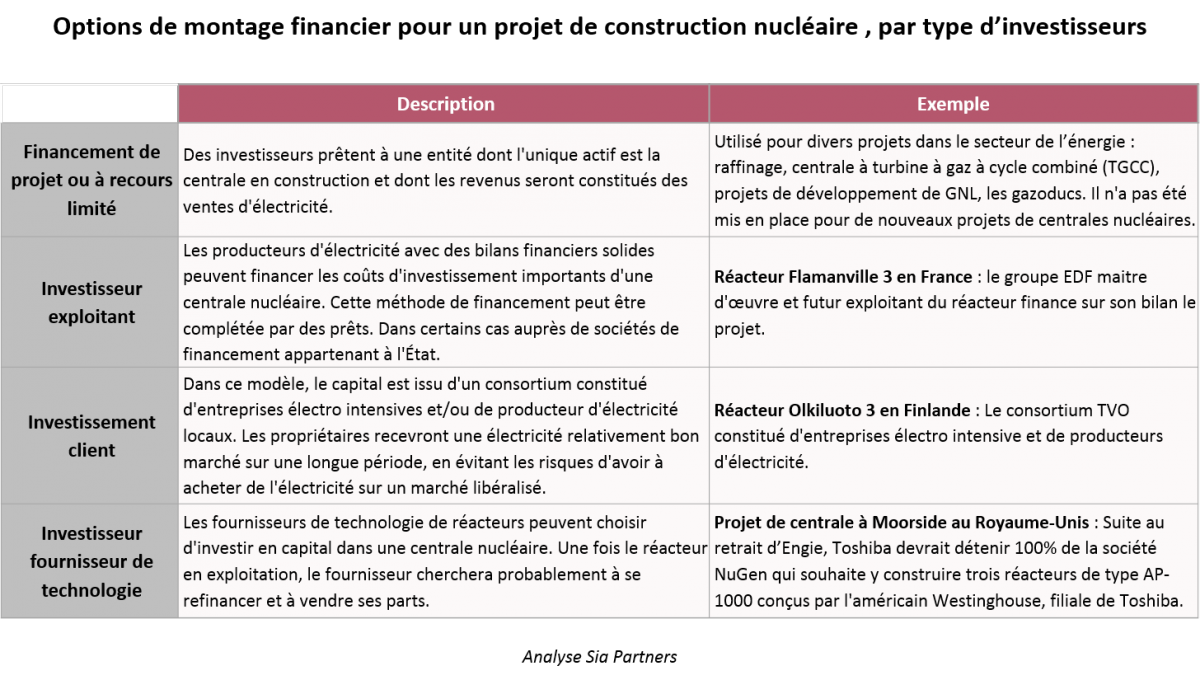

Un second modèle s’est développé suite à la vague de libéralisation dans les années 2000, avec des modalités de financement différentes. Il repose sur le rôle de l’investisseur qui finance la construction du réacteur et l’exploite afin de se rémunérer par la vente d’électricité.

Sur un marché concurrentiel, les producteurs d’électricité doivent donc émettre une part beaucoup plus élevée de capital – relativement plus couteux – afin de limiter le recours à la dette. Le régime de marché fait porter le risque aux investisseurs, pour des investissements très conséquents et une immobilisation improductive de capitaux (2 à 3 milliards d’€ par unité) [iv] pendant les 5 à 10 ans de construction.

L’Etat garde toutefois la possibilité de soutenir la filière grâce à des investissements, des mécanismes de rachat de l’électricité via des contrats long terme ou de prix fixés (par l'intermédiaire d'entités détenues ou contrôlées par l'État comme les exploitants ou les banques) et des garanties de prêts. Ces dispositifs permettent un transfert d’une partie des risques sur l’État et donc indirectement au consommateur par le paiement de ses impôts.

Aux risques d’investissement classiques (délais construction, prix, volume…) s’ajoutent les risques règlementaires et politiques qui sont également significatifs et difficiles à appréhender (autorisation d’implantation, changements d’orientation politique, délais administratifs…), dans un contexte de marché.

Pour lancer un nouveau projet de centrale nucléaire dans un contexte de marché, il faut donc mettre en place de nouveaux montages qui partagent le risque entre investisseurs, consommateurs et État.

Les différents types de montage de projet se distinguent par la répartition du risque entre les différents acteurs d’un projet nucléaire. Ce risque est bien souvent distribué au sein d’un consortium ou d’une JV, avec en position majoritaire : le constructeur, le futur exploitant voire les principaux clients. Ces différentes parties prenantes ont des intérêts différents durant la phase d’exploitation (droit de tirage, rémunération sur la vente, fourniture du combustible et de services O&M, accès à la technologie, ...).

Le tableau ci-dessous synthétise les différents types de structuration de projet :

Dans un contexte d’internationalisation du marché de l’énergie nucléaire, les montages se complexifient d’autant plus car le nombre d’acteurs impliqués se multiplie. C’est aussi la raison pour laquelle le financement des centrales et les garanties qui en font parties peuvent constituer un avantage compétitif qui permet de favoriser une offre plutôt qu’une autre.

Une des spécificités du financement d’un projet à l’exportation est la participation d’agences de crédit export. Ces dernières constituent une alternative pour garantir le financement des projets à l’export et permettent de bénéficier d’un coût du capital plus bas. Le consortium dirigé par KEPCO (Korea Electric Power Corporation) a gagné le marché de construction de 4 réacteurs APR-1400 à Barakah aux Emirats Arabes Unis. Le soutien politique fort du gouvernement coréen et de la diplomatie américaine a joué un rôle clé dans ce succès[v]. Parmi les preuves de ces soutiens, le financement de 2,5 milliard de dollars par l’Export Import Bank of Korea (Kexim)[vi], agence de crédit export coréenne. Fort de ce succès aux Emirats Arabes Unis, le Ministère sud-coréen du Commerce, de l'Industrie et de l'Energie a annoncé le mois suivant son objectif d’exporter 80 réacteurs nucléaires d'une valeur de 400 milliards de dollars d'ici 2030.[vii]

La COFACE (Compagnie française d'assurance pour le commerce extérieur) a également joué ce rôle d’agence de crédit export pour la France à garantir des projets nucléaires à l’export comme celui d’Olkiluoto 3 en Finlande. Le projet lancé en 2005 a été le premier EPR (réacteur de 3ème génération) en construction. Il devrait être opérationnel fin 2018, totalisant 9 ans de retard. Une partie des surcoûts liés à ces retards pourra donc être absorbé par la COFACE, qui sécurise ainsi le financement du projet.

Dans un contexte de refonte de la filière française, la construction du premier réacteur du nouveau programme nucléaire français pourrait être lancée en 2023 et aboutir vers 2030, mais des questions restent en suspens. Les coûts du nucléaire vont-ils se stabiliser ? L’objectif de réduction la part du nucléaire dans la production d'électricité à 50 % à l'horizon 2025 sera-t-il maintenu ? Quel modèle de financement sera choisi par EDF pour financer son nouveau programme nucléaire tout en permettant à l’Etat de se désengager de son financement ?

Les modèles et les sources de financement choisis seront donc déterminants dans le lancement d’un nouveau programme nucléaire : la difficulté à boucler le financement du projet Hinkley Point C suite au retrait d’AREVA ainsi que la démission du directeur financier d’EDF en 2015[viii] montrent que le financement est maintenant devenu une limite à la construction de nouveaux réacteurs, les principales raisons étant l’intensité en capital des projets nucléaires, l’augmentation des coûts et un retour d’investissement long. Des partenariats se mettent en place et notamment l’entrée du chinois CGN dans le projet d’EPR Hinkley Point C d’EDF en septembre 2016, qui semble indiquer qu’une piste envisagée aujourd’hui est celle de l’entrée au capital des projets de financeurs étrangers.

Par ailleurs, des entrepreneurs privés entrent dans la course et près de 50[ix] start-up du nucléaire ont émergé en Amérique du Nord ces dernières années. Un financement basé sur le capital-risque pourrait être le début d’un changement majeur face aux limites d’un secteur dont l’innovation a longtemps été du seul ressort des fonds publics.

[i] Source : The Financing of Nuclear Power Plants, OCDE, Nuclear Energy Agency, 2009

[ii] Source : Les coûts de la filière nucléaire, Rapport public thématique, Cour des comptes, janvier 2012

[iii] Source : L’Economie de l’Energie Nucléaire : Quatre Essais sur le Rôle de l’Innovation et de l’Organisation Industrielle, Michel Berthélemy, 20/09/2013

[iv] Source : L’économie du nucléaire revisitée - Leçons de l’apprentissage d’une technologie complexe par des accidents majeurs, Dominique Finon, 30/09/2013

[v] Source : Korea nuclear exports: Why did the Koreans win the UAE tender? Will Korea achieve its goal of exporting 80 nuclear reactors by 2030?, François Lévêque, Michel Berthélemy, Avril 2011

[vi] Source : Diarmaid Williams, 10/21/2016l

[vii] Source

[viii] Source

[ix] The Advanced Nuclear Industry : 2016 Update, Third Way, décembre 2016