Observatoire Canadien de l'Hydrogène : observer,…

Le Plan Épargne Logement (PEL) vient d'être profondément réformé : depuis le 1er mars, sa durée, son taux et sa fiscalité ont évolué.

« Avec une rémunération plus attractive, le PEL retrouve une nouvelle jeunesse pour accompagner les consommateurs dans la préparation d'un achat immobilier » a précisé Christine Lagarde.

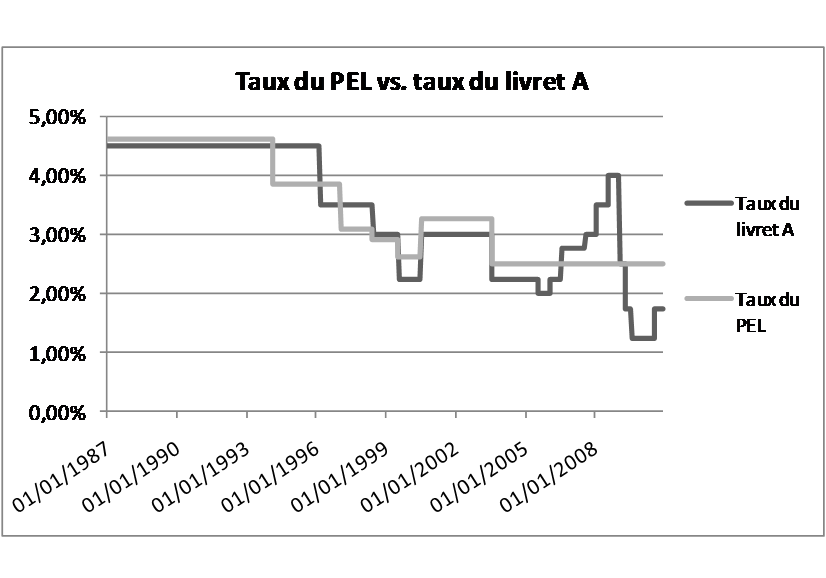

La réforme du PEL était d'autant plus attendue par les établissements bancaires qu'ils ont vu chuter ouvertures et encours collectés sur les cinq dernières années : selon les données du Trésor, l'encours de dépôt a chu de plus de 50 milliards d'euros en cinq ans, passant de 227,78 milliards à 176,14 milliards d'euros entre 2005 et 2009. Deux facteurs ont contribué à la désaffection des épargnants. D'une part, la baisse des taux de prêts immobiliers a mis en évidence la faible compétitivité du taux de prêt épargne logement : alors que le taux de prêt des PEL ouverts depuis le 12/12/2002 était égal à 4.2%, les taux des crédits immobiliers sur 10 ans n'ont en moyenne pas dépassé 3,6% en 2010.

D'autre part la faible rémunération du PEL a détourné l'épargne vers d'autres produits tels le livret A ou l'assurance vie.

Cette situation était d'autant plus préoccupante pour les banques que le PEL représente une source de financement majeure des crédits immobiliers. Par ailleurs, il constitue une ressource très stable, stratégique dans le cadre des règles prudentielles introduites par Bâle III.

Pour insuffler une nouvelle dynamique à la collecte PEL, Bercy a proposé une réforme qui agit sur quatre leviers

70% * Taux swap 5ans + 30% * (Taux swap 10 ans - Taux swap 2 ans)

Seront ainsi pris en compte le coût de refinancement pour les banques et les anticipations de hausse des taux.

Trois acteurs sont concernés par la réforme du PEL : les établissements de crédit, les épargnants et l'État. Nous avons apprécié les conséquences de la réforme pour chacun d'entre eux.

Conséquences pour les banques

Les détenteurs d'un PEL peuvent exercer deux options.

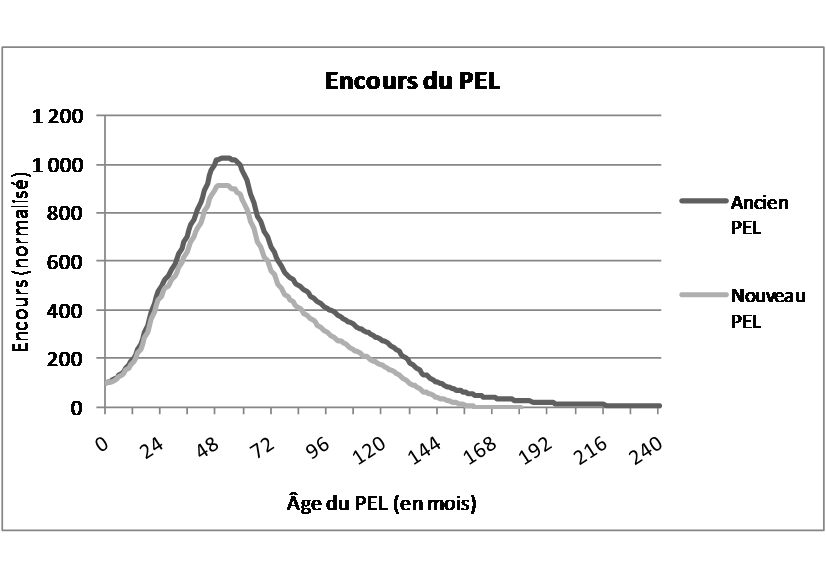

Pour se couvrir contre l'exercice de celles-ci, les banques constituent une provision épargne logement. Afin d'apprécier les conséquences de la réforme sur la provision à constituer, nous avons développé deux modèles reproduisant l'évolution des encours PEL tant sous l'ancienne réglementation que sous la nouvelle. Nous tenons compte, entre autres, de facteurs micro-économiques (déménagement, évolution de salaire, changement de situation familiale, etc.) et de l'environnement macro-économique (taux du marché, inflation, etc.)

Nous concluons que la provision à constituer devrait baisser d'environ 10%. Cette baisse est principalement due à la limitation de la durée de détention du PEL : alors qu'un PEL souscrit avant le 28 février 2011 pouvait être gardé à vie, le nouveau PEL sera au plus conservé 15 ans. En intégrant les dépenses liées au développement (calibrage d'un nouveau modèle de PEL, mise à jour du paramétrage des applicatifs) et au marketing (campagne publicitaire), l'impact financier du nouveau PEL sera quasi nul pour les banques.

Conséquences pour les épargnants

Du point de vue des épargnants, les cotisations sociales seront désormais prélevées au fil de l'eau : la nouvelle réglementation introduit ainsi, à taux de rémunération donné, une moindre capitalisation d'intérêts.

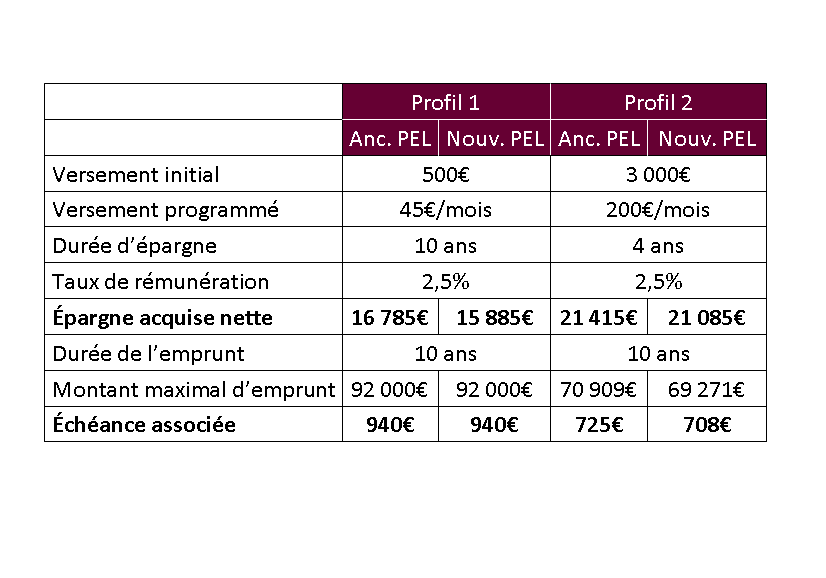

Sur la phase de crédit, la règle de fixation du taux du prêt associé et celle de détermination des droits à prêt (DAP) sont inchangées. Les DAP étant indexés sur les intérêts acquis en phase d'épargne le prélèvement au fil de l'eau des prélèvements sociaux implique qu'à taux de rémunération de l'épargne identique les DAP sont moindres dans le cas du nouveau PEL. Nous illustrons ce point en calculant les prêts auxquels peuvent prétendre deux profils d'épargnant : l'un, à capacité d'épargne modérée, souhaite constituer une épargne pendant dix ans ; l'autre, à capacité d'épargne plus élevée, limite la phase d'épargne à quatre ans.

En outre, le nouveau PEL ne peut plus financer que la construction, l'acquisition ou la rénovation de la résidence principale. Les conditions permettant de bénéficier de la prime d'État sont par ailleurs plus strictes et la réforme introduit un verdissement de la prime (voir infra). En moyenne, les épargnants vont ainsi bénéficier d'avantages moindres sur la phase de crédit avec la nouvelle mouture du PEL. Le nouveau cadre réglementaire est ainsi globalement défavorable à l'épargnant.

Conséquences pour l'Etat

L'État subventionne une opération immobilière conclue dans le cadre d'un PEL en offrant à l'épargnant une prime, pourvu que la phase d'épargne dure quatre ans. L'acquisition de cette prime est graduelle et plafonnée à 1 525 €, son octroi dépendant de l'année de souscription.

Du point de vue de l'État, la réforme Lagarde du PEL contribuera à l'allègement des finances publiques sur le poste de l'épargne logement : nous estimons qu'une réduction de l'ordre de 100 à 150 millions d'euros devrait être constatée sur le versement des primes d'Etat des nouvelles générations.

****

La réforme du PEL apporte une visibilité accrue aux établissements bancaires : ils seront en mesure de mieux anticiper les révisions de taux et constitueront plus de provisions sur une durée indéfinie. Ils conserveront dans leur bilan une ressource stable grâce à laquelle ils soutiendront la production de crédit immobilier sans trop renchérir le coût du financement. Le raccourcissement de la durée devrait avoir pour contrepartie une accélération de la rotation du bilan des établissements bancaires et les gestionnaires ALM devront s'adapter à une ressource moins longue. L'État poursuit l'action engagée dans le cadre du Grenelle de l'Environnement, en incitant les acheteurs à s'orienter vers un habitat de qualité BBC. Une inconnue demeure cependant : les épargnants s'orienteront-ils vers le nouveau PEL, estimant celui-ci plus attractif que d'autres produits ?

Sia Conseil

[1] Le taux actuel du PEL - 2,5% - n'a pas été revu depuis le 1er août 2003.

Retrouvez la synthèse détaillée de l'étude dans le document ci-dessous.