TURPE 7 : Défis et perspectives pour le réseau…

Présenté par les députés comme une aide au développement des entreprises innovantes et à l'accueil des investissements domestiques comme étrangers, qu'apporte ce nouveau véhicule ?

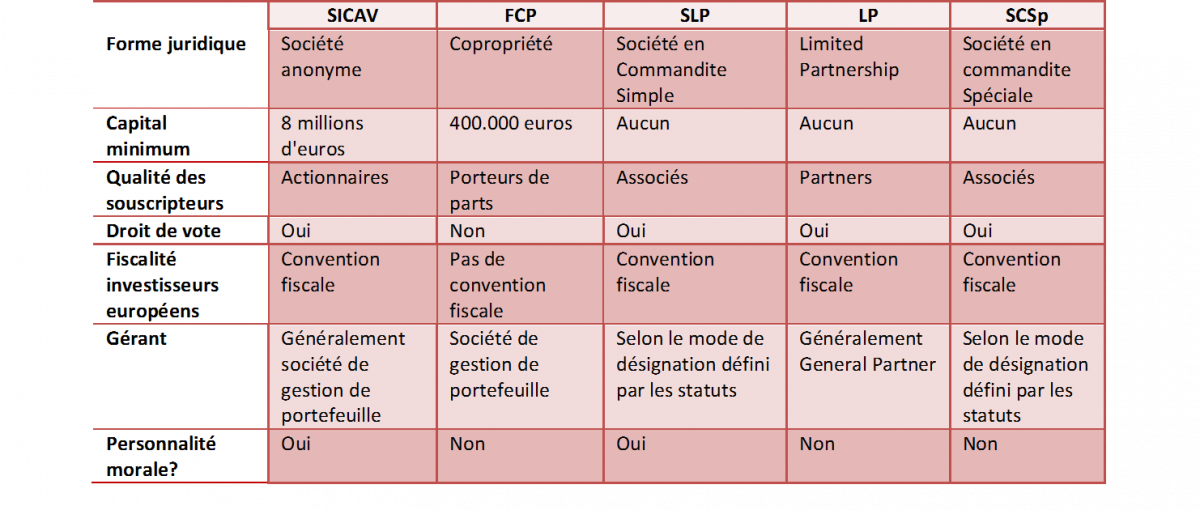

Depuis la mise en place de la Directive AIFM sur les gestionnaires de fonds d'investissements alternatifs, les acteurs français subissent une concurrence accrue de la part de leurs homologues européens. En effet, les investisseurs préfèrent se tourner vers les Limited Partnerships anglo-saxons ou les Sociétés à Commandite Spéciale luxembourgeoises pour créer de nouveaux véhicules d'investissement, dont ils connaissent mieux le fonctionnement. Afin de contrer cette concurrence, un amendement à l'article 35 de la loi Macron propose la création d'un nouveau type de structure pour le capital investissement : la « Société de Libre Partenariat » (SLP). Ce nouveau véhicule d'investissement vient compléter les Fonds Professionnels Spécialisés (FPS) existants, à savoir les FCP et les SICAV.

Le véhicule SLP dispose tout d'abord d'une personnalité juridique morale, et sera reconnu comme transparent fiscalement à l'étranger. Ce point fondamental va permettre d'éviter la double imposition que rencontrent parfois les investisseurs européens (notamment allemands) avec les FCP. Ces derniers ne sont en effet pas toujours reconnus par les conventions bilatérales, menant à une imposition à la fois en France, et dans le pays de résidence de l'investisseur.

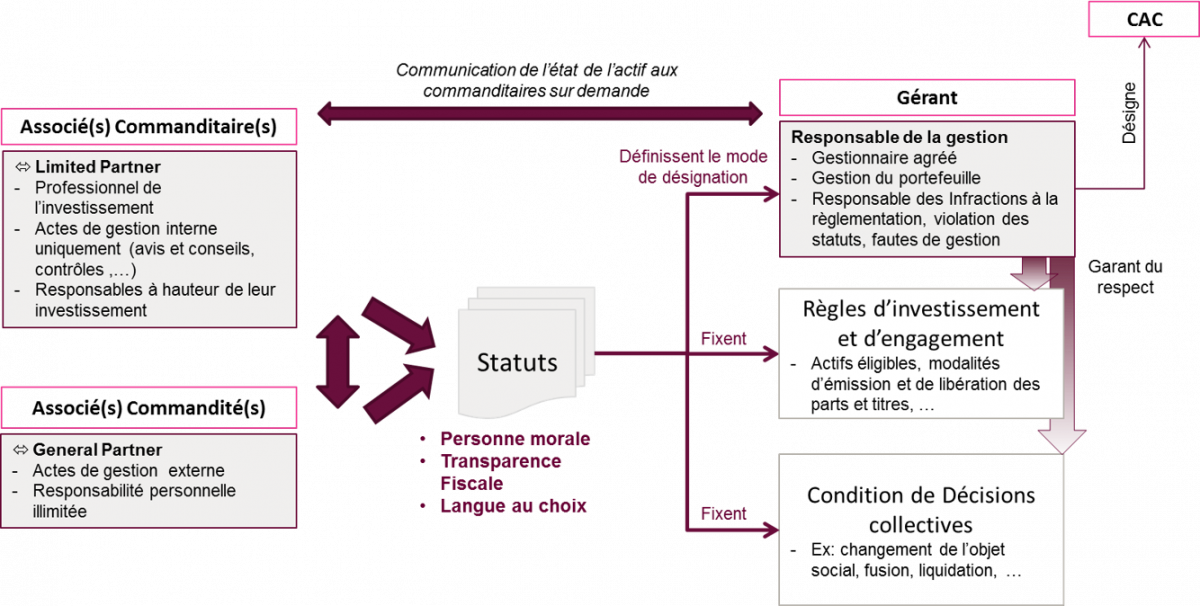

Les SLP permettent une flexibilité de gestion répondant aux besoins des investisseurs institutionnels. Le cadre d'exécution des SLP est assoupli puisque la majorité des éléments sont fixés par statut (ex : mode de désignation des gérants, règles d'investissement et d'engagement, modalités d'émission et de libération des parts et titres, décisions à prendre collectivement, ...). Contrairement aux SICAV et FCP, les statuts et prospectus peuvent être rédigés dans n'importe quelle langue usuelle en finance, facilitant l'approche des investisseurs étrangers. Seuls les extraits nécessaires aux formalités administratives doivent être rédigés en français.

Les actifs éligibles correspondent à ceux des SICAV et FCP, et sont étendus aux avances en compte courant, aux participations détenues dans des sociétés et aux droits représentatifs d'un placement financier. Les SLP peuvent comporter un ou plusieurs compartiments, chaque compartiment étant indépendant comptablement. Enfin, il est à noter que le projet de loi prévoit une évolution simplifiée des véhicules existants vers les SLP sans dissolution de ces derniers.

Sur le modèle des « Limited Partnerships », les SLP seront composées de deux types d'associés :

Un ou plusieurs gérants, responsables de la gestion de portefeuille, sont désignés selon les modalités définies par les statuts. Ils peuvent être ou non associés, mais doivent répondre à un certain nombre de critères les qualifiant de professionnel de l'investissement. Le gérant est également responsable des infractions aux dispositions réglementaires, des violations des statuts ainsi que des fautes de gestion.

Leurs contraintes de communication auprès des investisseurs sont fixées dans l'article de loi. Ils ont par exemple pour obligation, dans les huit semaines suivant chaque semestre, de réaliser un état des lieux de l'actif et doivent, sur demande des commanditaires, être en mesure de leur communiquer ces informations dans les mêmes délais.

Grands principes de fonctionnement des SLP

Les SLP vont permettre de s'aligner sur les véhicules bien connus des investisseurs professionnels, notamment étrangers. Offrant une fiscalité alignée sur les autres pays européens, plus de souplesse de gestion et un meilleur équilibre entre gestionnaires et investisseurs, les SLP vont sans aucun doute permettre aux gestionnaires d'actifs français de proposer une offre plus attractive. S'il s'agit bien ici de combler un retard plutôt que de créer un véritable avantage concurrentiel, la France se dote d'un outil qui devrait contribuer à relancer le marché de la gestion d'actifs en France.

Comparaison des structures juridiques