Observatoire international des e-fuels, édition…

Le véhicule électrique représente un marché de niche en raison d’une faible attractivité de l’offre actuelle. Il est cependant en plein essor.

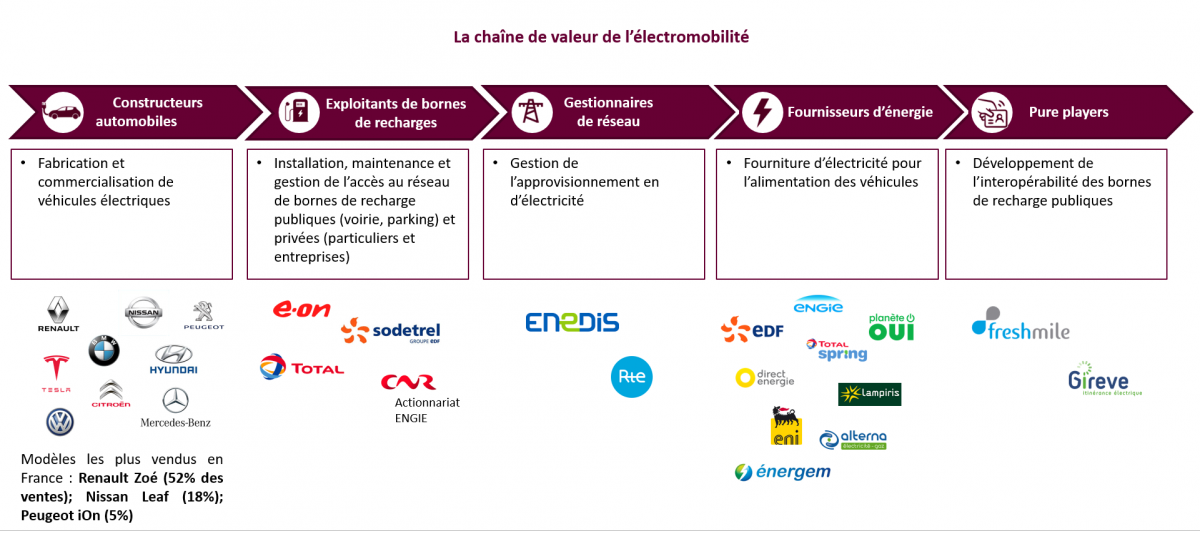

Le véhicule électrique est en plein essor : la tendance qui s’observe est celle du développement d’offres fortement packagées pour renforcer la proposition de valeur. Toutefois la création d’offres de fourniture spécifiques au véhicule électrique est un phénomène récent et limité en nombre. De plus en plus, les acteurs de la filière perçoivent néanmoins l’intérêt d’étendre leurs positionnements sur la chaine de valeur de la mobilité électrique, pour diversifier leur portefeuille d’activités tout en renforçant leur cœur de métier.

Le véhicule électrique présente à ce stade une faible pénétration sur le marché français. Avec 85 000 unités en circulation fin 2017, il représente à peine plus de 0,2% du parc français sur le segment des particuliers (chiffres Avere-France[i]). Pour ce qui est du marché du neuf, l’électrique peine également à s’imposer : en 2017, il totalisait à peine 1,2% des nouvelles immatriculations, avec une trajectoire de croissante faiblissante (+13% sur la dernière année contre 23% en 2016 et 47,5% en 2015). Ces résultats s’expliquent par la persistance de freins importants à l’achat : coût d’investissement encore élevé du fait du prix de la batterie, autonomie limitée et insuffisance du dispositif public de recharges.

Malgré ces constats, les perspectives de développement de la voiture électrique sont réelles. Les sondages récents révèlent un fort intérêt des consommateurs pour ce type de véhicule : 48% des Français envisageraient le tout électrique dans le cadre d’un futur achat, devant le diesel (source Avere). Elles demeurent cependant insuffisantes au vu des objectifs ambitieux fixés, parmi lesquels les objectifs du Plan Climat de 2017 prévoyant la fin des ventes de véhicules thermiques à horizon 2040, ou encore la Programmation Pluriannuelle de l’Energie fixant le parc à 2,4 millions de VE particuliers et utilitaires légers en 2023, soit 20 fois plus qu'aujourd'hui (source Avere). Dans un scénario plus réaliste, EDF s’attend à 1,5 million de véhicules électriques et hybrides rechargeables en circulation en 2025 et 14 millions à l'horizon 2040. Des résultats qui pourraient être atteints grâce à l’amélioration technologique des véhicules électriques pour faire diminuer les freins à l’achat. Par exemple, Renault a proposé entre 2013 et 2017 une évolution de l’autonomie de sa Zoé de 210km théoriques à plus de 400km sans augmentation de prix significative.

Nous sommes donc face à une filière au développement hésitant, dont l’attractivité repose avant tout sur de fortes incentives de la part de l’Etat. La baisse de la prime à la conversion pour les véhicules 100% électriques en 2017 constitue à ce titre une menace à l’épanouissement futur de la filière. Face à ces enjeux, les acteurs de la chaine de l’électromobilité ont saisi l’importance de collaborer pour renforcer la proposition de valeur associée au véhicule électrique et parvenir à augmenter significativement son taux de pénétration au sein du parc français.

L’utilisateur de VE, par rapport à un utilisateur de véhicule thermique, a besoin de services complémentaires pour faciliter ses déplacements. Ceci se traduit par l’existence d’un réel écosystème autour du véhicule électrique, animé par l’exploitation des synergies entre les acteurs pour rendre la proposition de valeur du VE plus attractive.

A travers une logique de partenariats, les offres des acteurs visent donc à couvrir l’ensemble du parcours pour simplifier l’équipement en véhicule électrique par les particuliers (prêt à taux avantageux à l’achat, fourniture et pose de bornes à domicile) et apporter des réponses à ses limites (plateformes de visualisation des stations de recharge et pass de recharge, assistance gratuite en cas de panne, propositions de valeur autour de la multi-modalité à l’image du partenariat Nissan / Hertz, stationnement avec un partenariat Indigo / Sodetrel, appli de gestion de la recharge à distance). Les exemples de partenariats par les constructeurs emblématiques ne manquent pas, on peut citer ceux de la Renault Zoé avec Proxiserve (installateur de bornes de recharge), Kiwhi (solution de paiement pour la recharge), EDF (sur le collectif), de Nissan Leaf avec Schneider, Proxiserve, Kiwhi, CNR, Sowee ou encore le partenariat plus récent de BMW avec Engie (6 mois gratuit sur le prix de l’abonnement et une hotline dédiée pour évaluer l’impactde la recharge sur la consommation globale du foyer).

Pour contribuer à l’attractivité de la mobilité électrique, les fournisseurs d’électricité proposent des offres de fourniture spécifiques pour les propriétaires de VE :

On note que le panel d’offres de fourniture spécifiques au VE pour les particuliers rechargeant à domicile est limité à quatre acteurs et relativement homogène : un prix sur le KWh en heures creuses, des garanties sur l’origine verte de l’électricité consommée, ainsi qu’un package avec des services additionnels relativement proches (partenariat avec des professionnels pour l’installation de la borne de recharge, prix avantageux sur les pass de recharge nationaux et régionaux). A noter qu’en dehors de Sowee, aucun fournisseur ne propose de service de suivi et d’optimisation des consommations liées au véhicule électrique à l’heure actuelle.

Certes, le développement du marché du VE constitue un challenge pour les activités des gestionnaires de réseau, mais il s’agit d’un challenge à portée. Sans le développement des solutions de recharge intelligentes, un recours massif et simultané à la recharge rapide représente un réel risque pour l’équilibre du réseau électrique en termes d’appels de puissance. Selon Thomas Veyrenc, directeur des marchés chez RTE, sur un scénario modéré de 4,5 millions de VE en 2030, on arriverait à plusieurs dizaines de gigawatts de puissance d’appel supplémentaires avec une contribution à la pointe d’appel du soir de l’ordre de 5GW. Pour minimiser l’impact du VE sur le réseau électrique, les gestionnaires de réseau se coordonnent donc avec d’autres acteurs pour la mise en place des systèmes de gestion intelligents de la charge, ou smart charging, prenant à la fois en compte les contraintes d’utilisation mais également celles du réseau. On peut citer par exemple l’expérimentation de la solution intelligente BienVEnu, coordonnée par Enedis et menée par huit entreprises partenaires[ii] pour développer la mobilité électrique en habitat collectif : des places de stationnement équipées de boîtiers de recharge capables de contrôler la puissance souscrite et l’impact sur le réseau ont été déployées. Le smart charging reste cependant encore marginal à date chez les particuliers équipés de véhicules électriques.

Du côté des constructeurs automobiles, les acteurs principaux ont perçu l’intérêt de se lancer dans de nouvelles activités directement liées au métier de l’énergie. A ce titre, Renault a annoncé en octobre 2017 la création de Renault Energy Services, une filiale spécialisée dans l’énergie et la mobilité électrique. D’un côté, les constructeurs automobiles rivalisent d’investissements pour exploiter les possibilités autour du stockage et de la recharge intelligente afin de proposer à leurs clients de nouveaux services autour de la gestion d’électricité. La prise de participations de Renault dans l’application ZE Smart Charge de la start-up Jedllix, qui déclenche la recharge selon les besoins d’usage en tirant profit des énergies renouvelables et des tarifs les plus bas disponibles sur le réseau électrique, les travaux de Nissan et Renault sur leurs batteries pour développer des solutions domestiques de stockage d’électricité, ou encore le rachat de la start-up Solar City[iii], début 2017 par Tesla illustrent cette dynamique. En parallèle, les constructeurs automobiles conçoivent des services d’équilibrage au réseau électrique à destination de RTE grâce au véhicule-to-grid. On peut citer le projet GridMotion, mené par le Groupe PSA en partenariat avec d’autres acteurs variés[iv]. Une flotte B2B d’une dizaine de Peugeot ou Citroën électriques va être déployée avec des stations de charge bidirectionnelles pour permettre la charge/décharge intelligente V2G, fournissant ainsi des services d’équilibrage au réseau électrique en alternant de courtes périodes de charge et décharge.

Enfin, pour ce qui est des fournisseurs d’électricité, s’étendre le long de la chaine de valeur de la mobilité électrique représente un enjeu stratégique de taille. La création récente des offres de fourniture spécifiques au VE a répondu à l’enjeu de contenir l’interposition des constructeurs dans le domaine de l’énergie, cependant les fournisseurs ont pris conscience qu’il est stratégique d’aller plus loin dans cette dynamique. Le développement du VE constitue un nouveau poste de consommation qui aboutira à une augmentation des volumes d’électricité vendus, d’autant plus avantageux si les consommations supplémentaires engendrées par le VE parviennent à être optimisées sur les heures creuses. Un positionnement sur le marché de la recharge leur permettra donc d’étoffer leur capital technologique ainsi que leur offre de services avec de nouvelles activités hors du cœur de métier : nouveaux services aux particuliers adossés à la fourniture d’électricité, développement du réseau de bornes de recharge publiques (à travers les filiales Sodetrel pour EDF & CNR pour Engie) ou privées (acquisition par Engie en 2017 du néerlandais EV-Box, l'un des plus importants fournisseurs de solutions de recharge pour VE).

Le marché du VE est encore en cours de structuration, à ce titre les offres de fourniture spécifiques au VE sont encore peu nombreuses et peu développées. La tendance à l’intégration de la chaine de valeur de la mobilité électrique avec des offres packagées de bout en bout constitue une opportunité de diversification pour les acteurs, complémentaire à leur cœur de métier. Dans ce contexte, les fournisseurs d’électricité voient un intérêt à se positionner sur le marché du véhicule électrique au-delà de la simple fourniture, mais ils doivent en contrepartie s’attendre à ce que d’autres acteurs du secteur ambitionnent de lancer des offres d’énergie en propre, comme on l’a vu de la part d’acteurs de la grande distribution (Cdiscount, Greenyellow issus du groupe Casino).

Sources :

L’Observatoire de l’Industrie Electrique pointe les trois grands défis de la mobilité électrique

Renault Energy Services, un service dédié à l'énergie électrique

#greenstories : Renault, acteur de l’écosystème du véhicule électrique

Quelle offre choisir pour recharger sa voiture électrique ?

[i] Association nationale pour le développement de la mobilité électrique

[ii] Centrale Supélec, Enedis, G2Mobility, MOPeasy, Nexans, Park’N Plug, Tetragora et Trialog

[iii] Installateur de solutions photovoltaïques

[iv] Direct Énergie, Enel, Nuvve, Proxiserve et l’université Technologique du Danemark