Tourisme Alpin : Sia et Best of the Alps…

Parmi les préoccupations du comité de Bâle, le rééquilibrage « Trading Book » / « Banking Book » en matière de consommation de fonds propres figure en bonne position.

Pour avoir largement contribué aux pertes essuyées par les établissements financiers lors de la crise des « subprimes », certains actifs financiers font l'objet d'une attention particulière à ce niveau. Et pour cause, la plupart des grands établissements français ne sont pas encore parvenus à achever la cession de leurs portefeuilles d'actifs toxiques, et continuent de payer un lourd tribut à leurs erreurs passées.

Pour le classement de leurs actifs, les banques disposent de deux alternatives. D'une part, le portefeuille bancaire (« Banking Book »), dans lequel sont enregistrées la plupart des transactions à moyen et long termes. D'autre part, le portefeuille de négociation (« Trading Book »), dans lequel est enregistré l'ensemble des actifs détenus à des fins de négociation à court terme, ou dans le but de couvrir d'autres éléments de ce même portefeuille de négociation. Pour classer des actifs dans le portefeuille de négociation, la banque doit pouvoir justifier d'une gestion active des positions sur ces actifs, en matière de stratégie de gestion, de suivi, de valorisation. A titre d'exemple, la plupart des instruments dérivés figurent dans le portefeuille de négociation. D'un point de vue réglementaire, le portefeuille bancaire donne lieu à une exigence de fonds propres au titre du risque de crédit alors que le portefeuille de négociation donne essentiellement lieu, quant à lui, à une exigence de fonds propres au titre des risques de marché.

Et c'est là que le bât blesse. En effet, avec Bâle 2, le calcul du montant des « Risk-Weighted Assets » et du capital règlementaire à mobiliser sont très pénalisants côté risque de crédit. En classant certains produits et notamment des quantités importantes de « Collateralized Debt Obligations » ou de produits équivalents dans le portefeuille de négociation, des établissements financiers ont pu réaliser des économies significatives en matière de fonds propres. Mais lorsque la crise des subprimes survient, le classement de ces instruments s'avère très contestable : devenus brusquement illiquides, ils ne font plus l'objet d'une gestion active et ne peuvent être vendus rapidement faute d'acheteur. Avec plusieurs milliards de produits toxiques bloqués en portefeuille, les établissements subissent des pertes exceptionnelles, se retrouvent en manque de fonds propres et doivent souvent se recapitaliser.

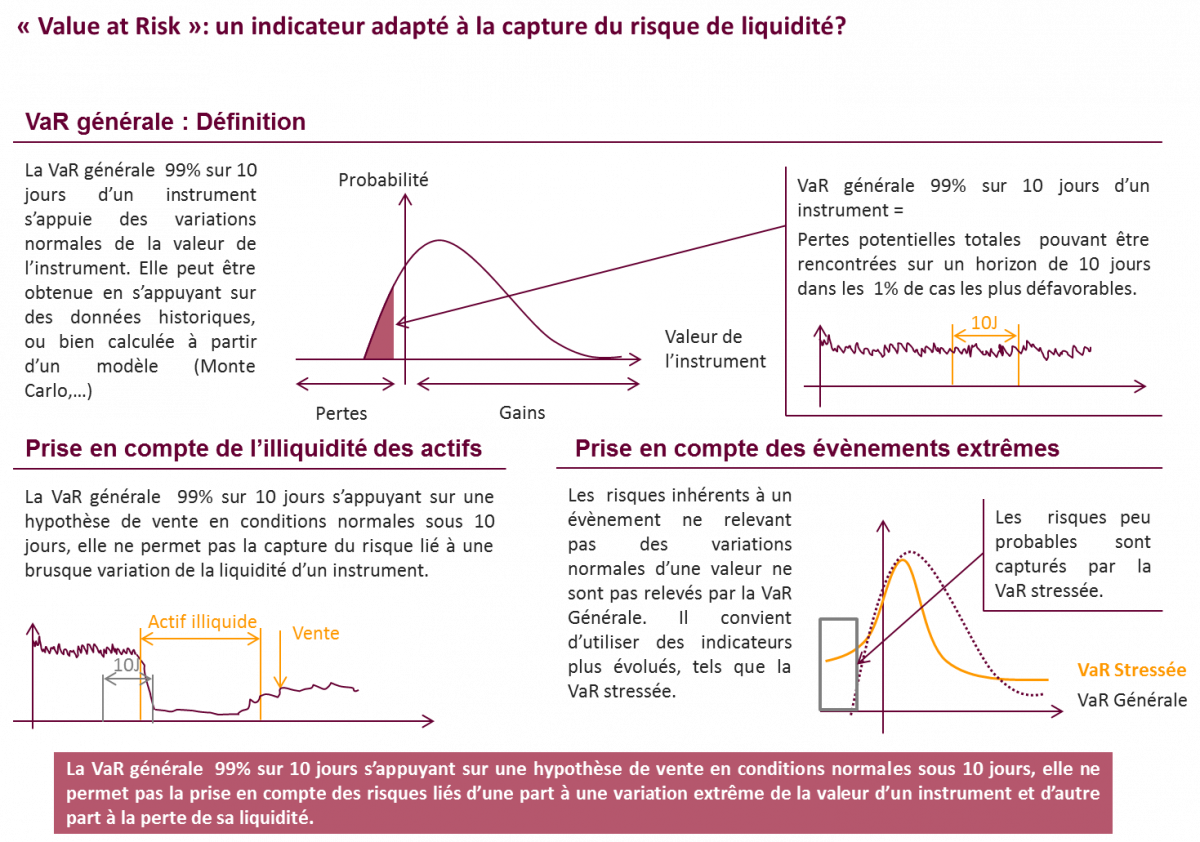

Tirant les conclusions de cet épisode, le Comité de Bâle a renforcé le cadre réglementaire hérité de Bâle 2 et applicable au portefeuille de négociation. Actuellement fondé sur la « Value at Risk », calculée avec une probabilité de 99% sur dix jours, cette mesure s'est avérée insuffisante face aux risques réels liés aux instruments présents en portefeuille de négociation. Et ce notamment vis-à-vis du risque de contrepartie. C'est dans ce contexte qu'a vu le jour la directive CRD 3 (« Capital Requirements Directive »), connue aussi sous le nom de « Bâle 2.5 ». Premier amendement post-crise de la réforme Bâloise, cette directive vise notamment à mieux prendre en compte l'ensemble des risques associés au portefeuille de négociation. A la mesure existante du risque telle que définie par Bâle 2, CRD 3 ajoute quatre exigences majeures.

Un premier volet concerne les titrisations. Afin d'éviter le classement préférentiel en Trading Book évoqué précédemment, les exigences en capital du Banking Book sont appliquées au Trading Book pour ces opérations. Des pondérations particulièrement discriminantes sont également appliquées aux opérations de re-titrisation et aux opérations complexes (CDO d'ABS) pouvant aller jusqu'à 1250%. Ce volet est assorti de trois autres mesures renforçant les exigences en capital :

Ces mesures sont mises en application au début de l'année 2012, avec des impacts en termes de coûts non négligeables pour les établissements financiers. Le comité de Bâle estime que la charge en fonds propres relative au Trading Book sera jusqu'à trois fois supérieure à la charge actuelle.

De plus, rappelons que ces mesures seront suivies par l'amendement CRD 4 entrant en vigueur à compter de fin 2012. Ce dernier volet concerne plus spécifiquement la réglementation des produits dérivés de gré à gré. Ces produits feront l'objet d'une charge en fonds propres au titre des ajustements de crédit (« Credit Valuation Adjustment »). Cette charge corrective permettra d'appréhender les pertes en valeur de marché en lien avec l'augmentation de la probabilité de défaut de la contrepartie. Selon le comité de Bâle, une telle mesure sera susceptible de doubler la charge au titre du risque de contrepartie.

En définitive, l'ensemble de ces mesures aura un impact significatif sur les établissements financiers classant une part importante de leurs actifs au portefeuille de négociation. Ces impacts posent la question de l'équilibre entre la mise en place de réglementations prévenant des comportements à risques, comme le classement abusif des instruments financiers au portefeuille de négociation, et les conséquences que peuvent avoir les mesures associées sur la solidité et la compétitivité des établissements financiers européens. Actualité brûlante, alors que le premier volet de mesures entre en vigueur.