Observatoire international des e-fuels, édition…

Faisant suite à l'article "Les comptes à terme : quels enjeux pour la transition vers Bâle III", nous entamons le deuxième volet de notre dossier sur les impacts de la réglementation Bâle III sur les produits bancaires.

Aujourd'hui, nous nous intéressons aux dépôts à vue (DAV) et livrets qui font l'objet d'un traitement commun au regard de la réglementation Bâle III. Dans la règlementation Bâle III, et comme nous l'exposions précédemment, les dépôts à vue regroupent l'ensemble de l'épargne collectée par les établissements bancaires et qui ne sont pas considérés comme des dépôts à terme. Pour cela, les dépôts ne doivent pas disposer de préavis de sortie d'au moins trente jours ou de pénalités de sortie dissuasives. C'est ainsi que par définition les livrets d'épargne classiques (Livret A, LDD, etc.) sont considérés comme des dépôts à vue dans la réglementation Bâle III. Dans le ratio LCR, les DAV sont comptabilisés au niveau du dénominateur et sont considérés comme une source potentielle de décaissements à 30 jours en cas de stress. En NSFR, les DAV sont comptabilisés au numérateur en tant que financement stable. Selon la finalité (LCR ou NSFR), les DAV sont donc considérés de manière différente :

Au sein du LCR, les DAV nuisent au ratio puisqu'ils sont considérés comme une source de décaissement au regard des besoins de liquidité de la clientèle dans une situation de stress

Au sein de NSFR, les DAV font partis du financement stable disponible du ratio et permettent aux établissements bancaires de financer l'ensemble de leurs engagements

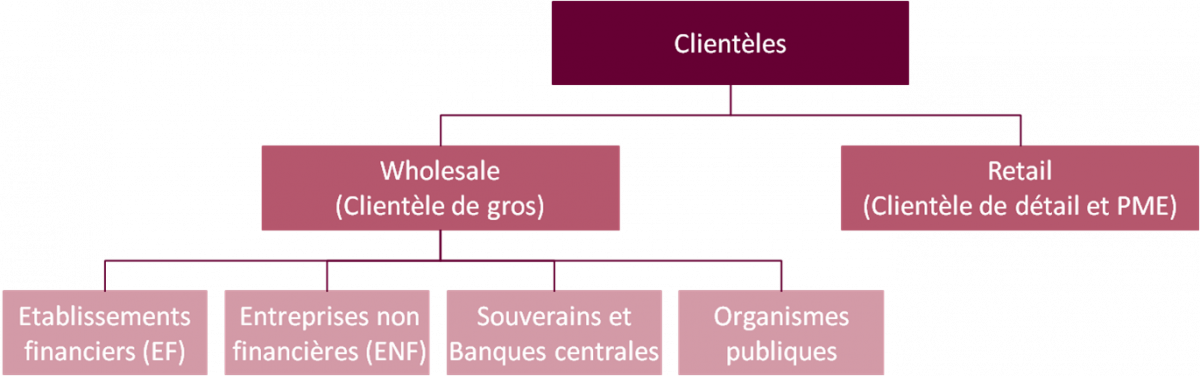

Par sa catégorisation des DAV, Bâle III différencie le type de clientèle détenant ces dépôts. En effet, Bâle III impose tout d'abord une ventilation des dépôts selon le statut juridique de sa clientèle : qu'elle soit « retail » ou « wholesale ». Ainsi, toutes les personnes physiques (particuliers et professionnels) au sens juridique du terme sont traitées en retail alors que les personnes morales et publiques sont traitées en wholesale[1]. De ce fait, la clientèle des professionnels « personnes morales » est considérée en catégorie PME[2] et ne fait donc pas partie de la clientèle retail. Toutefois, au niveau des DAV, cela n'a pas d'impact puisque les PME classifiés en wholesale bénéficient du même traitement que la clientèle de particuliers en termes de pondération des encours.

Illustration n°1 : Classification des tiers

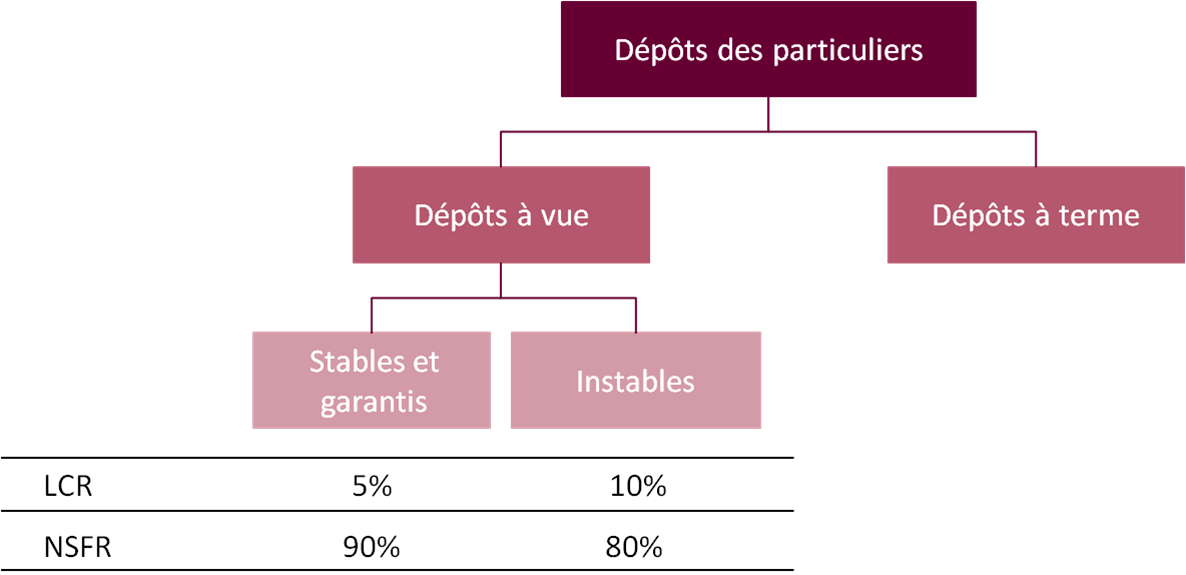

Pour la clientèle retail les dépôts à vue sont scindés en dépôts stables et dépôts moins stables. Les dépôts stables sont tels que les conditions ci-dessous sont satisfaites (cf. articles 56 à 58) :

Illustration n°2 : Pondération des DAV pour les particuliers

En LCR, le montant de tels dépôts est pondéré à seulement 5% puisque le régulateur considère comme improbable le retrait massif de ces économies de la part des particuliers. En NSFR (ASF), les DAV stables sont pondérés à 90% puisqu'ils constituent une source de financement importante et sûre pour les établissements bancaires

Les dépôts moins stables sont les dépôts ne satisfaisant pas les critères ci-dessus. En LCR, le montant de tels dépôts est pondéré à 10%. En NSFR (ASF), celui-ci est pondéré à 80% pour les dépôts à vue. Dans les deux cas, la stabilité est un facteur favorisant pour les ratios. En effet, la réglementation appuie le fait que les particuliers seront d'autant plus fidèles à leurs établissements bancaires qu'ils possèdent de produits bancaires et d'épargne dans le même établissement. Cette règle est légitimée par les observations réalisées lors de la crise bancaire de 2007 qui ont montré que les petits épargnants n'ont pas cédé à la panique en ne retirant pas leurs économies des banques, d'autant plus lorsqu'ils possédaient une très grande partie de leur épargne dans un seul établissement.

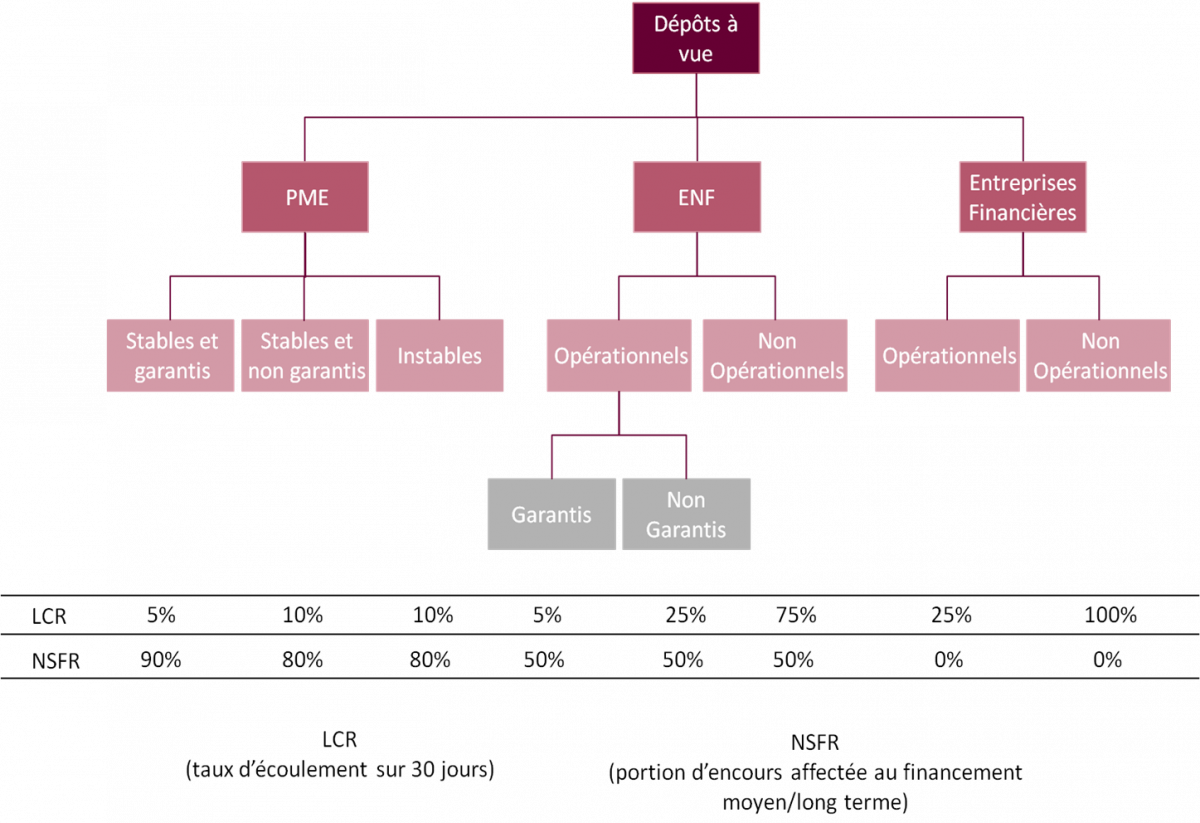

Les entreprises, elles, reçoivent un traitement spécifique. En effet, deux catégorisations ont été définies : les PME et les ENF[3]. La différentiation s'établissant à partir du moment où une PME détient plus d'un million d'euros de dépôts dans l'établissement, elle est alors considérée comme une ENF. L'enjeu n'étant pas neutre au niveau des ratios. En effet même si les PME reçoivent les mêmes traitements que les retail au niveau des DAV, cela n'est pas le cas pour les ENF. Pour ces dernières (et pour tous les autre dépôts, hors ceux détenus par les PME et les retail), Bâle III introduit la notion de dépôts opérationnels ou non-opérationnels. Afin d'être considérés comme opérationnels, les dépôts doivent répondre à un des critères suivants :

Pour les ENF, la partie des dépôts opérationnels assortis d'une garantie bénéficie d'un taux d'écoulement pour le LCR a 5%. Dans les autres cas (non garanti, entreprise financière) la partie des dépôts opérationnels bénéficie d'un taux d'écoulement pour le LCR a 25%. Tandis que la partie des dépôts non opérationnels des ENF, est elle pondérée à 75% pour le LCR, ce qui représente une pondération très handicapante pour la ratio. Ce qui prouve encore ici l'importance d'établir des relations sur le long terme avec la clientèle entreprise pour les établissements financiers.

Enfin, pour tous les autres dépôts détenus par des entreprises financières, des souverains, des banques centrales ou des banques multilatérales de dépôt, la pondération LCR appliquée est de 100% (hors opérationnels) démontrant que le régulateur ne croit que très peu à la stabilité de ces dépôts au sein des établissements bancaires en cas de période de stress.

Le schéma ci-dessous reprend l'ensemble des pondérations appliquées pour les différentes catégories de tiers, selon les spécificités établies par la réglementation.

Illustration n°3 : Pondération des DAV pour les différentes catégories de tiers

A la lecture de la réglementation, on se rend compte que Bâle III encourage la fidélisation de la clientèle et contraint les banques à aller capter de l'épargne auprès de la clientèle retail et PME qui bénéficient d'un traitement nettement plus avantageux en termes de liquidité au LCR que les autres catégories de tiers.

La réglementation Bâle III est donc très restrictive envers les établissements financiers en ce qui concerne la catégorisation de leurs dépôts et livrets. Les établissements financiers l'ont compris et débutent dès à présent une chasse aux dépôts auprès des épargnants. Cette « guerre des dépôts » passe ainsi par deux batailles fondamentales : la fidélisation de la clientèle (compte tenu de l'importance de développer des relations établies, notamment pour le LCR) et la récolte de la liquidité via les dépôts.

[1] Basel III: International framework for liquidity risk measurement, standards and monitoring

Version de travail du « Capital requirement directive IV », Commission Européenne, Mai 2011

[2] Petite et Moyenne Entreprises

[3] Entreprise Non Financière