Observatoire international des e-fuels, édition…

Comment le marché de l'uranium peut-il affecter le développement du nucléaire?

Depuis la seconde guerre mondiale, entre la course à l’armement des blocs occidentaux et soviétiques et le développement du nucléaire civil au cours des années 1970, les technologies du nucléaire ne cessent de se développer. Le nucléaire se classe comme une énergie alternative au pétrole ou au charbon et de nombreux pays l’intègrent dans leur mix énergétique. Malgré Tchernobyl ou plus récemment Fukushima, les prévisions de production nucléaire mondiale connaissent une hausse durable, portée notamment par le développement des BRICS et des Emirats arabes unis.

Le développement de cette source de production d’électricité est intimement lié au marché du principal combustible nucléaire : l’uranium. Ce marché peut-il freiner le développement de cette énergie ? Quels sont les enjeux des prochaines années ?

Décryptage.

L’uranium est un élément naturellement présent dans la croûte terrestre mais aussi dans l’eau de mer. Il n’est pas considéré comme un élément rare : il est aussi commun que l’étain ou le zinc. Néanmoins, toutes les ressources n’ont pas la même concentration en uranium et les réserves regroupent uniquement les ressources techniquement recouvrables, c'est-à-dire, dont le coût d’extraction est économiquement viable selon les conditions du marché.

A l’image du pétrole, les réserves en uranium aujourd’hui estimées sont donc dépendantes des coûts d’exploitation ainsi que des prix du marché. Elles sont divisées en sous-catégories selon les coûts d’extraction et le niveau d’incertitude sur la taille, la nature et la concentration en uranium du gisement. Ainsi, en 2016, les réserves d’uranium identifiées (tout niveau d’incertitude) étaient de 5 718 400 tonnes à des prix inférieurs à 130$/kg, dont 2 124 700 tonnes inférieur à 80$/kg. En parallèle, les réserves connues avec une haute précision à des prix d’extraction inférieurs à 130$ sont estimées à 3 458 400 tonnes.

L’uranium est réparti sur l’ensemble de la planète, contrairement aux hydrocarbures. 40% se situent dans les pays de l’OCDE, 25% dans les BRICS et 35% en Asie et Afrique. La plus grande réserve mondiale se trouve en Australie avec 29% des réserves mondiales, suivie par le Kazakhstan (13%), le Canada et la Russie (9%). A ce jour, le Kazakhstan extrait 39% de la production annuelle devant la Canada (23%) et l’Australie (10%).

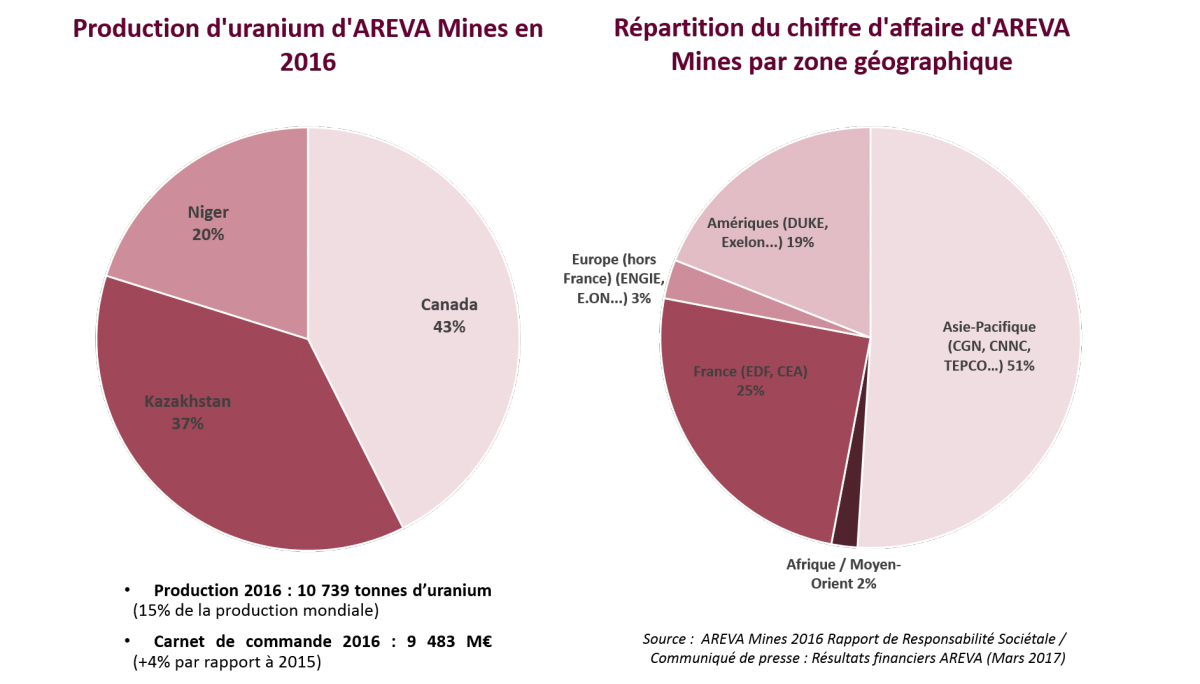

64% de la production actuelle est détenue par 4 acteurs industriels majeurs, privés ou publics : KazAtomProm (21%, entreprise publique kazakh), Cameco (17%, résultat de la fusion et privatisation de deux entreprises publiques canadiennes), Areva (13%, groupe français dont les actionnaires principaux sont le CEA et l’Etat français) et ARMZ - Uranium One (13%, acquisition de l’entreprise privée canadienne Uranium One par ARMZ, société russe dépendante de l’agence fédérale de l’énergie atomique Rosatom). Chacun des acteurs exploite aujourd’hui des mines dans plusieurs pays afin de diversifier les méthodes d’extraction et les sources de production.

L’uranium est exploité selon 3 procédés :

La production totale en 2016 est évaluée à 62 366 tonnes d’uranium pour une demande mondiale d’environ 67 000 tonnes, la différence provenant de sources dites secondaires. Ces ressources secondaires incluent les réserves des états et industriels accumulés au cours du temps, le retraitement du combustible usagé sous forme de combustible MOX ainsi que les programmes de démantèlement des ogives nucléaires comme « Megatons to MegaWatt ».

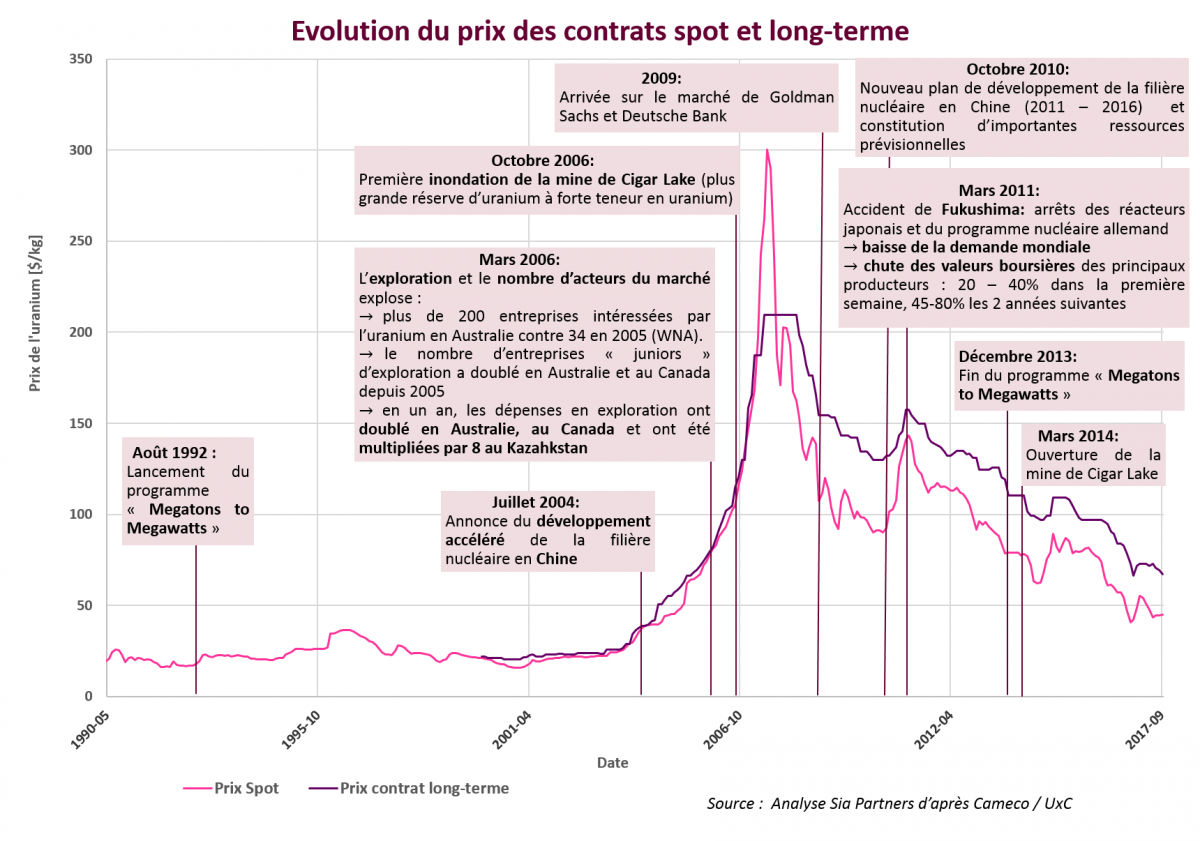

Contrairement à d’autres matières premières, comme le nickel et le cuivre, l’uranium n’est pas échangé sur un marché ouvert organisé. Le marché est principalement régi par les valeurs de transactions spot, c’est-à-dire le prix au jour de la commande d’une quantité fixée de marchandises et une livraison à court terme.

Entre les années 1980 et le début des années 2000, le prix spot de l’uranium s’est maintenu à des niveaux extrêmement bas, autour de 25$/kg, obligeant les producteurs à n’exploiter que les gisements les moins coûteux et empêchant le développement de nouveaux projets d’exploration et d’exploitation. Durant cette période, les acteurs principaux sur le marché d’échange de l’uranium étaient les producteurs et les exploitants nucléaires, reliés par deux types de contrats. D’une part les contrats à long-terme, assurant des livraisons de minerai pendant 2 à 10 ans et d’autre part, les contrats sur le marché spot pour ajuster des consommations exceptionnelles ou constituer un stock à un faible cours.

Les contrats à long-terme ont généralement des prix supérieurs aux prix spot, afin d’assurer la sécurité d’approvisionnement pendant la période contractuelle. En septembre 2017, le prix spot est environ 45$/kg contre 67$/kg pour l’indice long-terme. Ces prix sont soit fixes, soit définis à partir de l’indicateur de prix à long terme au moment de la signature du contrat, soit indexés sur le cours du prix spot.

Les acteurs du marché, producteurs historiques ou acteurs juniors de l’exploration, sont généralement très spécialisés et donc sensibles à une crise des cours. Mais ces dix dernières années ont montré que le marché de l’uranium est volatile et sensible aux spéculations et manipulations : en janvier 2017, le cours de l’uranium est proche de 42$/kg, puis il monte à 56$/kg courant février avant de revenir à 44$/kg au mois de juin. Ces pics régulièrement observés ces dernières années traduisent l’arrivée sur le marché de nouveaux acteurs extérieurs, principalement financiers et non reliés à une industrie énergétique. L’AIEA a d’ailleurs pointé du doigt en 2013 les fonds d’investissement capables d’acheter l’équivalent de 6 à 7% de la production mondiale annuelle (4500 tonnes d’uranium). Ces nouvelles arrivées reflètent un marché relativement étroit mais aussi l’intérêt croissant de nouveaux investisseurs.

Depuis 2011, le prix de l’uranium n’a cessé de baisser, atteignant des niveaux de prix ne permettant pas aux exploitants d’être rentables et empêchant toute nouvelle exploration.

Cependant, malgré Fukushima, le développement des capacités de production au niveau mondial n’a jamais été aussi important. Actuellement, 59 réacteurs sont en cours de construction dans 14 pays dont 21 en Chine. De plus, selon l’association nucléaire mondiale (WNA), 164 réacteurs sont planifiés en construction et plus de 350 projets sont actuellement analysés. L’AIEA évalue la hausse de la demande en uranium entre 2 et 2,5% annuellement jusqu’en 2035, soit une demande mondiale de 94 000 tonnes contre 67 000 en 2017. Les réserves actuelles permettraient de répondre à la demande pendant 25 ans si cette dernière suit les prévisions. Une augmentation du prix de l’uranium permettrait cependant de les augmenter et ainsi de répondre à la demande plus durablement.

Historiquement, « l’équipe de France du nucléaire » est composée de deux entités, EDF et Areva, se divisant les activités du cycle du combustible, de construction et d’exploitation

des centrales. Les récentes difficultés d’Areva ont conduit à la cession d’une partie des activités d’AREVA à EDF. Les activités minières d’Areva sont intégrées à la nouvelle entité AREVA NewCo.

Comme Areva, EDF a pour politique de diversifier les zones géographiques de provenance du minerai ainsi que les fournisseurs[1]. La stratégie de portefeuille consiste à faire approximativement correspondre les zones de provenance du combustible à la part qu’elles représentent dans la production mondiale. Pour les fournisseurs, la part des achats à Areva a baissé vers un niveau entre 30 et 40% de l’approvisionnement total, le reste provenant majoritairement de CAMECO et de l’australien BHB Billiton. Les contrats et les stratégies d’approvisionnement ne sont pas connus publiquement mais EDF et Areva ont annoncé en 2012 la signature d’un nouveau contrat à long-terme portant sur l’approvisionnement d’environ 30 000 tonnes d’uranium naturel sur la période 2014-2035. En outre, des stocks estimés à environ deux années de consommation ont été formés.

Le dernier rapport de la Cour des Comptes[2] sur la filière électronucléaire fait un état des lieux des coûts pour EDF liés au combustible nucléaire pour le parc français. Entre les années 2008 et 2013, les dépenses liées au combustible nucléaire ont augmenté d’environ 9%, entraînant une augmentation de la part du prix du combustible pour 1 MWh produit, de 3,56€/MWh à 4,01€/MWh, soit 12,6%. Néanmoins, contrairement aux autres sources de production d’électricité de base telles que les énergies fossiles, la part de l’uranium dans le coût final de l’électricité n’est que d’environ 3% : une hausse des cours de l’uranium ne rendrait pas l’énergie nucléaire moins compétitive vis-à-vis de ces énergies. Toutefois, la hausse attendue des prix de l’uranium et les réserves limitées de combustible avec les technologies actuelles poussent EDF et Areva à développer de nouvelles solutions pour diminuer leur consommation en uranium.

Afin d’optimiser l’utilisation du combustible, différentes innovations sont possibles avec plusieurs horizons de mise en place.

La première approche, directement liée à l’augmentation de la durée de vie des centrales, est d’augmenter le taux de combustion des assemblages, c’est-à-dire la quantité d’énergie à partir d’une tonne de combustible. Ainsi, entre 1990 et 2010, l’évolution des cycles utilisés a permis de diminuer de 25% la consommation en uranium par kWh produit. Les réacteurs de 3e génération comme l’EPR ou l’AP1000 ont aujourd’hui intégré ce concept.

Une autre innovation, bien maîtrisée à ce jour, est le recyclage du combustible usagé permettant d’extraire les éléments fissiles résiduels, comme le plutonium, qui seront mélangés avec de l’uranium pour fabriquer du combustible neuf. Cette technologie est mature en France, seul pays à la maîtriser à l’échelle industrielle. De plus, les différentes tranches du parc français ont été adaptées pour fonctionner avec des assemblages recyclés. Les économies en uranium faites grâce au recyclage sont de l’ordre de 12%.

Enfin, le dernier saut technologique consistera dans le développement des nouveaux réacteurs nucléaires et particulièrement les réacteurs de 4e génération, à neutrons rapides. Expérimentée dans les années 1970 et 1980 avec Phénix et Superphénix, cette technologie a pour avantage de consommer de l’uranium 238, présent dans l’uranium naturel à 99,3%, via la production puis la fission du plutonium ainsi que les principaux actinides et lanthanides contenus dans les déchets actuels.

Avec comme objectif le déploiement des premiers réacteurs commerciaux à l’horizon de 2050, ces réacteurs permettrait d’assurer la production d’énergie avec les réserves connues actuellement pour des milliers d’années pour deux raisons :

Ces avancées technologiques, déjà expérimentées par le passé avec Phénix et Superphénix redéfiniraient complètement le marché de l’uranium. Les faibles besoins en combustible rendraient négligeables les coûts de l’uranium dans la production d’électricité, quel que soit le prix des marchés. La baisse de la demande et les perspectives d’une ressource devraient entraîner la chute des cours du minerai. Cependant, une forte volonté politique sera nécessaire pour continuer à investir et développer cette nouvelle génération de réacteurs, parfois à l’encontre de l’opinion publique ou de la conjecture économique.

Notes & Sources

[1] Compte rendu de la commission d’enquête de l’Assemblée Nationale relative aux coûts de la filière nucléaire – Février 2014 : Audition de M.sylvain Granger, directeur de la division « Combustible » d’EDF

[2] Rapport de la Cour des comptes : Les coûts de production de l’électricité nucléaire – Mai 2014