Observatoire international des e-fuels, édition…

Depuis 2 ans, les perspectives économiques des grandes puissances pétrolières se sont considérablement dégradées. Après plusieurs années au-dessus de 100$, le prix du baril de Brent a dévissé de plus de 70% depuis l’été 2014, passant même brièvement en-dessous de la barre des 30$ en ce début d'année

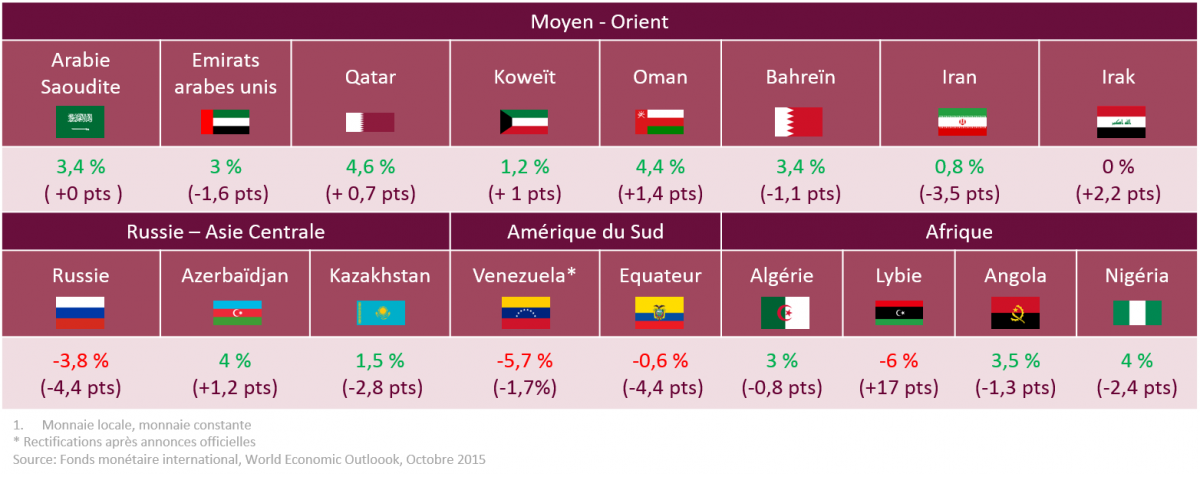

En 2015, alors que la croissance mondiale ralentissait légèrement, les économies des pays producteurs d’hydrocarbures ont subies des sorts divers [voir figure 1].

Les monarchies du golfe persique s’en sont très bien sorties. Leur croissance s’est en moyenne maintenue en 2015 et certains pays comme le Qatar ont même connu une accélération. L’opulence de ces pays leur a permis de maintenir l’investissement public et de limiter l’impact du prix du baril sur l’économie.

En revanche les autres pays producteurs ont vu leurs situations économiques s’assombrir. Au Nigéria, premier producteur africain, il faut remonter dix ans en arrière pour retrouver un niveau de croissance aussi faible[ii]. Au Kazakhstan et en Angola, ce n’était pas arrivé depuis la crise financière de 2008. La Russie et l’Equateur sont même entrés en récession et ont accompagné le Venezuela, qui a enregistré une contraction de 5,7% de son PIB.

Figure 1 : Prévisions de croissance des pays pétroliers en 2014-15 et variation par rapport à 2013-14. Pays du golfe mis à part, une large majorité de pays producteurs devrait enregistrer une baisse de la croissance en 2015

Les monarchies du golfe maintiennent le cap grâce à leurs immenses réserves monétaires

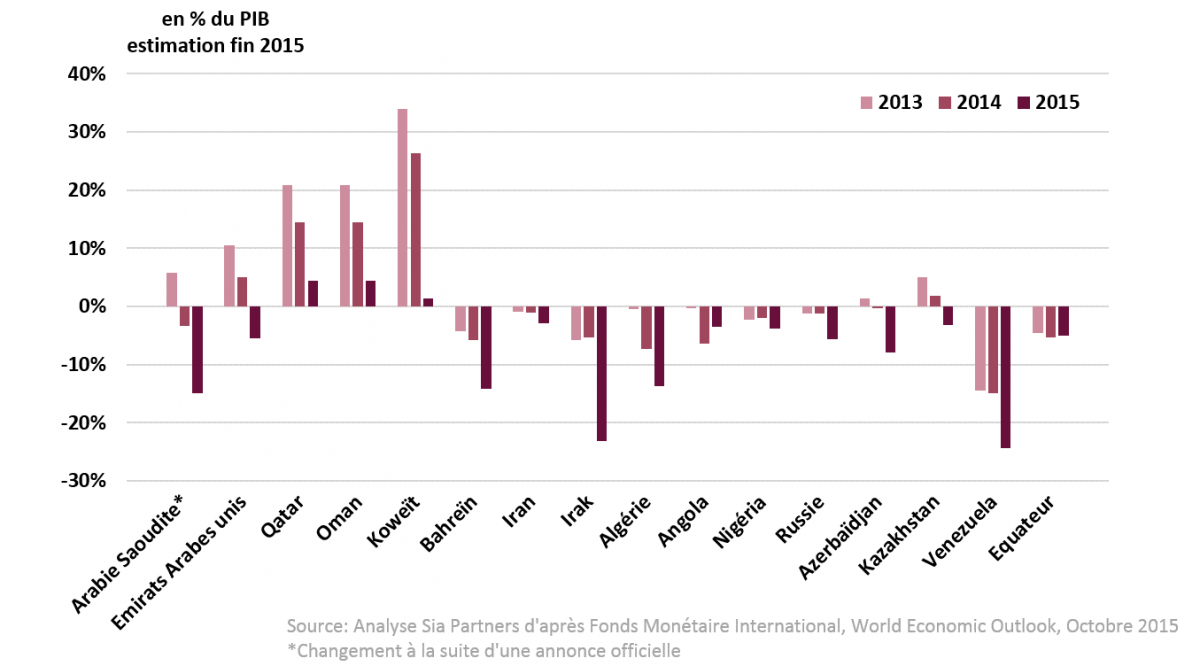

Les très hauts prix du pétrole ont poussé les pays du golfe à adopter des politiques ultra-généreuses envers leurs citoyens. Mais avec un baril à 30$, les recettes ont été considérablement réduites pour un niveau de dépense similaire. Résultat, ces pays qui étaient en large excédent budgétaire il y a deux ans, sont maintenant juste à l’équilibre, voire même dans le rouge : l’Arabie Saoudite a annoncé un déficit budgétaire record cette année : 98 milliards de dollars, soit 15% de son PIB [iii][voir figure 2].

Figure 2 : Excédent ou déficit budgétaire des pays pétroliers entre 2013 et 2015. La quasi-totalité des pays pétroliers devraient enregistrer un accroissement du déficit

Pour maintenir l’investissement et soutenir la croissance, ces Etats font appel aux fonds souverains qu’ils ont constitués quand le baril était au plus haut. Ils utilisent par ailleurs massivement leurs réserves de devises étrangères pour soutenir leurs monnaies et limiter ainsi l’inflation. C’est pourquoi de tels déficits ne sont pas alarmants à court terme. Le FMI estime que cette situation est supportable pendant cinq ans pour l’Arabie Saoudite, Oman et Bahreïn[iv]. D’après la même source, le Koweït, le Qatar et les Emirats Arabes Unis seraient plus robustes et pourraient tenir pendant une vingtaine d’années.

A l’Est, l’Irak maintient l’effort de guerre et l’Iran entend profiter de l’ouverture

Dans ce nouveau contexte l’Irak a bien du mal à combiner la baisse de ses revenus avec le financement de la guerre contre Daesh qui est monté d’un cran depuis 2014 : le FMI s’attend à un déficit à deux chiffres en 2015[voir figure 2]. L’Irak devrait pouvoir compter sur l’aide d’institutions internationales pour se financer. De son côté l’Iran connaît une petite révolution et espère que la levée des sanctions internationales contrebalancera la baisse des prix du brut : les investissements étrangers et la récupération des avoirs gelés donneront un bol d’air à l’économie iranienne. Le pays devrait également augmenter sa production pour tenter de compenser l’effet « prix » par un effet « volume ». Après avoir accru sa production d’un demi-million de barils par jour à la suite de la levée des sanctions internationales, l’Iran a annoncé en Février que la production nationale devrait s’accroître de sept cent mille barils dans un futur proche[v].

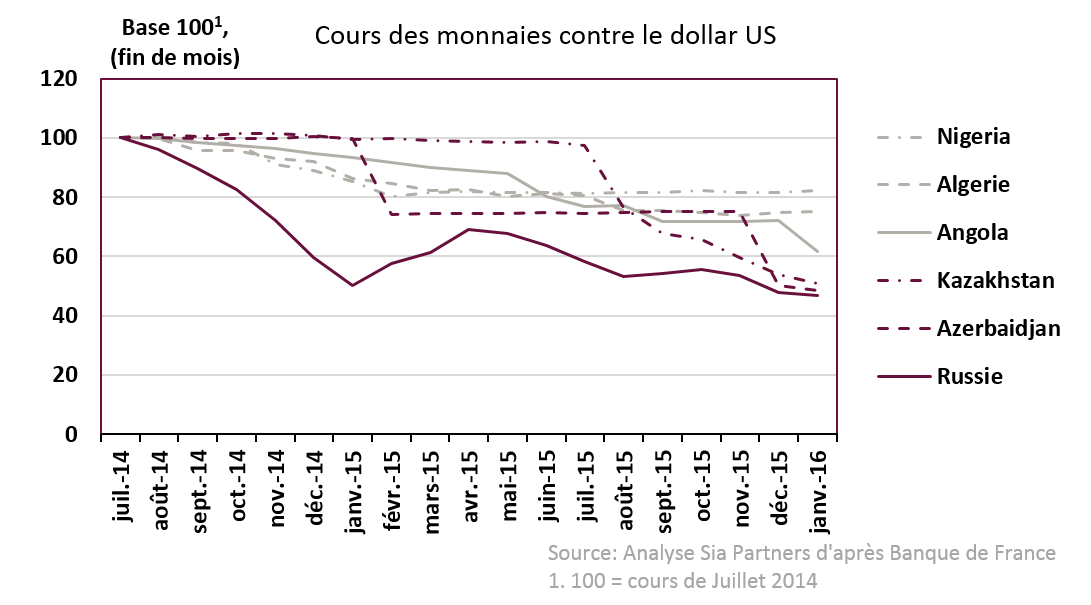

En Asie Centrale, les monnaies dégringolent

Les pays de la région ont des économies très dépendantes du pétrole et leurs monnaies en ont subi les conséquences. En un an, le rouble a connu une chute spectaculaire, perdant quasiment 50% de sa valeur [voir figure 3]. Les pays qui fixaient leurs monnaies ont été contraints de dévaluer : l’Azerbaïdjan et le Kazakhstan ont dévalué deux fois en moins de deux ans et ce dernier laisse maintenant filer sa monnaie, n’ayant plus les moyens de financer son mécanisme de soutien. Toutes ces dépréciations devraient venir gonfler l’inflation l’an prochain.

Figure 3 : Cours de monnaie de certains pays pétroliers par rapport au dollar US, fin de mois : les monnaies des pays pétroliers ne sont plus convoitées et ont entamé une chute vertigineuse depuis deux ans

Beaucoup d’Etats doivent combiner baisse de revenus avec situation sociale ou géopolitique périlleuse

Le Nigéria et l’Algérie sont très dépendants du pétrole : les hydrocarbures représentent respectivement 75% et 60% des recettes publiques[vi]. En 2015, ces deux pays ont vu leurs croissances ralentir et leurs déficits budgétaires se creuser. Pour faire face à l’adversité, ils ont été contraints à deux dévaluations successives et, si les prix ne remontent pas rapidement, ces Etats devront prendre des mesures impopulaires qui viendront alimenter le mécontentement de la population. Cette situation menace l’équilibre de ces pays où l’insécurité est grandissante. En 2015, le président nigérien a dû faire appel à l’armée pour repousser la secte Boko-Haram au Nord alors que le climat reste très tendu dans d’autres régions du pays comme le delta du Niger.

La situation de la Lybie est difficile à comparer avec celle de ses pairs tant elle est catastrophique. Après le renversement de la dictature en 2011, l’omniprésence des armes et l’absence de véritable Etat ont favorisé l’ascension de milices et de groupes terroristes. Le pays plonge peu à peu dans ce qui ressemble à une guerre civile et la situation économique s’en ressent : la production de pétrole a été divisée par quatre depuis 2011[vii], les recettes de l’Etat ont diminué de 80% en deux ans et son déficit devrait avoisiner 79% du PIB en 2015[viii]. Il est difficile d’évaluer l’impact des variations du prix du brut dans un tel chaos.

Le Venezuela est quant à lui au bord de l’explosion économique et sociale. Après l’arrivée au pouvoir d’Hugo Chavez, l’Etat a décidé de consacrer la manne pétrolière à des programmes sociaux et à la réduction de la pauvreté. Un système de contrôle du taux de change a alors été mis en place, ce qui a complètement déconnecté le taux officiel du bolivar de celui pratiqué à l’intérieur du pays, sur le marché noir. Les trafics et la contrebande en tout genre ont alors eu plus d’attrait que les investissements légaux. Cette mauvaise gestion de l’économie a profité principalement aux plus riches, tandis que la majeure partie de la population subissait les conséquences d’une inflation galopante, dopée par les programmes sociaux. Le décalage entre l’économie vénézuélienne et le reste du monde engendre une fuite de la richesse pétrolière hors du pays. Le gouvernement contenait jusqu’ici le mécontentement de sa population en subventionnant la vie des vénézuéliens à grand frais. Mais avec un baril vendu à 20$ environ (le pétrole vénézuélien est très lourd et se négocie en général 10 $ en-dessous du Brent ou du WTI) l’Etat n’a plus les moyens d’acheter cette paix sociale. Un changement de politique est devenu inévitable et nul ne sait quelles en seront les conséquences. Le FMI prévoit une inflation de 720% pour le Venezuela en 2016 et les marchés s’attendent à un défaut de la dette vénézuélienne[ix].

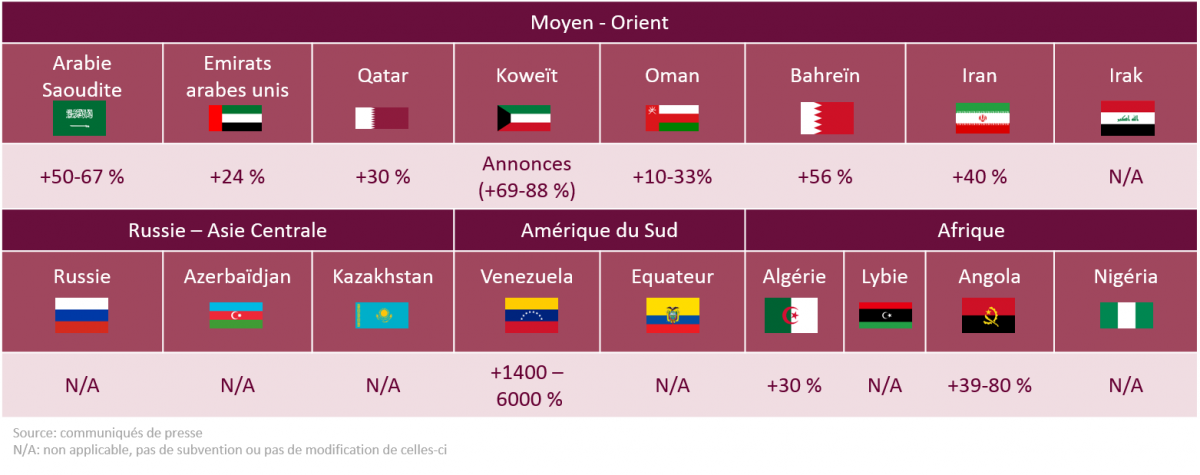

Arrêt des subventions aux carburants

Au fil des années, de nombreux pays producteurs d’hydrocarbures se sont mis à subventionner les carburants à la pompe. C’est un moyen de faire bénéficier directement les citoyens des richesses naturelles de leurs pays. Mais les cours du brut sont descendus trop bas pour que cette situation puisse perdurer. L’Iran a pris les devants en mai dernier en décidant d’une augmentation du prix des carburants de 40%. Les royaumes de la péninsule arabique ont suivi et ont quasiment tous diminué leurs subventions aux carburants en 2015 et 2016 [voir figure 4]. Ils sont même allés plus loin en réduisant les subventions pour le gaz, l’électricité et l’eau.

D’autres pays en dehors du golfe persique sont revenus sur les subventions aux carburants, mais de manière plus tardive et ces décisions sont explosives dans des pays où ces subventions sont synonymes de paix sociale. En Algérie, les carburants ont augmenté de 30% en janvier 2016 alors qu’en février, le président vénézuélien a annoncé une augmentation du prix des carburants allant jusqu’à 6000% ! Un chiffre astronomique, rendu possible par la quasi-gratuité des carburants auparavant : le litre de super 95 coûtera maintenant 0,6 dollar contre 0,01 dollar avant la réforme. Cette mesure n’est qu’un début pour un pays qui a besoin d’être réformé en profondeur.

Figure 4: Augmentation du prix des carburants suite aux modifications de subventions dans les pays pétroliers en 2015 et 2016

Des quotas sur les importations

En 2016, l’Algérie a limité les imports de voitures à cent cinquante mille par an alors qu’au Nigéria des quotas ont été instaurés sur quarante commodités de base. Le but est clair : favoriser la production intérieure, rééquilibrer la balance commerciale et endiguer la chute des monnaies. Il n’est cependant pas certain qu’ils aient les capacités de produire ces biens et ces mesures pourraient entraîner des pénuries et favoriser la contrebande. Le Venezuela contrôle depuis longtemps ses importations, et cela a eu des conséquences désastreuses.

Vers l’instauration de taxes dans les monarchies pétrolières

Récemment, Christine Lagarde, directrice du FMI, suggérait aux monarchies pétrolières du golfe d’instaurer une TVA et un impôt sur le revenu[x]. Ces monarchies ont en effet, une fiscalité ultra-avantageuse vis-à-vis de leurs citoyens et des entreprises locales. L’instauration de taxes, même de quelques pourcents, pourrait leur permettre de rééquilibrer leurs budgets. C’est en revanche un processus long, qui mettrait plusieurs années à être mis en place.

Des rumeurs de privatisation des compagnies nationales

En Janvier 2016, Sia Partners revenait sur la possible privatisation de certaines activités de la compagnie pétrolière saoudienne : Saudi Aramco[xi]. Ce n’est pas une priorité dans l’état actuel des choses mais, si cette situation perdurait, le Royaume pourrait s’y résoudre afin de dégager du cash et financer son budget. D’autres pays pourraient se voir contraints de privatiser plus rapidement : pour le Venezuela, la privatisation de PDVSA[xii] serait un moyen de sortir de l’asphyxie financière. Mais ce serait également une sérieuse remise en question du modèle chaviste.

Quelles que soient leurs situations financières, cette crise rappelle aux puissances pétrolières que leurs ressources ne sont pas éternelles et qu’elles doivent absolument diversifier leurs sources de revenus. Ce constat a été fait depuis longtemps par certains pays du golfe qui se sont lancés dans de vaste programmes d’investissement pour développer d’autres activités. Dubaï a été leader dans le domaine et sa politique s'avère efficace : la contribution de l’industrie pétrolière au PIB dans cet émirat est aujourd’hui de 2% environ[xiii]. Il n’y a aucun doute que ce pays traversera cette crise beaucoup plus facilement que ses pairs.

Hubert Sizaret

Notes et sources :

[i] Bloomberg

[ii] Fonds Monétaire International

[iii] Reuters, 28 décembre 2015, « L'Arabie saoudite entend réduire son déficit budgétaire en 2016 »

[iv] Bloomberg, 20 octobre 2015, “Saudis risk draining financial assets in 5 years, IMF says”

[v] Reuters, 20 février 2016, “Iran says it seeks to increase oil production by 700,000 bpd”

[vi] Diplomatie française, fiche de présentation de l’Algérie et du Nigéria

[vii] Diplomatie française, fiche de présentation de la Lybie

[viii] Données Fonds Monétaire International, World Economic Outlook, Octobre 2015

[ix] En 2014 et 2015, Standard & Poors a dégradé la note de la dette vénézuélienne 2 années de suite. Elle se situe aujourd’hui dans la catégorie CCC soit « ultra-spéculatif »

[x] Les Echos, 22 février 2016, « Pétrole bas : Lagarde suggère aux pays du Golfe d'introduire une TVA harmonisée »

[xi] Sia Partners, « Saudi Aramco : l'Arabie saoudite cherche-t-elle vraiment à privatiser la plus grande compagnie du monde »

[xii] Petróleos de Venezuela SA, compagnie pétrolière nationale du Venezuela

[xiii] Bloomberg, 28 septembre 2010, “Dubai gets 2% gdp from oil after diversifying revenue sources”