Observatoire international des e-fuels, édition…

Durant l'été, nous vous proposons de découvrir ou redécouvrir certains articles "à succès" publiés cette année sur le blog Finance & Stratégies.

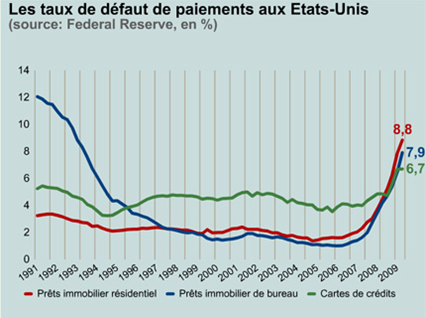

Depuis la crise financière, les banques doivent faire face à un phénomène majeur : la hausse du défaut de paiement de leurs clients. Ces défauts portent aussi bien sur les prêts immobiliers accordés aux particuliers et aux entreprises que sur les crédits distribués via les cartes de crédit des particuliers.

Dans ce contexte, le processus de gestion des garanties reçues est devenu un processus clé, agissant au cur de la gestion des risques des banques.

Tous les taux sont en hausse

En effet, dans le cycle de vie d'un dossier de crédit, plusieurs événements dépendent de l'efficacité du processus de gestion des garanties. Un des événements les plus sensibles est le renouvellement ou l'octroi de crédit. Les décisions qui sont prises lors des comités d'octroi ou de renouvellement de crédit dépendent des garanties que le chargé d'affaires et la direction des crédits pensent détenir sur le client. La maîtrise de la chaîne de traitement des garanties est indispensable pour éviter les mauvaises décisions de gestion.

Le second événement fortement lié à une bonne gestion des garanties concerne le défaut. En effet, une fois le défaut constaté, les banques utilisent les garanties comme atténuateur des risques. Ainsi, en phase de recouvrement, les banques peuvent donc exercer les garanties reçues pour minimiser les pertes sur un client.

La gestion des garanties fait donc apparaître des risques majeurs pour la banque, qu'il est nécessaire de maîtriser et de sécuriser. Trois types de risques majeurs peuvent être mis en évidence :

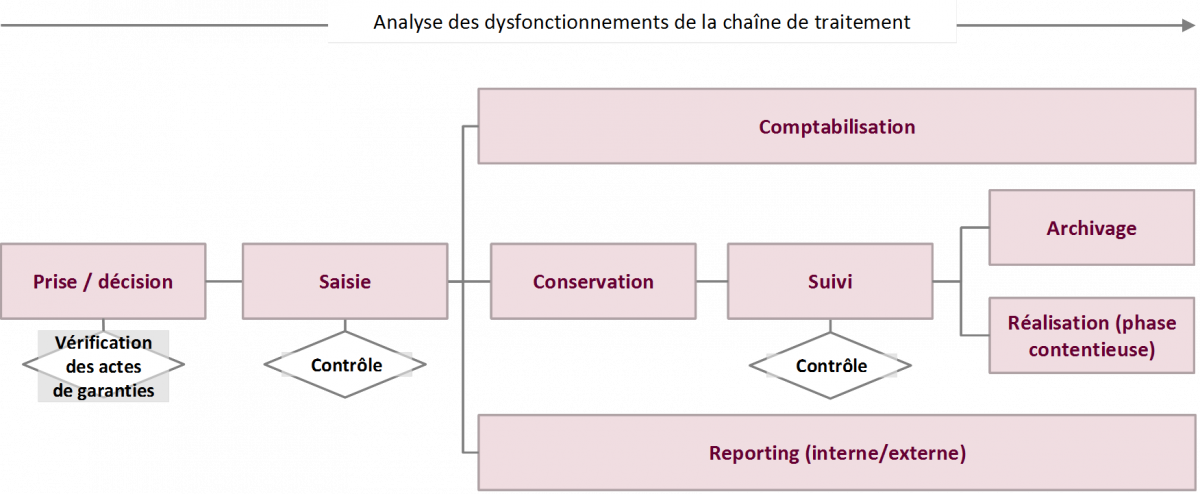

Les manques (entraînant les risques présentés ci-dessus) doivent être analysées sur l'ensemble de la chaîne de traitement des garanties reçues (Prise / décision, Saisie, Comptabilisation, Reporting, Conservation, Suivi, Archivage, Réalisation).

Il est à noter que le processus de traitement des garanties peut varier en fonction de la typologie de la garantie étudiée. En effet, les garanties peuvent être classées en 3 grandes catégories. La première catégorie correspond aux garanties et dérivés de crédits (contre garanties bancaire, cautions personnes physiques, personnes morales...). La seconde comprend l'ensemble des collatéraux financiers (garanties réelles) tel que les dépôts de cash et or, nantissement de titres, nantissement de contrats d'assurances-vie... La dernière catégorie correspond aux collatéraux non financiers (garanties réelles) tels que les collatéraux physique (hypothèque immobilière, hypothèque maritime, nantissement de fonds de commerce...) et les mobilisations de créances commerciales.

Les principales anomalies qui amènent la banque à ne pas pouvoir exercer les garanties sont généralement liées au système d'information (processus de saisie), au système de conservation (processus de conservation) de la garantie « papier » et aux aspects juridiques (processus de suivi).

Processus de Saisie : En cas de recouvrement, la banque n'aura pas connaissance d'une garantie effectivement prise sur le client si cette dernière n'a pas été enregistrée dans le système d'information.

Il est important d'effectuer des rapprochements de stocks réguliers entre les dossiers physiques et les garanties présentes dans les systèmes d'information.

Processus de Conservation : De même, si le lieu de conservation du dossier de la garantie n'est pas localisé ou localisé trop tardivement, la banque ne pourra faire valoir ses droits.

Il est indispensable pour la banque d'identifier les lieux de conservation pour un recueil rapide des dossiers. Ces dossiers doivent pouvoir être tracés notamment lors des changements d'organisation interne.

Processus de Suivi : Enfin, la difficulté pour la banque d'exercer les garanties peut aussi provenir du non respect de certaines conditions juridiques lors de la mise en place d'une garantie (exemple : nécessité de communiquer une information au garant à chaque impayé de la contrepartie).

La banque doit s'assurer du respect des conditions juridiques tout le long du cycle de vie de la garantie. Une automatisation des lettres d'information peut permettre de minimiser les risques.

Les principales anomalies qui entraînent une évaluation erronée de la réalité des couvertures proviennent de la revalorisation (processus de suivi) ainsi que d'une méconnaissance des règles de gestion paramétrées dans les systèmes d'information (processus de saisie).

Processus de Saisie : Dans le cas d'une méconnaissance des règles dans les systèmes d'information, notamment en cas de garanties pluri-engagements ou de plusieurs garanties associées à un engagement, il se peut que les opérateurs back-office ne saisissent pas correctement ces garanties.

Pour limiter ce risque, des modes opératoires de saisie doivent être à la disposition des opérateurs.

Processus de Suivi : Par ailleurs, les anomalies de revalorisation peuvent être dues à des revalorisations erronées du montant de la garantie ou un manque de revalorisations régulières. Dans tous les cas, le montant de la garantie sur lequel le chargé d'affaire se basera pour un octroi/renouvellement de crédit ne reflétera pas la réalité économique de la garantie

A cet effet, les régulateurs imposent aux banques un réexamen périodique pour notamment ajuster leur valeur au prix de marché. Il est nécessaire de respecter ce réexamen périodique.

Une mauvaise appréciation de la réalité des couvertures peut amener les opérationnels à prendre des décisions mettant en risque la banque par rapport à une contrepartie

Les principales anomalies qui entraînent un risque réglementaire au sens Bâle 2 concernent la mauvaise prise en compte de garantie comme atténuateur de risque dans le reporting COREP (processus de reporting)

Processus de Reporting - Valorisation : Pour être éligible comme atténuateur du risque de crédit, les garanties doivent faire l'objet de réévaluation régulière dont la fréquence est imposée par le régulateur local.

Les fréquences et les méthodes de valorisation doivent être contrôlées pour s'assurer de la correcte éligibilité des garanties

Processus de Reporting - Pondération : Les pondérations à appliquer pour le reporting COREP, principalement en méthode standard, dépendent du type de garantie et de la qualité du garant.

Les ratings des garants (principalement dans le cas des nantissements de titres ou d'assurance-vies) doivent être mis à jour à chaque arrêté pour s'assurer de l'éligibilité des garanties.

Processus de Reporting - Calul de LGD : Les recouvrements permettent de diminuer le taux de LGD et donc minimiser le coût en capital dans le cas des calcul en méthode avancées.

S'assurer que le service recouvrement effectue un suivi rapproché sur les douteux et remonte l'ensemble des flux de recouvrements dans les systèmes risques

Comme nous venons de le voir, la gestion des garanties reçues est un processus essentiel à la réduction du risque pour les établissements financiers. Or, il apparaît que ce processus est peu modélisé et rarement sous contrôle.

Pourtant, de vrais gains peuvent être réalisé tant sur le plan financier (réduction des pertes financières) que sur le plan du coût en capital (optimisation de la prise en compte des garanties pour des économies de fonds propres).

La difficulté de ce type de projet d'évolution réside dans le fait qu'il doit être pris en charge au sein d'un projet transverse associant de nombreuses directions (organisation, back-office, réseau, comptabilité, risques, marketing,...). Ce mode d'organisation projet, bien qu'incontournable, ne facilite pas les prises de décisions rapides et les évolutions en mode « quick win ».