Observatoire international des e-fuels, édition…

Avec la crise des subprimes, la valorisation du risque de crédit du trading book a significativement augmenté, entrainant de lourdes pertes sur le risque d'ajustement d'évaluation de crédit (CVA), pour lequel Bâle II ne prévoyait aucune mesure spécifique.

Pourtant bien connu, le risque de contrepartie s'est révélé être une notion largement sous-estimée. A ce titre, la FSA estimait en 2010 que « deux tiers des pertes liées au risque de contrepartie étaient attribuables à une mauvaise estimation des ajustements de crédit»[1].

Les carences de Bâle II ont été particulièrement visibles sur les risques de crédit liés aux produits dérivés de gré à gré, dont le nombre de transactions a connu une augmentation sensible depuis quelques années. Pour corriger les faiblesses du texte précédent, le Comité de Bâle impose désormais aux institutions financières un calcul systématique destiné à couvrir le risque de l'évaluation de crédit ou CVA « Credit Value Adjustment », ainsi qu'une charge en capital spécifique. Pour les banques, les impacts et enjeux sont majeurs, notamment sur la mise en uvre de ces nouvelles mesures, entrées en vigueur le 1er janvier 2014.

Le CVA est l'estimation, en date de valorisation, des pertes attendues sur un dérivé. Historiquement utilisé par les banques d'investissement, le CVA est aujourd'hui utilisé comme un instrument de mesure du risque de contrepartie pour les transactions sur les dérivés. Il correspond à la valeur de marché du risque de crédit de la contrepartie, soit la différence entre la valeur du portefeuille sans risque et la valeur du portefeuille étudié, qui prend en compte le risque de dégradation de la note de la contrepartie.

Bâle III introduit par ailleurs une charge en capital supplémentaire au titre du CVA, visant à améliorer la capacité des banques à absorber des chocs importants en matière de défaut ou de dégradation des spreads d'une contrepartie.

L'approche en modèle standard évalue la charge de capital au titre de la CVA en pondérant l'exposition de chaque contrepartie. L'horizon de temps considéré est d'un an et un facteur de scaling de 2,33 est appliqué pour obtenir un quantile à 99%.

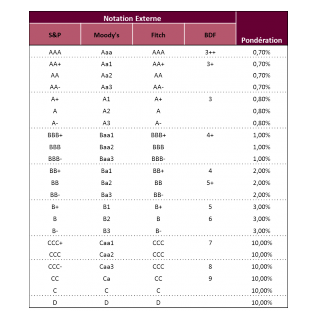

La pondération appliquée en modèle standard dépend du rating de la contrepartie :

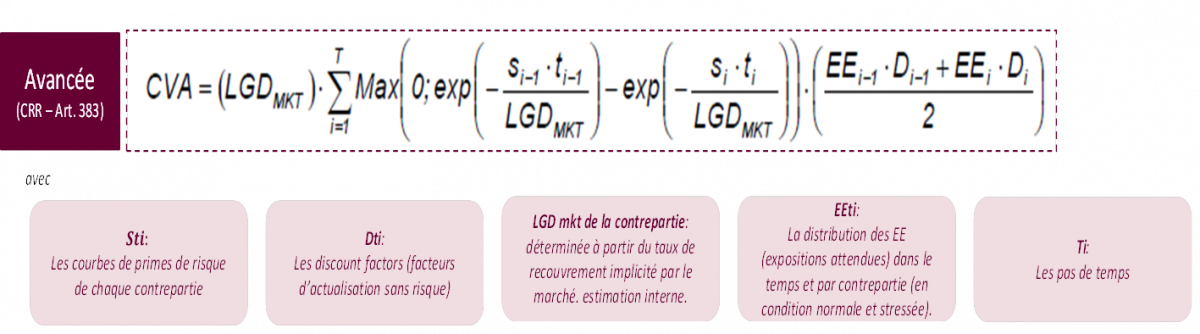

L'approche avancée permet aux institutions financières de calculer leur charge de capital au titre du CVA grâce à leur modèle interne. La méthode consiste à effectuer par simulations, le calcul de la VaR au seuil de 99% avec un horizon de temps de 10 jours, en intégrant les conditions actuelles du marché et des conditions de stress. Le facteur de scaling utilisé en méthode standard n'est donc plus appliqué.

En accord avec le calendrier d'entrée en vigueur du CRR IV, les banques européennes doivent à minima appliquer depuis le 1er janvier 2014 la méthode standard pour le calcul du CVA. Une première épreuve relevée, à la vue de mesures particulièrement lourdes et complexes à engager dans un délai très court. Pour preuve, le CVA n'était jusqu'à présent calculé que de manière marginale, à l'origination de la transaction, et s'appuyait sur des modèles de calcul non normés et plus ou moins élaborés. Le passage en méthode avancée, permettant des économies substantielles de fonds propres, est le prochain défi à relever. Il repose sur le calcul du RWA par les modèles internes des banques, qui doit être validé au préalable par le régulateur national.

En effet, avec une culture du risque de contrepartie peu développée, l'Europe dispose d'outils de calcul peu rodés pour collecter l'ensemble des données nécessaires au calcul des expositions.

La gestion du CVA réglementaire est un enjeu de taille pour les institutions financières, d'autant plus qu'elle repose à la fois sur des notions comptables et risques, pilotées par des départements différents avec des méthodologies, des horizons et des systèmes d'information spécifiques.

Les enjeux sont d'une part stratégiques, car la réforme incite implicitement les banques à utiliser les couvertures éligibles sur ce risque -en l'occurrence les CDS- et à réduire les activités sur les dérivés de gré à gré, en faveur d'un plus grand recours aux contreparties centrales. En effet, la prise en compte d'une charge de capital, calculée sur la qualité de la contrepartie, introduit de la volatilité dans les fonds propres de la banque. L'impact est aussi direct sur les activités « front » de la banque, puisque les opérateurs devront prendre en compte le coût du capital du CVA dans la valorisation d'un produit de marché, et devront de fait, être plus attentifs quant aux contreparties et produits choisis.

D'autres enjeux opérationnels sont relevés, avec la nécessité de créer des desks dédiés uniquement à la gestion active du CVA réglementaire. Ayant vocation de maîtriser une mécanique complexe de calcul et de monitoring, de se doter d'une infrastructure décisionnelle et de répondre à des enjeux applicatifs et SI pour adapter ou se doter d'outils de calcul alimentés avec les données nécessaires au calcul du CVA, les desks dédiés sont un enjeu majeur pour les banques. Mais les coûts de mise en oeuvre sont élevés et toutes les institutions financières ne pourront se l'offrir dans les mêmes conditions.

La juste valorisation du CVA et l'introduction d'une charge en capital additionnelle au titre du CVA reste un véritable casse-tête pour les banques. Alors que la mise en application de ces mesures revêt plus que jamais un intérêt stratégique, le degré d'implémentation est très hétérogène entre les différents acteurs du secteur bancaire. Les expertises sont sollicitées pour tenir les délais et piloter des projets d'envergure, d'autant plus que d'autres méthodes de valorisation complémentaires au CVA s'imposent dans la gestion courante des banques. Après le DVA « debit value adjustment », notion purement comptable et portée par l'IFRS 13, qui n'est autre que le pendant du CVA et qui consiste à intégrer la possibilité de défaut de l'établissement émetteur lui-même à la valorisation du produit dérivé, c'est désormais le FVA « Funding Value Adjustment » qui retient l'attention.

Mesurant le coût de financement d'une banque et permettant d'intégrer le risque de liquidité non couvert par le CVA/DVA, le FVA a déjà été intégré dans les comptes de certaines banques et s'est notamment traduit pour JP Morgan par une perte de 1,5 milliards de dollars dans la valorisation de ses portefeuilles de dérivés sur le Q3 2014[2].

Ces nouvelles méthodes allant dans le sens d'une extrême sophistication des calculs, elles ne devraient pas faciliter la lecture des comptes des banques, et encore moins leur mise en application pour de nombreux acteurs qui ne partagent pas le même degré de maturité...

[1] Financial Services Authority, The prudential regime for trading activities - A fundamental review, August 2010

[2] www.reuters.com, "JP Morgan books US$1.5bn FVA loss", 14/01/2014