Observatoire international des e-fuels, édition…

En décembre 2017, le comité de Bâle a finalisé les accords de Bâle 3.

Au programme, une révision des approches standards pour les différents risques (crédit, marché, opérationnel, CVA) et une revue des modèles internes. Le plancher Bâle 1 est désormais obsolète, remplacé par un plancher de capital basé sur l’approche standard. Décryptage.

L‘un des objectifs de la finalisation Bâle 3, communément appelée « Bâle 4 », est de limiter la variabilité et l’effet d’aubaine pouvant être liés au recours à des modèles internes.

Pour cela, le texte prévoit la restriction de l’usage des modèles avancés à un nombre plus limité d’expositions, ainsi que la mise en place d’un dispositif global limitant les gains en capital liés à des modèles internes (« Backstop ») appelé output floor.

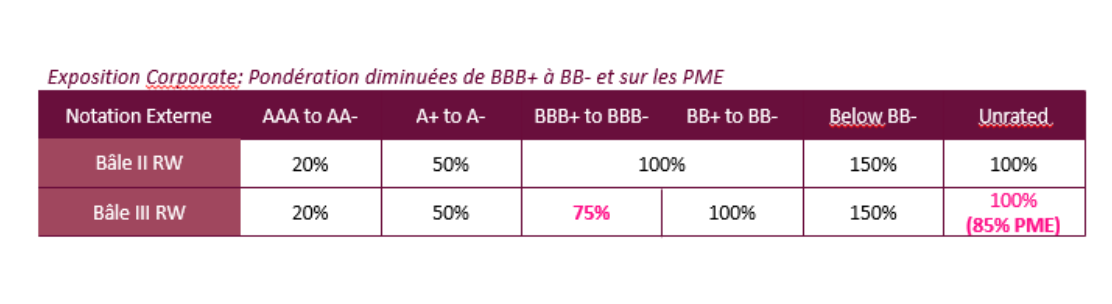

De manière connexe, il est à noter que le texte prévoit également le renforcement des approches standards à travers une meilleure granularité des paramètres des modèles de risque (les approches sont plus précises, les pondérations utilisent une gamme de notes plus importante, etc.).

Sous Bâle 2, les banques étaient soumises à un plancher de capital se basant sur l’ancien floor Bâle 1. Celles qui utilisaient des modèles internes devaient maintenir un niveau de capital supérieur ou égal à 80% de celui exigé sous Bâle 1. Cependant, ce floor est devenu obsolète : les banques ayant implémenté Bâle 2 et Bâle 3 sans passer par Bâle 1 n’ont pas les moyens de le calculer, et le périmètre de capital pris en compte a évolué (avec l’inclusion de la CVA notamment).

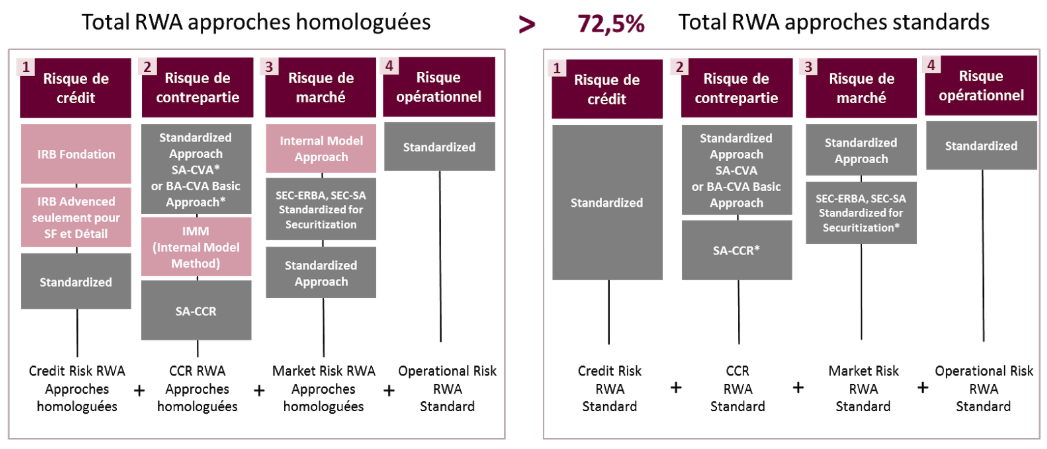

Toujours dans son optique de limitation des modèles internes, Bâle 4 introduit un nouveau plancher de capital (output floor), indépendant de Bâle 1 et basé sur un pourcentage des actifs pondérés par les risques (RWAs) calculés par les approches standards. L’objectif est simple : limiter les effets d’aubaines excessifs liés à l’utilisation de modèles internes, qui peuvent parfois donner des résultats extrêmement différents d’un acteur financier à l’autre.

L’Output floor se calcule par rapport à une assiette composée de l’ensemble des RWAs agrégés (crédit, marché, opérationnel et CVA), et non pas individuellement par type de risque.

L’Output Floor permet donc d’encadrer plus spécifiquement les approches suivantes :

Les régulateurs prévoient une mise en place progressive linéaire de ce plancher de capital entre 2022 (50% de l’équivalent approche standard) et 2027 (72,5%).

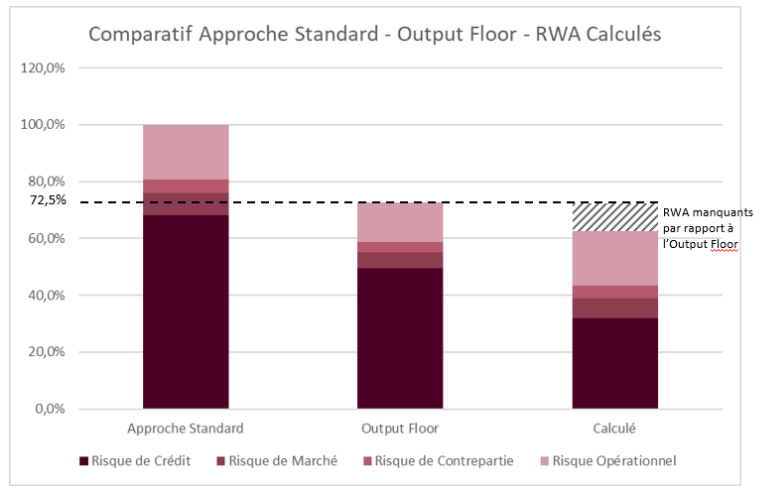

D’après une étude quantitative publiée par la BIS (Bank for International Settlements) en décembre 2017, les changements sur l’approche standard induisent une légère baisse moyenne de capital requis pour les risques de crédit et pour le risque opérationnel. Par ailleurs, plus de 30% des banques seraient contraintes par l’output floor à 72,5% s’il était appliqué dès maintenant, contre 20% sous l’ancien floor Bâle 1. Ceci illustre une sévère baisse d’attractivité des modèles internes, puisque, déjà moins nombreux sous Bâle 4, leurs gains seraient encore plus limités.

Les banques américaines, très friandes des approches standards, observent ainsi une baisse générale de leurs RWAs. Les banques européennes, qui avaient massivement investi dans les modèles internes, subissent quant à elles une forte augmentation du capital requis (de 19% à 25% selon une étude de l’EBA). Par ailleurs, pour les besoins de l’output floor, elles devront malgré tout conserver un calcul en méthode standard, y compris sur leurs expositions gérées en modèle avancé.

Pour les Banques Globales d’Importance Systémique (GSIB), malgré un durcissement des exigences sur le ratio de levier, l’output floor devient un facteur très impactant.

Si l’étude quantitative de la BIS ne montre qu’une évolution faible en capital requis au niveau international, elle néglige le durcissement dramatique des obligations de capital Tier 1 requis pour les banques européennes mis en avant par l’EBA. Or, cette augmentation massive se traduirait directement par une nouvelle tarification sur les classes dont les pondérations vont augmenter, changeant la stratégie de ces banques. De même, la composition des portefeuilles des banques sera probablement modifiée : des actifs peu risqués d’après les anciens modèles internes, mais surévalués par des modèles standards, seront probablement compensés ou remplacés par des actifs plus risqués, mais sous-évalués.

Pour cette raison, des discussions sont toujours en cours entre les acteurs financiers et l’EBA, afin d’essayer d’apporter des modifications aux textes avant leurs implémentation en 2022.