Observatoire international des e-fuels, édition…

Le pilotage financier et stratégique de la banque repose considérablement sur sa filière de gestion actif-passif, responsable de la maîtrise des risques de taux, de liquidité et de change.

Dans un contexte de profondes mutations des services financiers et du business model des banques, d’exigences réglementaires accrues, mais aussi de nouvelles opportunités technologiques, la fonction de gestion actif-passif (ou ALM – Asset and Liability Management) est soumise à une nécessaire transformation structurelle et dès lors, fait face à de nouveaux défis. Dans cet article, nous allons nous attacher à les identifier et à décrypter les enjeux métier, organisationnels et technologiques afférents, de sorte que les établissements financiers puissent construire leur « filière ALM de demain ».

À l’instar des autres métiers de la banque, les nouveaux défis de cette filière affectent à la fois l’organisation, les processus et la répartition des tâches sous-jacentes et les systèmes d’information associés :

Au cours des 15 dernières années, les banques ont dû faire face à la multiplication des reportings réglementaires et de pilotage à produire, mais aussi à l’accélération de la fréquence de production et à la réduction des délais (ex : passage de la production du Liquidity Coverage Ratio et des Additional Liquidity monitoring metrics 15 jours calendaires après la date d’arrêté, exercices de stress test récurrents…). Ainsi, la fonction ALM se trouve confrontée à une équation complexe pour laquelle elle doit combiner charge de production croissante et délais de plus en plus contraints. Cela oblige les banques et leur fonction ALM à se transformer et à revoir et adapter les processus de production afin d’être en mesure de répondre à des exigences réglementaires toujours plus contraignantes et aux besoins de pilotage interne.

Soulignons que, dans ce contexte, les sujets d’efficacité opérationnelle seront plus que jamais soulevés avec, entre autres, la possibilité de transférer certaines étapes de production vers des équipes dédiées. Dans le cadre de la redéfinition des processus existants, il semble inéluctable de concentrer et mutualiser certaines tâches de production transverses telles que le la collecte des données, les contrôles de cohérence comptable ou la validation de l’assiette de bilan / hors bilan à disposition profitant à l’ensemble des usages, au-delà même de l’usage ALM.

Par ailleurs, au-delà de cette mutualisation de moyens, et dans la continuité des travaux de convergence Risques et Finance engagés depuis plusieurs années déjà, ressort le besoin accru d’intégration poussée et de mise en cohérence des modèles afférents aux différents risques (risque de liquidité, risque de crédit…) dans la projection du bilan et la production des mesures. Cela vise à comprendre et maîtriser au mieux les impacts croisés et à accroître la pertinence des décisions de gestion. Cette meilleure intégration des modèles sera déterminante et centrale dans la refonte de processus de la filière ALM.

Au-delà de cette refonte, la fonction ALM fait face à des défis de performance et d’outillage. Les systèmes d’information sont davantage mis sous pression par la combinaison des facteurs ci-dessous :

Concernant ce dernier facteur et en complément de périmètres déjà suivis en quotidien voire en intraday (ex : trésorerie…), il deviendra nécessaire de disposer d’une vision plus fréquente (quotidienne dans certains cas), fiable et précise des mesures utilisées dans le cadre du pilotage pour certaines typologies de facteurs de risques et de périmètres. Au-delà de cette contrainte de réactivité accrue, apparaît également le besoin de disposer de moyens automatisés d’aide à la décision de gestion pouvant davantage guider la banque dans l’établissement de sa stratégie de couverture ou de refinancement et dans l’ajustement plus fréquent de cette dernière au besoin. Cela passe notamment par une exploitation de plus grandes capacités de calcul visant à déterminer ces optimums de fermeture d’impasses sous contraintes ou encore par la mise à disposition d’outils de restitution et / ou de data visualisation bien plus flexibles et robustes.

De plus, dans un contexte qui tend à répliquer de façon toujours plus précise les comportements clients futurs, il convient d’affiner les modèles utilisés et de les rendre toujours plus dynamiques et paramétrables en fonction d’une multiplicité de scénarios joués. Cela implique également une plus grande flexibilité des outils et des performances accrues (des outils de calcul mais aussi du système d’information dans son ensemble), ce qui peut notamment passer par la mise ne place au sein des filières ALM de technologies permettant une meilleure distribution des calculs.

Enfin, avec ces nombreux défis et évolutions, ressort globalement la nécessité de repenser les métiers ALM pour les orienter davantage vers l’innovation et les rendre plus attractifs. En effet, si l’optimisation des performances, l’intégration de modèles plus complexes ou la mise à disposition d’outils de restitution innovants sont des clés de la transformation de la fonction, la dimension des ressources humaines, aussi bien en termes de recrutement que de développement de compétences complémentaires nouvelles, reste un enjeu majeur de toute transformation d’une filière pour les années à venir.

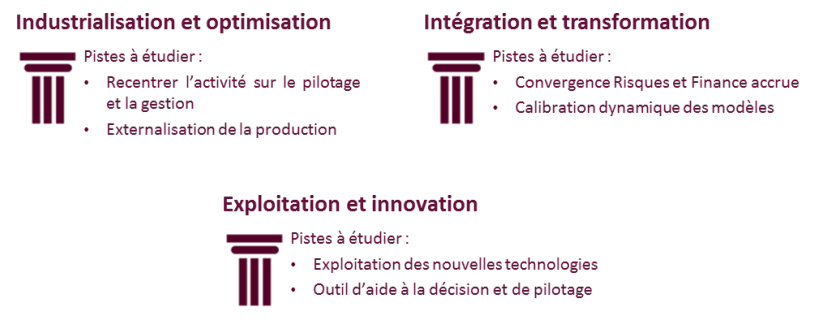

Afin de faire face à ces nouveaux défis et de répondre à ces enjeux clés, Sia Partners identifie trois grands piliers de transformation.

Dans un premier temps, l’industrialisation et l’optimisation de la fonction ALM doivent permettre de recentrer l’activité sur le pilotage financier et sur l’analyse plus poussée des indicateurs produits. Par exemple, au vu des délais de plus en plus contraints, certaines tâches chronophages à faible valeur ajoutée pourraient être automatisées à l’aide des nouvelles technologies (RPA, machine learning…). Cela permettrait aux équipes de se consacrer à des tâches à plus forte valeur ajoutée. Une autre piste pouvant être envisagée est, dans la continuité de la convergence des filières Risques et Finance, le transfert de certaines tâches de production transverses à l’ensemble des usages vers des équipes dédiées (potentiellement externes à l’établissement financier) offrant ainsi de fortes synergies opérationnelles.

Par ailleurs, la transformation et l’intégration accrues des enjeux Risques et Finance, aussi bien dans le partage des données, des modèles ou des pratiques et processus, représentent des leviers importants pour faire évoluer la fonction ALM. L’actualisation et le recalibrage dynamique des modèles, les études d’impacts croisés (ex : impacts ALM de la nouvelle définition du défaut) ou encore la mise en place d’un processus de certification des données transverses à l’ensemble de ses usages (finance, risques, conformité…) sont autant de pistes de transformation à explorer.

Enfin, l’exploitation des nouvelles technologies et la déclinaison opérationnelle de solutions innovantes devraient s’accélérer et permettre de repenser fondamentalement la fonction ALM dans son ensemble.

Ainsi, au vu des enjeux métier, organisationnels et technologiques, pour construire leur filière de gestion actif-passif de demain, les établissements financiers seront amenés à (re)positionner la fonction ALM au cœur du pilotage financier et stratégique. Les responsables ALM de demain seront des ingénieurs financiers capables de proposer et de suivre l’exécution de différentes stratégies de couverture ou de refinancement, et ce de manière plus fréquente, plus rapide et plus fiable.