Observatoire international des e-fuels, édition…

« Il est rare qu’un nuage prenne la forme d’un nuage » (Ylipe). L’investissement dans le cloud devrait cette année dépasser 500 Milliards d’Euros avec une tendance haussière et des migrations qui s'enchaînent.

Devenu un passage obligé avec des coûts souvent difficiles à maîtriser, c’est dans la transformation de leurs propres fonctions que les organisations doivent aller chercher le ROI. Gagner en efficacité, optimiser les performances, développer les capacités d’analyse… Une grande majorité des directions financières a déjà partiellement ou totalement adopté le Cloud en affichant ces objectifs mais toutes n’ont pas réussi à extraire la quintessence de ce virage technologique. Alors comment les DAF peuvent y trouver de nouveaux leviers de performance ? Quels sont les secrets d’une transformation digitale réussie dans le cloud ?

La pandémie de COVID-19 a tout bouleversé et a poussé les entreprises vers de plus en plus d’opérations à distance. Les incertitudes géopolitiques et les risques cyber ont fini de convaincre les derniers récalcitrants.

Si l’adoption du cloud se généralise, encore trop d’acteurs l’assimilent encore à une bande passante supplémentaire, à un ensemble de data centers publics et partagés ou à un simple levier de réduction des coûts. C’est pourtant devenu un passage obligé pour pouvoir pleinement mettre en œuvre une stratégie digitale. Sans le cloud, à cause de la nature hétérogène, silotée, et multiple des données, leur exploitation reste partielle et limitée. Le Cloud, offre une plateforme unique pour héberger applications et données, une puissance de calcul inégalable par les architectures traditionnelles et des performances inédites ouvrant la voie vers de nouveaux usages.

Le Cloud n’est pas seulement une structure informatique évolutive, moins chère et plus performante, il est surtout devenu le principal catalyseur de la transformation des entreprises. Toutes ces technologies préexistaient dans les architectures informatiques décentralisées type serveurs ou postes de travail mais la migration cloud facilite leur mise en œuvre dans un environnement unique où les capacités de calcul sont décuplées.

Alors concrètement, quels sont les avantages que les directions financières vont retirer de l’opération ? Quels sont les impacts sur les processus, les organisations et les compétences des collaborateurs ?

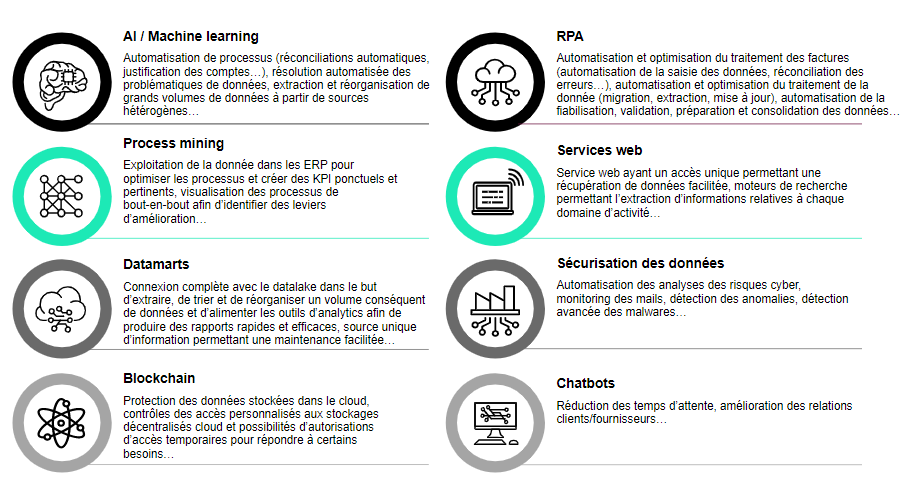

Quel que soit le type de Cloud choisi (public, privé, hybride, multi, serverless), les organisations pourront exploiter les avantages offerts par les dernières technologies de RPA, d’IA et de ML, et ainsi impacter positivement les processus financiers en générant de la valeur ajoutée. Quelques exemples chez les pionniers issus d’entreprises en BtoC à fortes volumétries : télécoms, banques, énergies ou utilities :

Peu d’entreprises se sont engagées à maîtriser le pouvoir de la data à un niveau stratégique. Les dirigeants qui perçoivent la data comme un actif à part-entière l’utilisent comme levier de croissance tout en définissant de nouvelles priorités. Les nouveaux outils d’Analytics, capables d’exploiter l’ensemble des données via des data hubs et datamarts notamment, peuvent extraire, consolider, formater à la demande et mettre à l’échelle de façon facile et à la carte cette information. Une fois configurés et mis à disposition des data-analysts, les datamarts traitent des requêtes complexes et extraient des informations les rendant disponibles aux outils d’analytics.

Le data hub, afin de servir au mieux les besoins d'exploitation des données, doit proposer des datamarts :

Ceci permet de passer d’un mode réactif à un mode anticipatif et fait de la data un levier compétitif.

En outre, la sécurité est toujours un sujet d’inquiétude à cause de la nature sensible des informations (clients, gouvernance, légale). La bonne gestion de la sécurité se révèle être un avantage compétitif.

Une bonne gouvernance du data hub doit :

On trouve par exemple dans les « early adopters » du datahub des entreprises aux SI hétérogènes ou peu intégrés qui doivent reconstruire à postériori des univers de données cohérents issus d’outils transactionnels juxtaposés.

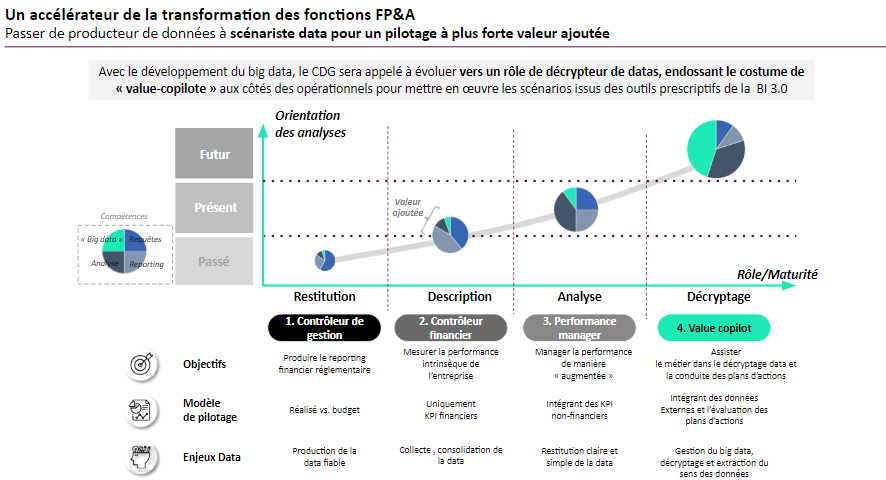

Toutes ces transformations vont modifier et faire évoluer la nature des activités et des tâches des équipes financières. Une adaptation et revue des procédures et des descriptions de tâches s’impose également. Une fois formées sur ces nouvelles technologies (robots...), les équipes peuvent allouer plus de temps à l’analyse des données. Les collaborateurs pourront évoluer pour devenir à terme de vrais partenaires de la stratégie (cf : illustration ci-dessous).

L’utilisation des nouveaux outils de Digital Finance permet enfin aux opérateurs de transactions opérationnelles et comptables de se recentrer sur des activités à plus forte valeur-ajoutée (accompagnement du contrôle de gestion, contrôle interne, enrichissement des données…) et aux organisations de réduire leurs dépendances aux activités outsourcées et offshores.

L’illusion technologique ne doit toutefois pas nous aveugler. Un passage réussi dans le cloud prend les chemins d’une transformation de la filière Finance moins anodine qu’il n’y paraît au premier abord.

« Augmenter » une fonction comptable devenue opératrice de robots ou transformer un contrôleur de gestion en « data analyst » capable de concevoir un datamart adhoc pour répondre à une question du Management, ou de manier des modèles statistiques pour automatiser des prévisions, ne sera ni immédiat ni aisé.

Les nouveaux métiers de la DAF vont apparaître avec leurs profils, leurs savoir-faire et leurs formations spécifiques. Moins experts en normes, à la croisée des sciences de la donnée, de l’IT, du pilotage de projets, ils devront garder une conscience économique forte et manier l’art de la partager avec le reste de l’organisation. In fine, le cloud accélère la transformation de la filière et contribue à renforcer son attractivité.