Observatoire international des e-fuels, édition…

Face à une concurrence accrue et l'émergence de nouveaux marchés, les compagnies aériennes redoublent d'efforts pour rester compétitives. En multipliant les partenariats et alliances, notamment en Asie, elles renforcent leurs positions tout en minimisant les risques et investissements.

Dans une période caractérisée par une concurrence toujours plus importante, les compagnies aériennes font face à de multiples pressions : coûts de remplacement des avions élevés, émergence de nouveaux modèles économiques ou encore changements de réglementation. La réponse des compagnies se trouve souvent dans la coopération. Bien qu’il soit possible d’augmenter la taille du réseau par la croissance interne ou les rachats, la tendance est au partenariat entre les compagnies aériennes. Ces partenariats revêtent de nombreuses formes, des plus simples aux plus complexes. Ils représentent aussi de véritables leviers pour les compagnies qui souhaitent s’attaquer aux marchés en pleine croissance, comme l’Asie par exemple.

Suite à la dérégulation du transport aérien dans les années 1980, les compagnies aériennes se retrouvent face à une explosion de la demande. Celle-ci est mondiale et souhaite disposer d’un grand choix de destinations potentielles. Cependant, les flottes des compagnies historiques ne leur permettent pas de couvrir l’ensemble des destinations. Afin de répondre à la demande, les compagnies sont donc dans l’obligation de trouver des partenaires commerciaux capables d’élargir la couverture de leur réseau et d’augmenter le nombre de destinations possibles.

S’ajoute à cela le développement des compagnies low-costs. En Amérique comme en Europe, les compagnies historiques doivent en effet faire face à la concurrence de ces acteurs sur le court-courrier, le moyen-courrier et depuis peu, le long-courrier. Dans ce contexte et afin de rester compétitives, les compagnies traditionnelles se voient dans l’obligation de réduire leurs coûts globaux tout en garantissant un niveau de service constant voire supérieur.

Afin de faire face à ces deux principaux défis, les compagnies régulières cherchent à créer des synergies entre elles, se heurtant alors aux limites du cadre réglementaire, limitant les fusions transfrontalières. Elles ont alors recours à différents types de coopération, de complexité et de portée variables.

Dépendant de la volonté des acteurs et de leurs attentes, les coopérations peuvent être de périmètres différents. La majorité d’entre elles consistent cependant en un ou plusieurs des accords suivants : l’interlining, le codeshare, et le groupement des programmes de fidélité.

L’interlining est un accord commercial volontaire entre deux compagnies aériennes qui permet de gérer les passagers voyageant sur des itinéraires nécessitant plusieurs vols sur plusieurs compagnies aériennes. Cet accord permet aux passagers de passer d'un vol sur une compagnie aérienne à un autre vol sur une autre compagnie aérienne, sans avoir à récupérer les bagages ou réaliser un nouveau check-in.

La coopération entre deux compagnies peut être un peu plus importante grâce aux accords de codeshare, ou partage de code. Ces derniers sont des arrangements commerciaux dans lesquels deux ou plusieurs compagnies aériennes partagent le même vol. C’est à dire qu’une compagnie a la possibilité de publier et commercialiser un vol opéré par une autre compagnie sous son propre numéro d’identification de compagnie aérienne. Cette coopération offre une plus grande sélection de vols.

Enfin, l’accord peut porter sur le programme de fidélité des compagnies aériennes. Le groupement des programmes de fidélité et d’accès aux salons permet aux voyageurs de cumuler les mêmes points de fidélité et donc d’accéder aux mêmes avantages et qualités de service, tout en voyageant avec des compagnies aériennes différentes.

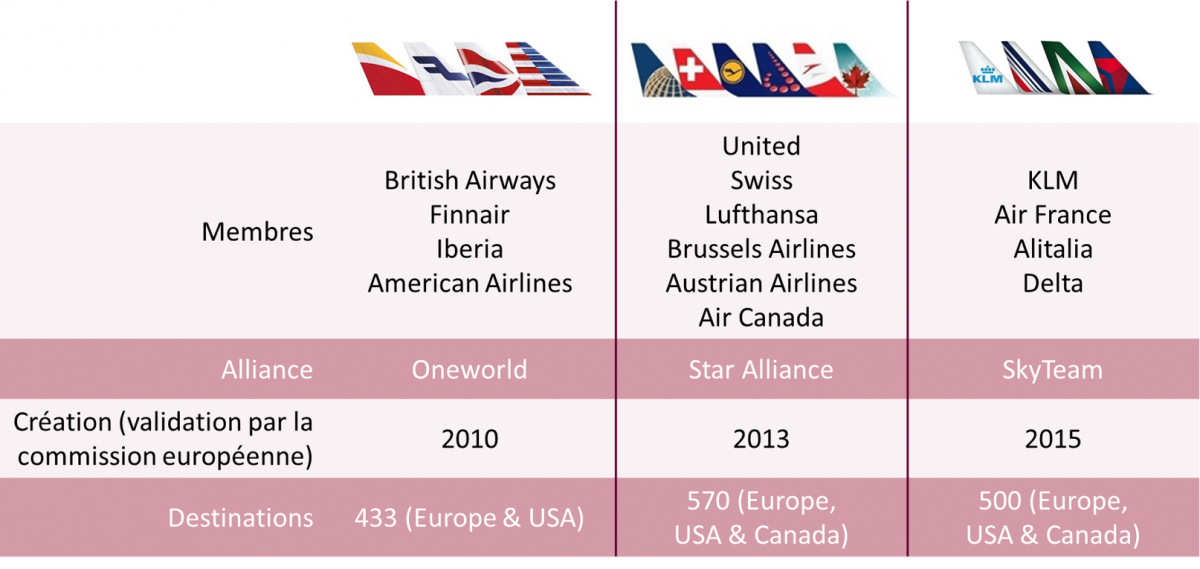

Ces trois types d’accord forment la base de toutes les alliances bilatérales entre compagnies aériennes, mais aussi les alliances multilatérales. En effet, trois grandes alliances stratégiques existent : Star Alliance, SkyTeam et Oneworld. Ces alliances mondiales représentent 61% des sièges vendus dans le monde [1] et sont la promesse de nombreux avantages : une connectivité accrue, des réductions de coûts et une expérience client enrichie grâce à un niveau de service uniforme. Les membres de ces alliances stratégiques collaborent sur une base multilatérale pour créer un réseau commun le plus étendu possible offrant un potentiel plus grand en matière de retombées économiques. Bien que très répandu au sein des alliances, le codeshare entre chaque compagnie n’est cependant pas une obligation et deux compagnies d’alliances différentes peuvent élaborer un accord bilatéral de partage de code ou d’interlining, sous condition d’acceptation des alliances concernées.

Tableau 1 : Les trois alliances stratégiques mondiales [2]

Certaines compagnies font le choix d’augmenter le niveau de coopération par la création d’une joint-venture afin d’optimiser les avantages de cette alliance. L’enjeu est en effet de s’attaquer à d’autres marchés en partageant les capitaux investis et les risques tout en réduisant les éventuelles barrières politiques à l’entrée. Cette forme de coopération est un proche substitut à une fusion car elle implique une coordination des principales fonctions des compagnies aériennes sur les liaisons concernées, y compris la planification, la tarification, la gestion des recettes, le marketing et les ventes. Les joint-ventures sont généralement créées entre deux régions spécifiques, à l’instar du groupe Lufthansa, à la fois membre de la joint-venture J+, avec ANA (All Nippon Airways), et de A++, avec United et Air Canada. De la même façon, American Airlines est membre d’une joint-venture transatlantique avec British Airways, Finnair et Iberia d’un côté, et d’une joint-venture transpacifique avec Japan Airlines.

Tableau 2 : Les trois principales joint ventures transatlantiques [3,4,5,6,7]

Cette forme de partenariat séduit les compagnies aériennes depuis quelques années et concentre maintenant une partie majeure du trafic aérien mondial. En effet, en 2017, la part de marché des trois grandes joint-ventures (présentées dans le Tableau 2) sur le long courrier transatlantique est estimée à 73% [8]. À elle seule, la joint-venture transatlantique d’Air France – KLM représentait au premier semestre 2017 20% de la capacité transatlantique globale, avec 250 vols transatlantiques quotidiens [6]. Cette part de marché est amenée à croître encore en 2018, grâce au renforcement de la joint-venture avec Delta suite à l’entrée de cette dernière au capital d’Air France – KLM.

Ces joint-ventures peuvent en effet être renforcées par une prise de participation capitalistique, augmentant le lien et la relation entre les acteurs. On observe par exemple depuis 2012 de nombreuses prises de participation entre les compagnies Delta, Air France – KLM, China Eastern, et Virgin Atlantic (cf. Figure 1). Ces prises de participation permettent de rapprocher la joint-venture « Transatlantique » (AFKLM, Delta et Alitalia) à la joint-venture Delta-Virgin Atlantic. Air France – KLM, dans le cadre du plan « Trust Together », a en effet décidé de renforcer son intégration commerciale avec ses principaux partenaires, lui permettant de bénéficier d'une position de marché élargie, de tirer profit d'une mise en commun des réseaux de distribution mais aussi de proposer une offre mondiale à ses clients sur chaque marché.

Figure 1 : Les différentes prises de participation entre Delta, Air France – KLM, China Eastern, Virgin Atlantic [6]

Exemple : en décembre 2010, Delta est entré au capital de Virgin Atlantic à hauteur de 49%

Certaines des alliances mondiales ont décidé de s’ouvrir aux compagnies low-cost. C’est le cas de Star Alliance avec le programme Star Alliance Connecting Partner. Lancé en mai 2017 avec Juneyao Airlines, ce programme permet aux compagnies low-costs, indépendantes ou filiales de compagnies membres, de créer des liens commerciaux avec trois membres ou plus. Les clients fréquents de l’alliance peuvent alors bénéficier de services et privilèges de mêmes niveaux sur les itinéraires impliquant au moins une compagnie membre et une compagnie partenaire.

Enfin, une nouvelle forme de partenariat se développe du côté des compagnies low-costs : le virtual interlining. Initié par easyJet avec le programme Worldwide by easyJet, le virtual interlining diffère de l’interlining ou du codeshare en permettant de combiner des routes opérées par plusieurs compagnies, low-costs ou régulières. Les billets sont distribués sur la plateforme de réservation easyJet. La correspondance est facilitée par des produits complémentaires proposés par des aéroports partenaires, comme Londres-Gatwick avec GatwickConnect ou Milan-Malpensa avec ViaMilano. La compagnie low-cost Norwegian ainsi que les compagnies régulières Corsair et La Compagnie font partie des premières à avoir adhéré au programme. La compagnie low-cost britannique a d’ailleurs d’ores et déjà prévu l’inclusion dans son programme Worldwide de sept autres aéroports dont Paris Orly et CDG.

Le marché asiatique présente un fort potentiel de croissance pour les compagnies aériennes. En effet, d’après l’Association Internationale pour le Transport Aérien (IATA) [9] et sous réserve que les gouvernements ne durcissent pas les barrières à l’entrée, le trafic de passagers devrait presque doubler d’ici 2035, passant ainsi de 3,8 milliards à 7,2 milliards de passagers, et la région Asie-Pacifique serait le moteur principal de la demande avec près de la moitié des passagers transportés en 2035.

D’ici une dizaine d’année, la Chine devrait même détrôner les Etats-Unis, en prenant la première place du marché le plus important en termes de trafic depuis, vers et à l’intérieur du pays. L’Inde quant à elle prendrait la troisième place au détriment du Royaume-Uni, tandis que l’Indonésie rentrerait dans le top dix à la place de l’Italie.

Sur cette même période, parmi les cinq marchés avec la croissance la plus rapide en termes de passagers additionnels par an, on retrouve la Chine à la première place, l’Inde à la troisième place derrière les Etats-Unis, puis l’Indonésie et le Vietnam.

Il semble donc crucial pour les compagnies aériennes de se positionner sur ce marché en pleine croissance.

Les compagnies régulières européennes l’ont compris, et cherchent à nouer des partenariats tactiques et stratégiques avec des compagnies asiatiques pour accroître leurs réseaux de destinations dans cette région et gagner des parts de marché. Ces partenariats commencent souvent par des accords de codeshare mais ce sont les modèles de joint-venture qui permettent le plus efficacement de s’attaquer à ce marché en plein essor et de passer outre les barrières à l’entrée de la région. La plupart de ces partenariats se font entre membres d’une même alliance.

Air France-KLM

C’est notamment le cas d’Air France, qui a opté pour une stratégie de partenariats. Le cas du marché indien en est un parfait exemple. Après avoir longtemps cherché un partenaire en Inde et alors que Star Alliance (dont la compagnie rivale, Lufthansa, fait partie) reprenait les discussions avec Air India, Air France avait finalement signé un partenariat bilatéral avec Jet Airways en mai 2014. Depuis, la relation n’a cessé de se développer. Jet Airways a déplacé en mars 2016 son hub européen de Bruxelles à Amsterdam, permettant un système de correspondances avec KLM. À plusieurs reprises, les deux compagnies ont étendu la portée du partage de code, comme en octobre 2016 et en octobre 2017, permettant de proposer un nombre croissant de destinations vers l’Inde aux clients du groupe. En parallèle la mise en commun des programmes de fidélisation (déjà existante entre Flying Blue et Jet Privilege) a été étendue aux membres de Delta Skymiles. Enfin, les deux compagnies ont signé fin novembre 2017 un « accord de coopération étendue », format très proche de la joint-venture, légalement interdite en Inde. En rapprochant deux partenariats (avec Delta d’un côté et Jet Airways de l’autre), cet accord offre un réseau étendu et des connectivités renforcées et améliorées entre l’Inde, l’Europe et l’Amérique du Nord, tout en réduisant les coûts opérationnels. Développé progressivement, ce partenariat fructueux qui couvre désormais 44 villes indiennes et 106 destinations européennes [10] place donc le groupe AF-KLM en bonne position pour lutter contre les compagnies du Golfe sur le marché indien.

Air France – KLM est aussi aux avant-postes en Chine grâce à sa relation très proche avec China Eastern. Le groupe avait déjà annoncé en juillet 2016 le renforcement de leur partenariat de joint-venture signé en 2012, incluant désormais KLM et optimisant notamment les liaisons à destination de Shanghai, avec plus de 41 vols hebdomadaires vers cette ville [11]. Tout récemment encore, les deux compagnies ont intensifié leur coopération commerciale avec la prise de participation de la compagnie chinoise à hauteur de 10% dans le capital d’Air France – KLM. Cette arrivée (accompagnée de celle de Delta) va permettre au groupe d’améliorer sa santé financière, renforcer sa position dans le marché asiatique ainsi que créer de nouvelles synergies opérationnelles.

Lufthansa

Le groupe Lufthansa poursuit aussi une stratégie de croissance orientée vers l’Asie. La compagnie a annoncé en octobre dernier le lancement d’une joint-venture avec Singapore Airlines, dont l’accord avait été signé en 2015. Le partenariat inclut un partage des revenus sur tous les vols opérés par les deux compagnies (dont Swiss International Air Lines) entre Singapour et Düsseldorf, Francfort, Munich et Zurich. Les accords de codeshare ont aussi été étendus, renforçant la position du groupe sur le marché d’Asie du Sud-Est et du Pacifique Sud-Ouest. Cet accord est d’ailleurs en constante progression, le groupe ayant annoncé fin mars 2018 la réouverture de la ligne Munich – Singapour après une interruption de six ans, ainsi qu’un effort commun avec Swiss pour le programme de membres fréquents Singapore Airlines HighFlyer.

Cet accord est le troisième accord de joint-venture avec des compagnies asiatiques et témoigne donc de la volonté du groupe de renforcer ses positions en Asie. Le premier accord de joint-venture, signé en 2012 avec All Nippon Airways, la plus importante compagnie japonaise en termes de passagers transportés, couvre 196 vols par semaine sur 11 routes différentes [12]. La deuxième joint-venture, mise en place avec Air China en 2016, reprend les objectifs de l’accord signé en 2014 avec la première compagnie chinoise : faciliter les correspondances en proposant des horaires adaptés, optimiser les connexions entre leurs programmes de fidélité et proposer des tarifs en commun. Le partenariat intègre aussi les deux autres compagnies du groupe, Austrian Airlines et Swiss International Air Lines.

IAG

British Airways tente aussi de renforcer sa position en Asie. Ainsi, British Airways avait annoncé la création d’une joint-venture avec Japan Airlines et Finnair début 2014. La compagnie espagnole du groupe IAG, Iberia, avait rejoint cette joint-venture fin 2016. Concernant le marché chinois, la compagnie a signé en août 2016 un premier partenariat avec China Eastern, impliquant des accords de codeshare et l’optimisation des connections entre leurs programmes de fidélité [13]. Un second partenariat a vu le jour fin 2017 avec China Southern, facilité par un accord bilatéral entre la Grande-Bretagne et la Chine, autorisant une augmentation des vols entre ces deux pays. Ces deux partenariats ne sont pas anecdotiques car ils concernent des compagnies d’alliances différentes, OneWorld pour IAG et SkyTeam pour les deux compagnies chinoises, prouvant les efforts fournis par les compagnies européennes pour renforcer leur positionnement sur le marché asiatique.

Ces partenariats inter-grandes régions bénéficient fortement aux hubs des compagnies régulières asiatiques en améliorant leur attractivité. En parallèle, et à l’instar des développements qui ont pu avoir lieu en Europe [14], les compagnies historiques asiatiques ont adopté une stratégie visant à alimenter au mieux leurs hubs tout en résistant à la pression des compagnies low-costs dans la région. Elles ont, pour beaucoup d’entre elles, opté pour le développement de filiales low-costs. C’est le cas notamment de Singapore Airlines avec Scoot et TigerAir, opérant maintenant tous deux sous le même nom Scoot, ou encore de ANA avec Vanilla Air. Elles ont par ailleurs poussé au développement de stratégies multi-hubs avec la multiplication de joint-ventures avec des acteurs locaux : JetStar sur l’ensemble de l’Asie, Vistara en Inde ou encore NokScoot en Thaïlande.

Le marché asiatique est fortement sollicité par ses compagnies régionales et notamment les compagnies low-costs. Tout comme chez les compagnies régulières, certaines compagnies low-costs trouvent à travers les partenariats, la solution à l’extension de leur réseau et le renforcement de leur position sur le marché. Ainsi, réservé auparavant aux compagnies régulières, le modèle des alliances stratégiques séduit aussi les low-costs, comme le montre la création en février et mai 2016 de U-Fly et de Value Alliance.

Un marché très concurrentiel

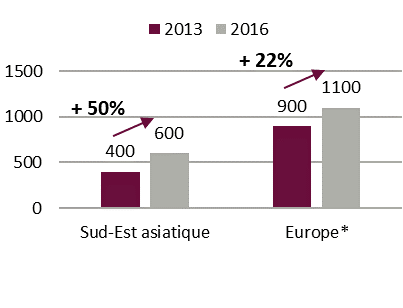

Cette création d’alliances s’inscrit dans le contexte du marché aérien Sud-Est asiatique où le modèle des compagnies aériennes low-costs connaît un succès important. La zone Asie du Sud-Est se caractérise ainsi par un marché fragmenté bénéficiant d’une forte croissance, notamment depuis le début des années 2010. Ainsi, la flotte de la vingtaine de compagnies low-costs de la région est passée de 400 à 600 appareils entre 2013 et 2016 [15] (cf. Figure 2). Parmi ces différentes compagnies, des leaders ont réussi à émerger, bénéficiant de marchés intérieurs d’envergures (Indigo avec l’Inde ou Lion Air avec l’Indonésie) ou encore d’une présence étendue, au travers de filiales, sur l’ensemble de la région (Air Asia group ou Jet Star group). Cette dernière catégorie de leaders profite alors de leurs réseaux et de leurs hubs pour proposer une offre internationale améliorant d’autant leur positionnement dans la région.

Figure 2 : Evolution des flottes des principales compagnies low-costs en Europe et en Asie du Sud Est (2013-2016) [16]

*Zone Europe : Easyjet, Ryanair, Transavia, Germanwings, Vueling, Ari Berlin Norwegian

La création de Value Alliance répond donc au besoin de plus petits acteurs de se positionner hors de leurs marchés intérieurs respectifs en proposant une offre régionale distribuée de façon commune dans le but de concurrencer Air Asia ou Jet Star.

Une alliance innovante

Avec une organisation pouvant desservir 160 destinations depuis 17 hubs et appuyée par une flotte de l’ordre de 175 appareils [17], Value Alliance est un acteur low-cost de poids.

Value Alliance propose un modèle innovant avec la création d’une plateforme technologique commune Air Connection Engine développée par la compagnie Air Black Box. La particularité de cet outil est qu’il permet non seulement de connecter toutes les plateformes de vente des différentes compagnies mais aussi et surtout de vendre les services ancillaires, comme la sélection du siège, du repas, ou encore l’ajout de bagages supplémentaires et ce pour n’importe laquelle des compagnies depuis n’importe lequel des sites web. Il s’agit donc d’une véritable innovation dans le domaine des alliances et d’autant plus importante pour les compagnies low-costs car les services ancillaires représentent parfois jusqu’à 25% de leur chiffre d’affaires [18].

Contrairement aux alliances traditionnelles, Value Alliance a annoncé que la coopération se limitait pour l’instant à la distribution et la vente. Il n’est pas encore question d’intégration marketing, de standards minimums à respecter en termes de qualité et services, de mutualisation des achats ni même de programmes de fidélité. Ces éléments ne font en effet pas partie de la stratégie de l’Alliance, ni des compagnies low-costs de manière générale [19]. Les membres de Value Alliance souhaitent avant tout conserver la simplicité de la technologie.

Value Alliance se positionne donc comme un concurrent sérieux sur le marché asiatique, mais pour l’instant son réseau ne couvre pas encore la Chine, le Vietnam ou encore l’Inde, qui sont pourtant des marchés en pleine croissance. L’enjeu sera donc de rallier un maximum d’acteurs pour couvrir un plus grand nombre de destinations et offrir un plus grand nombre de vols.

Avec une croissance mondiale moyenne attendue à 3,7% sur les vingt prochaines années [20], les leviers de développement restent encore nombreux pour les compagnies aériennes. Dans ce secteur fortement concurrentiel, l’un des leviers privilégiés semble de plus en plus être les partenariats pour accroître les routes disponibles à moindre coûts et à moindre risques depuis les hubs de chaque compagnie et vers les autres marchés régionaux et mondiaux. Ce constat semble d’autant plus vrai sur le marché asiatique où, malgré la forte croissance attendue, les développements se font plutôt sous la forme de joint-ventures ou d’autres alliances pour partager les coûts et les risques. A ce titre, le modèle d’alliance low-cost adopté par U-Fly et Value Alliance reste notamment à vigiler quant à son caractère novateur et à son impact sur le rapport de force encore mouvant entre compagnies régulières et compagnies low-costs.

[1] Données IATA, 2016

[2] Star Alliance, oneworld, SkyTeam

[3] Notre Partenariat transatlantique, British Airways

[4] British Airways and Iberia’s Joint Business, American Airlines, Octobre 2010

[5] Joint-Ventures, Lufthansa Group

[6] Résultats du 1er semestre 2017, Air France – KLM, Juillet 2017

[7] Profile, Air France – KLM

[8] 2017 Annual Report, Lufthansa Group, Mars 2018

[9] IATA Forecasts Passenger Demand to Double Over 20 Years, IATA, Octobre 2016

[10] Air France-KLM en Inde, Air France-KLM, 2017

[11] Air France-KLM strengthens its joint venture with China Eastern Airlines, Air France-KLM, Juillet 2016

[12] Joint Ventures, Lufthansa

[13] British Airways takes off with China Eastern Airlines, British Airways, Août 2016

[14] La réponse des compagnies aériennes historiques européennes à l’offensive du low-cost, Sia Partners, Juin 2015

[15] Southeast Asia’s low cost airline fleet expands by 13% in 2015 as short haul capacity growth slows, CAPA, Janvier 2016

[16] Rapports annuels, CAPA

[17] About Value Alliance, Value Alliance

[18] Les compagnies aériennes sont-elles prêtes à révolutionner leur distribution en ligne ?, Sia Partners, Septembre 2015

[19] World’s « biggest » budget airline alliance takes off in Asia-Pacific, ThePhuketNews, Mai 2016

[20] Données IATA, octobre 2016