Observatoire international des e-fuels, édition…

Sur le marché des investissements en équipements lourds (avions, navires, réseaux ferroviaires) le leasing ou crédit-bail est un complément attractif des modes de financement classiques tels que les augmentations de capital ou les emprunts.

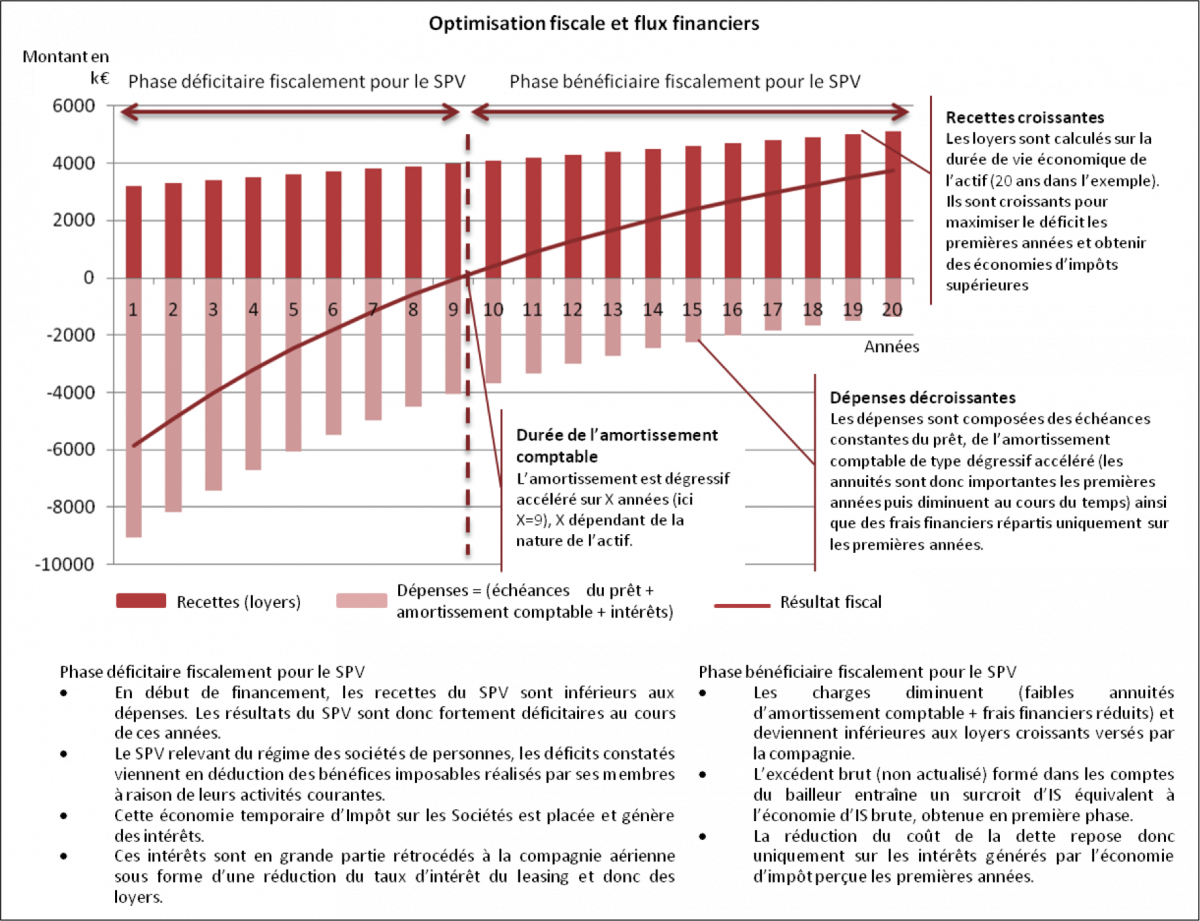

Le succès du leasing découle de la possibilité de structurer et d'optimiser fiscalement les montages, opérations qui allègent le coût de la dette.

Pour illustrer son fonctionnement, prenons l'exemple d'une compagnie aérienne qui demande à sa banque de mettre en place un montage financier pour acquérir un nouvel avion.

La banque ne souhaitant pas s'engager seule, elle constitue un syndicat bancaire qui crée un SPV (Special Purpose Vehicle), entité juridique dédiée à l'opération permettant aux banques d'isoler les risques liés à cette opération du reste de leurs activités.

Le syndicat prête le montant nécessaire au SPV au titre du contrat de prêt, sous la forme de prêts aux profils de risques différents (senior, mezzanine et junior) afin de relier le risque effectif de la créance à sa rémunération.

Le SPV achète l'avion et le loue en crédit-bail à la compagnie aérienne. La compagnie paye ensuite des loyers au SPV qui les restitue au syndicat pour solder les frais financiers dus au titre du contrat de prêt. En fin de contrat, la compagnie peut ou non faire jouer son option d'achat sur l'avion.

Ce type de leasing structuré se distingue également des montages de financements structurés classiques de par le fait que le contrat mis en place entre le SPV et l'acheteur est un contrat de location et non pas de droit de propriété.

Montage classique de leasing en financements structurés et flux associés

Grâce à la législation en vigueur en France, les montages de leasing structurés offrent la possibilité de bénéficier d'une réduction fiscale fondée sur le différé d'impôt dont bénéficie le SPV et par conséquent le syndicat bancaire. Cette économie d'impôt permet de dégager un gain de trésorerie qui allégera d'autant le coût du financement suivant un mécanisme décrit dans l'encart.

Ainsi, les avantages du leasing sont nombreux pour l'entreprise cliente :

Néanmoins, avant de statuer sur le choix du financement, il faut estimer les risques auxquels sont exposés, en proportions variables, l'investisseur et son créancier. On identifie trois risques principaux :

Le succès du leasing, fortement lié à la législation en vigueur, est donc subordonné à la volonté des états à soutenir le financement des investissements lourds.

Lorsque la fiscalité d'un pays n'est pas attractive, les entreprises n'hésitent pas à chercher des opportunités à l'étranger. Ainsi, les Etats-Unis, le Japon ou la Grande-Bretagne, ont longtemps été l'eldorado du cross-border leasing - location avec un bailleur et un loueur situés dans des pays différents. L'attractivité de ce type de montages reposait sur les différences de lois fiscales au sein des juridictions. Typiquement, certains pays attribuent la propriété légale et les amortissements préposés à l'entité qui possède le titre juridique adossé à un actif, tandis que d'autres (comme les États-Unis) l'affectent à l'entité qui exploite l'actif (propriété économique). Dans ces cas, un actif peut se retrouver avec deux propriétaires légaux, un dans chaque juridiction, ce qui permet de l'amortir dans les deux pays et donc de doubler l'avantage fiscal - aussi appelé « contrat de location double-dip ».

Les investisseurs européens ont été très friands de ce type d'opérations dans les années 90. Aussi face à une demande presque abusive, les législateurs américains et japonais ont commencé à restreindre l'accès au cross-border leasing car soupçonné de servir de support d'évasion fiscale. Finalement, le crédit-bail transfrontalier a été complètement éliminé aux Etats-Unis par l'adoption du Job Act en 2004, qui a rendu la grande majorité de ces contrats de location non rentables.

En France, l'article 39CA du Code Général des Impôts (CGI) offrait jusqu'à fin 2004 un cadre réglementaire propice au financement d'actifs par leasing structuré, date à laquelle la Commission Européenne a remis en cause sa légitimité. Ainsi, sur la période allant de 1998 à mi-2004, Bercy aurait validé pour plus de 5 milliards d'euros d'investissements effectués via ce dispositif, ce qui représenterait plus de 1 milliard d'euros d'économies fiscales, ayant bénéficiées principalement au secteur maritime. Finalement, l'article a été abrogé en 2007 car Bruxelles estimait qu'il relevait d'un régime fiscal « susceptible d'entraîner des distorsions de concurrence » en faveur du secteur maritime.

Actuellement, en France, le régime d'amortissement exceptionnel institué par l'amendement de l'article 38AB du CGI ainsi que la loi Girardin offrent aux investisseurs des opportunités intéressantes pour financer leurs actifs par leasing. Le premier concerne les investissements dans les matériels destinés à économiser l'énergie et les équipements de production d'énergies renouvelables. La Loi Girardin, quant à elle, permet aux investisseurs de déduire de leur résultat fiscal une partie du montant de leurs investissements dans les DOM TOM sous condition de conserver leur investissement au moins 5 ans après la date de fin de construction.

Par ailleurs, dans certaines régions ou certains secteurs d'activité, des conventions bilatérales entre pays existent pour lesquels l'Etat peut décider d'accorder des aides fiscales dites « économie d'impôts définitive ». Par exemple, dans le cadre de la convention France - Chine, toute entreprise française qui facture à une entreprise chinoise un bien en « finance lease » bénéficie d'un crédit d'impôts de 10% du montant du loyer pendant toute la durée du deal.

Néanmoins, même si, aujourd'hui, il est encore possible de réaliser de larges économies grâce au leasing, son avenir pourrait s'obscurcir avec l'entrée en vigueur de Bâle III, car le crédit-bail, qu'il soit structuré ou non, nécessite des fonds propres et apporte peu de liquidités alors que la nouvelle réglementation réévalue à la hausse les seuils prudentiels relatifs à ces deux ressources. BNP Paribas aurait ainsi annoncé, fin mai, une réduction des activités de son pôle Leasing Solutions positionné sur le financement de flottes de véhicules et de matériels d'entreprise.